2021年基金网下打新复盘,如何优选打新基金?

来源:普益标准 2022-01-29 16:23:09

摘要:

新股发行市场回顾:2021年新股市场发行数量和融资规模均创出历史新高,发行新股524只,募集资金5426.56亿元,其中科创板上市个股数量、规模居前。询价新规后,上市新股数量有短暂的下滑,但平均募资规模有所提升,并频繁出现超募发行。询价新规后,双创板有效报价区间显著拓宽,新股定价水平抬升,首发市盈率中枢整体提升,上市首日涨幅大幅下滑,并且新股破发成为常态。

基金网下打新回顾:(1)参与度:询价新规阻碍了基金账户参与数量向上增长趋势,但整体账户数量受影响不大。网下打新参与度居前的基金公司有广发基金、汇添富基金、易方达基金、鹏华基金、招商基金等。(2)入围率:双创板基金账户新规前平均入围率为81.66%,新规后平均入围率下降至64.09%。网下打新入围率居前的基金公司有中信保诚基金、万家基金、华润元大基金、融通基金、长盛基金等。(3)中签率:新规后各类账户网下中签率中枢抬升幅度均超过40%,C类账户增长率最大。

基金网下打新收益测算:新规后打新收益有所下滑,但全年打新收益仍丰厚,公募基金账户(A类账户,2亿规模)2021年累积打新收益率达13.22%。6月份打新收益为全年峰值,科创板打新收益贡献最大。

打新基金优选:以“固收+”基金为例优选“固收+”打新基金,本报告从基金公司层面(参与度、入围率)及基金产品层面(规模、参与度、入围率、打新收入、风险收益等)进行识别优选打新基金。

一、研究背景

过去几年资本市场新股发行制度改革经历了快速发展。2018年11月,习总书记宣布设立科创板并试点注册制,2019年7月科创板开市首次实施了注册制;2020年8月创业板开始实行注册制,注册制改革进入存量市场;2019年9月北交所盛大开市,同步试点注册制,助力创新型中小企业发展;2021年9月询价新规正式落地,进一步优化注册制定价机制,强化注册制报价行为监管,提高注册制下资本市场服务实体经济效能,注册制改革正稳步推进。2021年12月中央经济工作会议更是首次提及全面实行股票发行注册制,易会满主席在接受采访时说道全面实行注册制的条件已逐步具备,我国资本市场发展将越来越成熟。

注册制的推进,一方面提升了新股发行的上市审核效率,推动IPO大扩容,A股IPO规模与数量迎来了质的增长,2021年IPO数量融资额均创出历史新高。另一方面设置了更多元包容的上市条件,为科技创新型中小企业打开了上市通道。尤其是北交所的注册制改革在借鉴双创板块经验的基础上从审核时间与上市条件两方面进行了优化,进一步助力科技创新型中小企业发展。

在此过程中资本市场投资者踊跃参与,分享注册制改革红利。科创板和创业板网下打新排除个人投资者在外,使得机构投资者获配数量进一步提升,网下打新收益成为机构投资者稳定重要的收益来源。

以下对比展示各板块各类投资者网下打新最新细则,公募基金作为A类投资者时在网下打新方面具备较大政策优势,如询价市值门槛中较其他类型投资者门槛较低,配售比例方面在所有类型投资者中优先配售且比例最高。因此也吸引了许多无法直接参与新股申购市场或政策优惠力度没有优势的投资者借道基金分享注册制改革红利。

图表1:各板块网下打新细则

2021年新股申购市场最重要的便是9月18日落地的询价新规,直接影响机构网下打新收益。首先询价新规调整了双创板报价最高剔除比例,由原来的不得低于所有网下投资者拟申购总量的10%,调整为不高于所有网下投资者拟申购总量的3%;以及取消了新股发行定价与申购安排,投资风险特别公告次数挂钩的要求,优化了定价机制。另外新规着重强调了报价纪律和明确了处罚力度,进一步强化报价行为监管。后文我们将进一步梳理询价新规带来的具体影响。

二、2021年基金网下打新市场回顾

2.1 2021年新股发行市场回顾

随着注册制的推进,近几年A股市场新股发行数量及融资规模显著提升。2021年全年,A股市场包括在主板、科创板、创业板、北交所上市的股票共有524只,总募资规模达5426.56亿元,发行数量和募资规模均创出历史新高。本报告仅考察参与网下配售且有询价明细的新股,不包含北交所新股,共419只,募集资金4832.87亿元。如下图所示,2021年主板上市个股115只,募集规模1819.53亿;创业板上市个股142只,募集规模984.3亿;科创板上市个股162只,募集规模2029.04亿。总体看科创板上市个股数量、规模居前,2021年8月及12月新股募资规模最大。

询价新规落地前后,上市股票数量有短暂的下滑,12月重新抬升。询价新规后由于报价整体提高,新股平均募资规模也有所提升,并频繁出现超募发行,超募发行个股比例过半达54%。

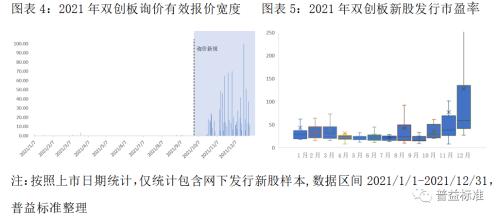

为解决新股定价偏低、“抱团报价”等问题,询价新规后报价最高剔除比例由原来的不低于10%调整为不超过3%。这使得双创板高价入围的概率大幅增加,有效报价区间显著拓宽,新规前集中博弈低价以寻求入围的逻辑被打破,新股定价显著抬升。

询价新规前双创板有效报价平均宽度为0.13元,新规后有效报价平均宽度提升至16.87元,最大有效报价宽度达240.20元为12月20日上市的禾迈股份。从有效报价上限/下限的倍数来看,新规后均值达1.38倍,新规前才1.007倍。新规后超过2倍的个股有4只,分别为海力风电、鸥玛软件、安路科技、拓新药业。

询价新规前双创板新股发行市盈率中枢在23倍左右,新规后由于报价整体提高,新股发行估值整体提升,至2021年12月双创板新股发行市盈率中枢达到58倍。

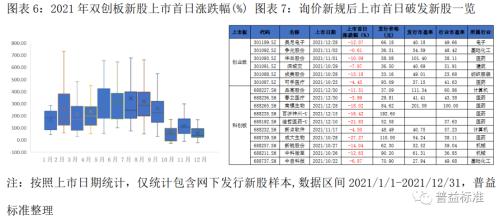

询价新规落地以来,双创板新股上市首日涨幅大幅下降,新规前双创板块新股上市首日涨跌幅中枢在225%附近,无破发新股;询价新规后,上市首日新股首日涨跌幅中枢仅有66%左右,新股破发频现。截至2021年底,破发新股已有16只,占比约19%;首日开盘即破发的新股有15只,占比约18%;首日盘中一度破发的新股有18只,占比约22%。

这意味着打新收益将明显下滑。且新规收益前打新一度被视为无风险收益,新规后这一现象被打破,报价难度加大,未来新股申购市场机构投资者的研究能力定价能力将至关重要。对于基金产品来说,新股研究报价能力将成为核心竞争力。

2.2 2021年基金网下打新参与度回顾

2021年参与网下打新的基金账户数统计如下。基金账户包含了公募账户、专户账户、所管理社保养老金及年金账户,主板网下打新时,基金公募账户、所管理社保养老金账户属于A类账户,所管理年金账户属于B类账户,专户账户属于C类账户;双创板网下打新时,基金公募账户、所管理社保养老金及年金账户属于A类账户,专户账户属于C类账户。后文如无明确指明则基金账户均包含公募账户、专户账户、所管理社保养老金及年金账户。询价新规前参与网下打新的基金账户呈稳步增长趋势,新规后参与度于11月有所下降,12月重新回升,询价新规阻碍了基金账户参与数量向上增长趋势,但整体账户数量受影响不大。

2021年参与网下打新的基金公司共有126家(126/142),参与询价基金账户数量排名居前的基金公司有广发基金、汇添富基金、易方达基金、鹏华基金、招商基金等,这些基金公司网下打新参与度非常高。

2.3 2021年基金网下打新入围率回顾

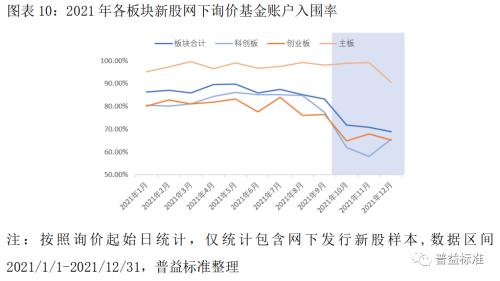

询价新规后报价高价剔除比由原来的不低于10%调整为不超过3%,有效报价区间显著拓宽报价分散,低价未入围比例大幅上升,整体入围率显著下滑。双创板基金账户新规前平均入围率为81.66%,新规后平均入围率下降至64.09%,低于全部机构新规后平均入围率66.36%,尤其是突破四数孰低发行的新股入围率多在50%以下。主板基金账户依然保持近100%的报价入围率,12月小幅下滑主要由于12月主板询价新股数量较少,受个别极低入围率影响较大。全部基金账户的整体平均入围率由86.78%下降至70.73%。

2021年网下打新入围率居前的基金公司有中信保诚基金、万家基金、华润元大基金、融通基金、长盛基金等,这些基金公司打新报价能力突出。

2.4 2021年基金网下打新中签率回顾

询价新规前双创板A/B/C类账户网下中签率小幅下行;询价新规后,双创板A/B/C类账户网下中签率显著抬升,11达到峰值,12月有所回落。一方面由于新规后参与网下打新账户数量有所下降,另一方面报价难度提升、入围率下滑,因此中签率出现明显提升。询价新规前,2021年全年A类账户网下中签率中枢约0.0266%, B类账户网下中签率中枢约0.0216%, C类账户网下中签率中枢约0.0121%;询价新规后,2021年全年A类账户网下中签率中枢约0.0384%, B类账户网下中签率中枢约0.0306%, C类账户网下中签率中枢约0.0190%。新规后各类账户网下中签率中枢抬升幅度均超过40%,C类账户增长幅度最大。

2021年全年A类账户网下中签率中枢约0.0283%,其中科创板网下中签率中枢约0.0300%,创业板网下中签率中枢约0.0316%,主板网下中签率中枢约0.0145%;2021年全年B类账户网下中签率中枢约0.0235%,其中科创板网下中签率中枢约0.0256%,创业板网下中签率中枢约0.0257%,主板网下中签率中枢约0.0074%;2021年全年C类账户网下中签率中枢约0.0127%,其中科创板网下中签率中枢约0.0137%,创业板网下中签率中枢约0.0145%,主板网下中签率中枢约0.0040%。

三、2021年基金网下打新收益测算

基金账户包含了公募账户、专户账户、所管理社保养老金及年金账户,主板网下打新时,基金公募账户、所管理社保养老金账户属于A类账户,所管理年金账户属于B类账户,专户账户属于C类账户;双创板网下打新时,基金公募账户、所管理社保养老金及年金账户属于A类账户,专户账户属于C类账户。A/B/C三类账户网下打新规则有较大区别,我们在报告第一节中已详细阐述。因此我们需分板块(主板/科创板/创业板)分不同账户类型(A/B/C三类)对基金网下打新收益情况进行测算,测算公式为:

打新收益 =入围率×申购规模×中签率×新股卖出收益率

其中:申购规模 = min(网下申购数量上限*发行价格,账户规模)

注册制新股卖出收益率 =(新股上市首日均价-发行价)/发行价

核准制新股卖出收益率 =(新股上市开板日均价-发行价)/发行价

打新收益率 =打新收益/账户规模

本报告测算2021年基金账户网下打新收益时,不考虑锁定期,使用第二节中基金账户平均入围率。科创板网下打新时,新规前平均入围率为82.75%,新规后平均入围率下降至61.85%;创业板网下打新时,新规前平均入围率为80.36%,新规后平均入围率下降至65.94%;主板网下打新时,全年平均入围率为97.35%。在此基础上我们按月度分板块分账户测算基金打新收益,如下图所示。以基金公募账户(A类账户,2亿规模)为例,2021年6月的打新贡献收益最大,单月收益达568万元,主要增长点来源于主板,后逐渐回落,新规后10月达到最低点打新收益仅41万元。全年看基金公募账户(A类账户,2亿规模)累积打新收益率达13.22%,打新收益丰厚。其中科创板打新贡献收益最大达1242万元,收益率为6.21%,创业板打新收益965万元,主板打新收益435万元。

展望2022年,2021年12月中央经济工作会议首次提及全面实行股票发行注册制,易会满主席在接受采访时说道全面实行注册制的条件已逐步具备,因此我们认为2022年主板注册制落地可期,主板网下打新收益空间将被打开,但可能提升幅度不及双创板注册制改革明显。另外2022年“询价新规”影响仍将持续,双创板网下打新经过3个月的博弈,已经初步形成了新的均衡状态。参考新规后数据,双创板新股首发定价提高,首日涨幅下滑,新股破发成常态,但破发频率不会像新规初期阶段时那样集中。双创板网下打新较以往报价难度加大,入围率下降,中签率提升,打新收益明显下滑。总体对打新机构的报价能力择股能力提出更高的要求,因此投资者在筛选打新基金时需要更加重视机构的打新研究能力。

四、打新基金优选

网下打新是“固收+”基金增厚收益的重要策略之一,本节以公募“固收+”基金为例,优选“固收+”打新基金。2021年全年参与网下打新并获配的“固收+”基金有663只,获得的总打新收入达124.65亿元。近几年“固收+”基金参与网下打新且获配的数量逐步攀升,一方面因为注册制推进打新收益提高,基金打新积极性提高,另一方面“固收+”基金近两年正处于风口数量迎来爆发式增长,参与账户基数增加。从2018年以来“固收+”基金网下打新年平均收入分别为250万、1090万、2990万、1870万,2021年询价新规落地使得年平均收入显著下滑。

我们根据以上2021年参与并获配过新股的“固收+”基金作为基础池,进一步识别优选打新基金。我们认为单只基金的打新报价择股等研究能力主要依赖所处团队,因此可以首先从基金公司层面进行筛选,优选2021年参与度(询价总次数/参与询价账户数 >; 210)与入围率(入围率>;80%)居前的基金公司的基金产品。其次从基金产品本身进行筛选,具体规则如下:

(1)成立满一年;

(2)双边打新基金应满足科创板和创业板网下打新市值门槛要求,因此2021年底仓股票市值不低于1.2亿元;

(3)基金规模越大越摊薄打新收益,我们筛选2021年规模小于8亿的基金;

(4) 2021年基金网下打新参与率(询价次数>;210)与入围率(入围率>;80%)居前,体现基金积极参与新股申购以及具备良好的报价能力;

(5) 2021年基金总打新收入及平均打新收入(总打新收入/总获配次数)位于同类前1/2,体现基金具备良好的择股能力;

(6)当前开放申购或单日申购限额在100万元及以上。

满足以上条件的“固收+”打新基金,再剔除2021年波动及回撤比较极端的基金后,按照2021年全年收益率进行排序,排名前10的优选基金产品如下图所示,供投资者参考。

作者丨普益标准研究员 欧阳亚群

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐