最大券源出借人要来了!券商信用业务活水将至,将如何改变融券业务生态?险资与公私募券源有何不同?

来源:财联社 2021-12-16 12:24:22

财联社(上海,记者 刘超凤)讯,险资参与证券出借,将成为最大的券源出借人。

12月初,银保监会发布《关于保险资金参与证券出借业务有关事项的通知》,正式放开保险资金参与境内外证券出借业务。

华泰证券相关负责人表示,险资持仓证券具有规模大、持仓期限长、调仓频率低等特点,险资出借证券一方面能增厚持仓收益,另一方面则提供了丰富的券源。险资很可能成为出借规模最大的出借人,这不仅能够活跃多空市场成交情况,还将孵化更多融券策略,对于信用业务的良性发展大有帮助。

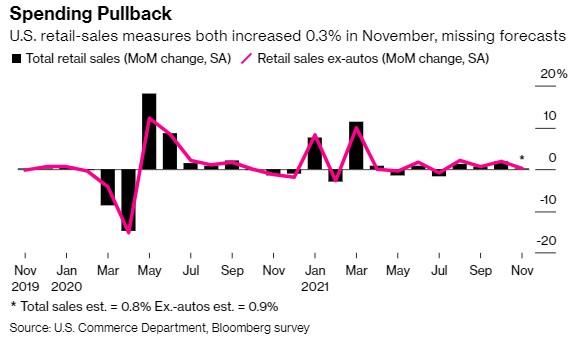

从2020年6月份以来,融券余额快速增长,从300多亿增长至2021年9月份的峰值1737亿元,增幅约413%。截至12月15日,融券余额占两融余额的比重仅为6.3%,而在成熟发达市场这一比例约为20%至30%,融券业务仍有巨大发展空间。

关注点一:险资或成最大券源出借人,如何改变券商信用业务生态?

根据银保监会近日发布的《关于保险资金参与证券出借业务有关事项的通知》,保险集团(控股)公司和保险公司可以直接参与证券出借业务,或委托保险资产管理公司参与证券出借业务。

对于险资或保险资管来说,参与证券出借业务能赚取出借收入,因此对出借证券很有动力。“险资习惯于长期配置的思路,底仓稳定,放开证券出借可以盘活险资的底仓,增厚收益。”一位保险业人士如此表示。

险资或成最大券源出借人,将带来哪些变化?华泰证券相关业务人士谈到两点变化,一方面,增强了券商信用业务条线与保险机构的业务联动,拓宽了业务范围,对于券商信用业务特别是融券业务而言,保险资金获准证券出借为券商融券业务引入了一大类崭新的出借方,且其理论可出借规模位居各类出借人之首。

另一方面,保险资金参与证券出借长期来看有助于改善融券业务供需极度不平衡的陈旧生态状况,区别于公募基金,保险资金可出借持仓的共性属性为单票规模大、可出借期限长等,对传统的券源是一种结构性补充,有助于孵化更多更全的融券策略,让更多的参与者加入到构建多空平衡的证券市场中来,对于信用业务的良性健康发展有一定裨益。

关注点二:险资与公私募等出借人有何不同?

有观点认为,险资调仓属于机构投资者中最不频繁的,放开险资证券出借业务后,可以盘活保险资金长期持有的存量资产。相对于公募、私募等机构,险资出借证券有何不同?

“有别于公募、私募等类型的出借人,保险持仓的普遍特点为单票集中度高、单票规模大、持仓期限长、调仓频率低等,因此适合开展低风险的转融通出借业务,一方面有助于增厚保险持仓收益,另一方面有助于为融券客户提供大规模、稳定性强的券源。理论上,保险资金的可出借规模位居各类出借人之首。”华泰证券相关人士对记者表示。

保险资金通过约定申报参与境内转融通证券出借业务时,对于借券证券公司的净资产和分类评级有了明确的规定,旨在确保业务高速发展的同时规范参与主体的资质,这一定程度上有利于业务向头部机构的集中。

华泰证券相关人士同时谈到,但集中并不代表垄断或者寡头,保险资金作为新的参与方有助于改善存量的融券业务生态格局,吸引更多的融券客户参与进来,提高整体市场的流动性和活跃度。

也有证券行业人士认为,“对于保险资金参与证券出借,长期来看,有助于改善融券业务供需极度不平衡的陈旧生态状况。由于险资出借的证券对于传统券源是一种结构性补充,有助于孵化更多更全的融券策略,让更多的参与者加入到构建多空平衡的证券市场中来。”

上述《通知》对保险机构参与证券出借业务的决策管理流程进行规范。包括:一方面,限制偿付能力、资产负债管理能力等未达标的保险机构参与证券出借业务;另一方面,引导保险机构加强交易对手管理,根据业务模式、风险程度的差异,设定不同的交易对手标准,切实防范信用风险。

关注点三:融券业务近一年半增长超4倍,券源不足仍是制约

截至12月15日,沪深两市融资融券余额18494亿元,其中融资余额17238亿元,融券余额1166亿元。

截至12月15日,融券余额占融资余额的比重仅6.73%,占两融余额的比重仅为6.3%。在成熟发达市场,融券余额占两融余额总量约为20%至30%。国内融券业务与海外成熟市场虽有较大差距,但融券业务本身有很大的发展空间。

近一年半以来,融资融券业务发展较快,尤其是融券业务。2020年以来,融资融券余额占A股流通市值的比重约为2.5%。但是从2020年6月份以来,融券余额快速增长,从300多亿增长至2021年9月份的峰值1737亿元,增幅约413%;融资余额则从11421.29亿元增长至峰值17583.61亿元,增幅约54%。

方正证券非银分析师左欣然曾表示,2019年以来监管政策的支持,创业板注册制推行充分借鉴科创板经验,在转融通机制、券源供给、约定申报上不断创新,叠加整体二级市场活跃,共同推动了2020年证券公司两融业务的爆发。

券源不足,一直是困扰两融业务发展的重要因素。根据银保监会数据显示,截至今年10月底,保险资金运用余额22.58万亿元,其中债券、股票和证券投资基金累计11.6万亿元。保险资金参与证券出借,将提供期限长、调仓少、规模大的券源,极大地丰富市场融券规模。

在融券业务方面,券商的核心竞争力主要体现在平台运营能力、客户开拓能力和券池管理能力三方面。

华泰证券近来一直重视融券业务,2020年6月份发布行业首个融券通平台。2021年12月初公布了最新数据,即华泰证券融券通平台的注册用户已达到1万人,累计委托金额突破5000亿元,累计成交金额突破1800亿元,融券余额峰值突破300亿元。截至2021年6月底,华泰证券融资融券业务余额1380.78亿元,同比增长79.34%,市场份额达7.74%,排名行业第2位。

华泰证券相关负责人表示,“全板块的市场化出借和更多类型的出借人和出借品种的放开,可有效提升市场整体出借效率和出借人出借意愿,扩容市场券池规模,推动融券业务高速健康发展。”

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐