抢疯了!2500亿巨头120亿定增,高毅、高瓴都来了!“公募一哥”也坚定持有

来源:中国基金报 2021-12-10 09:22:26

乳业龙头120亿定增“落地”,引发顶流公私募基金集体抢筹!

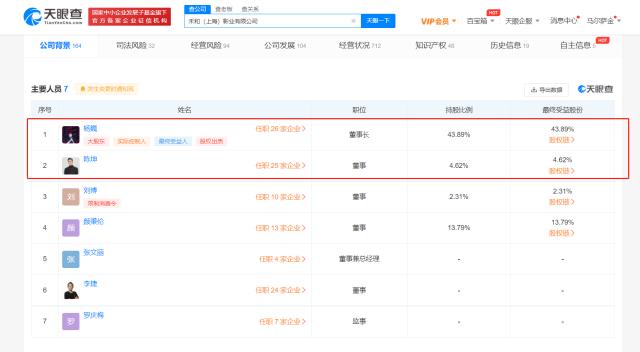

12月9日晚间,伊利股份(行情600887,诊股)披露最新的定增结果,包括高毅资产邓晓峰、高瓴资本旗下私募基金礼仁投资以及易方达等头部基金公司均在获配名单之列。

定增报价环节更是火爆异常,千亿私募景林资产、知名投资人陈光明旗下睿远基金等多家机构均参与了此次定增报价。

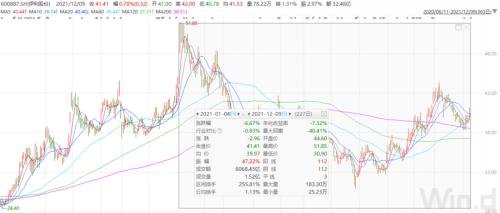

最近几个工作日,在消息面刺激下,消费板块集体爆发,截止12月9日收盘,伊利股份报收41.41元,相比37.89元的定增价格,参与定增的机构浮盈超过9%。

高毅资产、高瓴资本同时热捧

“公募一哥”张坤四季度“一股未卖”

12月9日,伊利股份发布《2021年非公开发行A股股票发行情况报告书》,披露定增的最新进展情况。

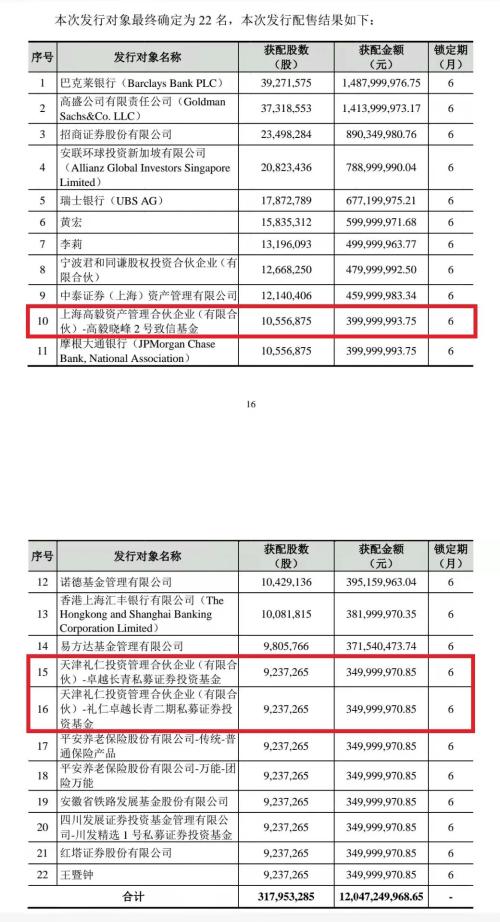

公告中称,根据投资者申购报价情况,并严格按照认购邀请书中确定的发行价格、发行对象及获配股份数量的程序和规则,确定本次发行价格为37.89元/股,发行股数317,953,285 股,发行募集资金总额为人民币 12,047,249,968.65元,扣除不含税发行费用人民币6,284,207.02 元,募集资金净额为人民币12,040,965,761.63元。

共有22 家机构及个人成功获配此次定增,多家QDII机构现身定增名单,其中,巴克莱银行、高盛、安联环球投资新加坡有限公司三家机构分别获配14.88亿元、14.14亿元、7.89亿元,在22家机构中获配金额居前。

包括高毅资产、高瓴资本在内的私募大佬也对伊利股份定增兴趣浓厚,其中,由高毅资产合伙人邓晓峰管理的上海高毅资产管理合伙企业(有限合伙)-高毅晓峰2号致信基金获配1055.69万股,获配金额接近4亿元,高瓴资本旗下天津礼仁投资管理合伙企业(有限合伙)-卓越长青私募证券投资基金、天津礼仁投资管理合伙企业(有限合伙)-礼仁卓越长青二期私募证券投资基金两只私募基金合计获配1847.45万股,合计获配金额接近7亿元。

值得注意的是,早在今年一季度末,天津礼仁投资管理合伙企业(有限合伙)-卓越长青私募证券投资基金曾现身伊利股份的前十大流通股东,此后因为减持导致第二、第三季度退出前十大流通股东之列,四季度开始通过定增的方式重新增持伊利股份。

从股价走势上看,今年1月5日,伊利股份股价触及年内高点51.85元之后就开始“跌跌不休”之旅,卓越长青私募证券投资基金在一季度试图抄底,反而抄到半山腰,二季度卓越长青私募基金选择减持,如今,伊利股份股价已经距离7月末30.9元的阶段性底部反弹了34%,卓越长青私募开始右侧布局。

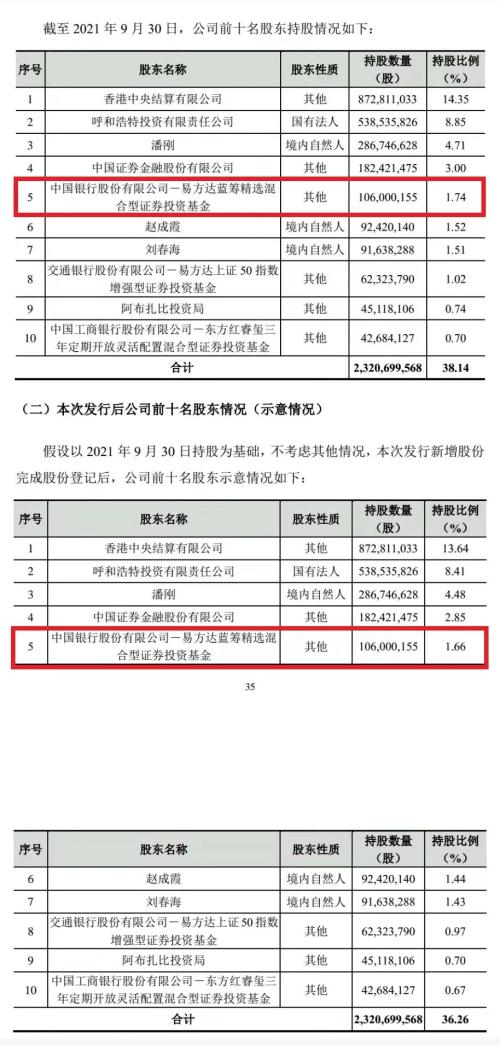

今年三季度,千亿“公募一哥”易方达基金张坤也加入伊利股份“抄底大军”,上市公司季报显示,张坤所管的易方达蓝筹精选三季度末持有伊利股份1.06亿股,期末持有市值39.96亿元,新进伊利股份三季度末第5大流通股东。

根据伊利股份披露的定增发行后公司前十名股东情况,易方达蓝筹精选在四季度一股未卖,依旧坚定持有伊利股份,继续位列伊利股份第5大流通股东。

包括景林资产、睿远基金在内

多家机构热情参与定增报价

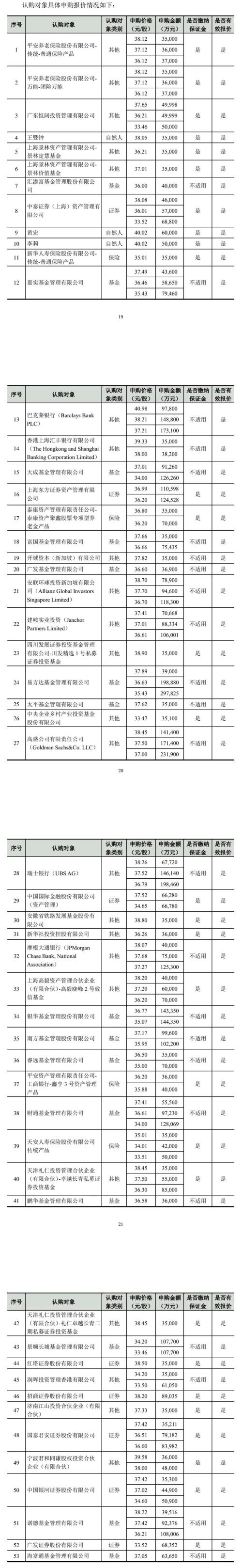

发行情况报告书披露,2021 年 11 月 23 日上午 9:00-12:00,簿记中心共收到 53 单申购报价单,包括平安养老保险在内多家机构热情参与定增报价。

千亿私募基金——上海景林资产报出了36.21元、37.01元两个价格,因价格较低并未入围。

富国基金、广发基金、睿远基金、嘉实基金、大成基金等多家基金公司也参与了报价,报出的价格均低于最终确定的定增价格,未能成功获配。

前三季度实现归母净利79.4亿

年内股价下跌6.67%

伊利股份表示,本次发行募集资金到位后,公司总资产和净资产将同时增加,资产负债率将有所下降。本次发行使得公司整体资金实力和偿债能力得到提升,资本结构得到优化,也为公司后续发展提供有效的保障。

公司本次发行募集资金投资项目围绕公司发展战略布局展开,与公司主营业务高度相关。项目实施完成后,公司乳制品产能将有所扩大,销售能力和研发能力将得到进一步增强,市场份额有望进一步提升;同时,本次发行将有利于优化公司资产负债结构,降低公司的财务风险。因此,本次发行项目投产后将有利于提高公司主营业务盈利水平,增加公司资产规模和抗风险能力,提升和巩固公司的行业地位,促进公司的可持续发展。

本次发行完成后,公司的主营业务范围、业务收入结构不会发生重大变化。

此前披露的三季报显示,伊利股份今年前三季度实现营收850.1亿,同比增长15.2%,归母净利79.4亿,同比增长31.9%,经营活动现金流净额124.2亿,同比增长56.9%;其中,三季度单季度实现营收285.0亿,同比增长8.6%,归母净利26.2亿,同比增长14.6%,经营活动现金流净额60.8亿,同增45.1%。

华创证券认为,前期伊利估值压制,主要受制于市场对乳业未来空间及盈利波动性等问题的争议。而近期公司已充分诚恳地回应市场关切点,即空间上,锚定30年全球乳业第一的战略目标,25年各品类成为行业第一;盈利上,通过品类结构及经营效率持续优化,实现未来每年净利率提升0.5pct的指引。在此基础上,奶酪业务机制创新、奶粉业务外延并购相继落地,实质举措逐一展开。从成效来看,奶粉业务内生外延并举,自去年调整明显有效,也成为了三季报营收稳增及盈利改善的关键驱动,而在原材料及包材成本大幅上涨背景下,今年以来公司净利率仍实现逆势提升,且奶粉高盈利也是净利率提升的重要增量支撑。华创证券认为,公司正以实际经营成果进一步兑现市场预期,亦为估值回升夯实了坚实的业绩基础。

Wind数据显示,截止12月9日收盘,伊利股份报收41.41元,市值超2500亿元。年内股价仍下跌6.67%。

年内按新规发行的竞价定增

平均折扣82.07折

据财通基金统计显示,截至12月3日,今年以来全市场按新规发行竞价定增319宗(不含可转债,具体以发行公告为准)平均折扣82.07折(折扣=定增发行价/发行当日市价,平均折扣不代表全部水平,亦不代表最终收益水平。历史情况仅供参考)。

财通基金认为,从当下的时点看,今年的市场环境对于定增项目的筛选能力要求提高:随着海外逐步恢复生产,今年一些疫情受益的制造行业个股、同时股价又在高位的,明年需要更为谨慎。同时考虑随着国内调控、海外美联储加息逻辑的变化,今年调整比较充分,又有长期逻辑的项目,再打折扣反而可以考虑。这就需要进一步识别筛选、寻找机会和安全边际。

不过,财通基金同时提醒,明星基金经理频频参投定增个股,反映了定增投资的二级属性、工具属性正在增强,吸引力在提高,但仍不推荐普通散户投资者在看到此类消息之后盲目跟进“抄作业”。

原因有以下两方面:首先,明星基金经理是其投建的投资组合里中配置相应的定增个股,是组合投资的配置选择。此外,一些大型公募基金持有的个股标的,在市场未出现阶段性回调机会时,定增创造的折扣为其带来换仓的机会,折价好比是一次市场回调,参与报价时有折扣即成为其参与定增投资的理由。而散户投资者的投资逻辑和投资周期或与大型公募基金差异较大,因此不能盲目认为跟进买入公募基金参与的定增个股就是“包赚不赔“的“作业答案”。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐