原报告 | “碳中和”下的旭辉

来源:观点地产网 2021-08-20 22:24:15

观点指数 中国力争2030年前实现碳达峰,2060年前实现碳中和。这一政策性目标促使中国在未来十年提高能源效率,同时也能促进房地产业优化改革。

今年来,证券市场的最大热点便是“碳中和”与“碳达峰”,尤其是随着6月全国碳排放权交易市场启动。

事实上,碳中和债是绿色债券的子品种,基于绿色金融体系而生的。

尽管主题不同,碳中和与ESG(环境、社会和公司治理)的核心理念均是可持续发展,提倡保护环境、绿色低碳的高质量发展道路。

从未来的趋势看,房地产企业在加快减排的过程中,ESG的测量和报告也将成为重要的参考依据。越来越多践行ESG投资的海内外投资者,也把目光聚焦到ESG表现优异的企业上。

旭辉控股集团在2020年的ESG报告中,披露其在环境、社会及公司管治等领域的实践与成效。本文以此为出发点,探讨房企发行绿色债券的影响。

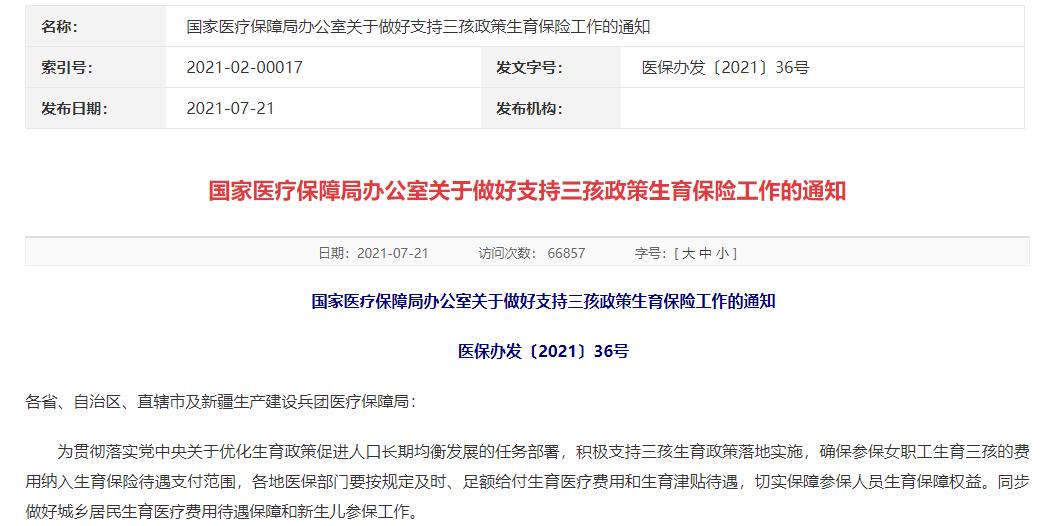

表外意义凸显,ESG与融资、债务

投资者在评价一家企业时,往往着重于财务报表的表现及风险。实质上,表外信息也是不容忽视的考量因素。在房地产领域,表外信息可以给予投资者更多的判断依据,更是判断企业文化实力的重要依据。

房企相继发布ESG报告,背后的逻辑是透过该类报告,披露其在环境、社会及公司管治等领域的表现,向投资者展示长期经营能力,从而为获取融资、合作等多方面资源提供便利。反过来,对于投资者而言,ESG报告所涉及的内容包含了项目规模、经营动向以及是否适合长期投资。

旭辉早在2019年即成立了ESG管理委员会及ESG工作小组。同年,公司还被明晟(MSCI)提升ESG评级至“BB”,并首次被纳入“恒生可持续发展企业基准指数系列”。ESG报告展现了旭辉积极践行可持续发展理念,推动转型升级的一面,而这也为企业的长期价值跃迁带来积极助推作用。

首先从业绩角度来说,依靠杠杆运营的房企,成本主要来自于融资,而绿色债券作为ESG重要部分,为企业降低成本提升利润带来契机。

据观点指数统计,旭辉控股集团自2017-2020年不断扩大融资规模及营业收入,2018年主营业务收入/带息债务总额之比为0.54、2019年0.53、2020年0.69,盈利能力的增速超过负债规模。

2020年数据显示,旭辉集团融资成本得到改善,从7.29亿元降低至6.67亿元,同时债务成本方面取得了较大改善,从2019年的6.00%降低至2020年5.40%。

数据来源:公司公告,观点指数整理

融资成本改善,很大程度上归结于优先票据利息增速放缓以及公司债利息规模得到合理管控。

2018-2020年,旭辉优先票据利息同比增长下降超过100%,增长幅度得到有效控制;公司债利息规模常年维持在8亿元以下,2020年该指标同比增长率为15.06%,低于负债合计同比增长率19.71%。

数据来源:公司公告,观点指数整理

偿债压力较小,融资成本低位

据悉,旭辉控股集团目前主要融资方式为银行开发贷、股权出质以及债券融资。具体来看,银行授信是几乎所有房地产企业最主要的融资渠道,旭辉控股截至2021年第一季度末的银行授信额度为2146.25亿元,使用率为30%,同比增长率为0.83%。

债券方面,旭辉目前9只存量债券余额为109.93亿元,发债成本为5.2%。今年旭辉集团偿债压力为43.25亿元,假设无新债券发行,那么未来三年的偿债额为19.94亿元、2.21亿元以及2.21亿元。

在相似规模企业中,旭辉集团的融资成本处于低位,且偿债压力也较低。

注:统计时间截止至2021年7月30日

数据来源:WIND,公司公告,观点指数整理

绿色债券优势,融资渠道拓宽

事实上,绿色债券是舶来品,泛指将筹集到的资金专门用于为符合规定条件的“绿色项目”进行融资或者再融资的债券工具。国际资本市场协会(ICMA)联合多家金融机构出台的《绿色债券原则》(Green Bond Principle)提出,绿色项目需要经过评估能够支持环境可持续发展,同时满足所筹资金的流向和管理公开透明、有迹可循等条件。

观点指数认为,绿色债券是一种全新的增信方式,区别于以往的注册额度、银行授信以及担保,绿色项目的评估与选择、资金的跟踪管理以及要求出具相关年度报告等成为投资者更关注的方面。

2020年7月,旭辉首次成功发行了合计5亿美元、票面利率为5.95%的5.25年期境外绿色债券,所募集资金将用于置换境外一年内到期中长期债务,并将用于绿色项目的研发、开发与运营。此外,标普给予其E1/87的绿色评级,同年年末,该债券还被港交所“可持续及绿色交易所(STAGE)”收录,使得旭辉成为绿色交易所首批企业中唯一入选的中国内地房企。

绿色债券另一优势在于所带来的再融资机遇,旭辉首次发行的总金额5亿美元的绿色债券,已分配成两个合资格绿色项目的再融资。2021年5月,旭辉再次发行规模为1.5和3.5亿美元的绿色债券,利率分别为4.8%、4.45%,其中最长年期为7年,该绿色债券同时创下了旭辉境外美元债发行最长期限的纪录,这同样是信用提升的体现。

在旭辉集团未到期债券中,今年发行的绿色债券融资成本显著低于均值5.38%。

不难看出,旭辉透过发行绿色债券,不仅拓宽了融资渠道,而且延长债券期,限从而缓解短期偿债压力,进一步降低了企业融资成本。

从整个市场大环境来看,ESG投资越来越受到投资机构的看重,在践行ESG理念方面表现良好的企业,也将更容易得到市场资金的关注,获得市场溢价。

原报告 | 敏于数,追本溯源,解读地产深层次脉络。笃于行,揭行业整体发展规律。

相关文章

猜你喜欢

今日头条

图文推荐