价值投资至暗时刻?机构密集致信基民:重拾信心,不要赎回!

来源:财联社 2021-08-13 14:23:04

财联社(北京,记者 陈俊岭)讯,“因为价值基金的持续回调,我们深切的感受到,投资者心中的疑虑和担忧与日俱增,甚至有演变为焦虑和恐慌的地步。”最近,很多基民被类似的投教话术扎心了。

眼看着价值基金投资人的焦虑,一家头部公募子公司向投资人发出一封诚意满满的信,阐释他们对价值投资的理解,以期望减少投资人心中的难受和郁闷,重拾对价值投资的信心,静候时间的玫瑰!

面对价值投资的至暗时刻,基金持有人该何去何从?具体到当下,这家公募子公司并不建议投资人赎回价值基金,他们给出的理由是:“多种迹象表明,此时的赎回很可能卖到了低点上!”

静候“时间的玫瑰”,不建议赎回基金

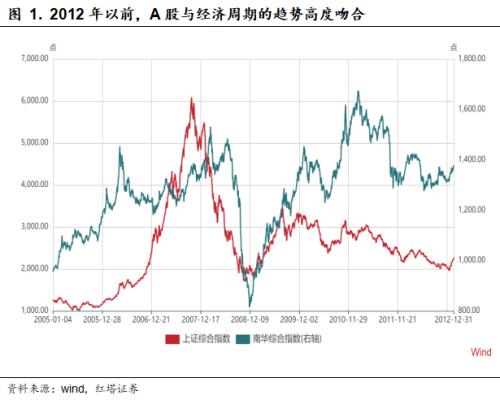

2021年以来,尤其是春节以来,以贵州茅台(行情600519,诊股)等为代表的价值股持续下跌。与此同时,以宁德时代(行情300750,诊股)等为代表的新能源产业链板块在一轮调整后,很快修复失地并且持续创新高。

“此时此刻,我们最先想和广大投资者说的是,当前我们面临的局面并不糟糕!”几天前,嘉实财富研究与投资者回报中心在《给价值基金持有人的一封信》这样写道。

在嘉实财富看来,我们面临的问题不是个别价值基金的业绩落后问题,而是大部分价值基金的业绩落后问题。这至少说明,价值基金的下跌可能不是基金经理的问题,而是市场风格切换的问题。

从过往经验来看,物极必反,过于极致的市场风格不可持续,未来市场风格大概率还会切换。投资人唯一需要的是时间和耐心,应该有勇气和信心鼓励自己——当前的浮亏不是亏损,未来可能会涨回来的。

“浮亏不是风险,本金不可逆的亏损才是风险。只要底层所选价值基金是优质的基金,本金出现不可逆的亏损的风险是比较低的。”嘉实财富再次重申自己的判断。

当然,持有价值基金也要有正确的持有方式。投资股票就是投资企业股权,通过持有优质股权享受企业增长的红利。按照这个逻辑,既然是投资企业股权,那么投资的效果取决于企业的经营效果。

一般而言,好的管理层的经营效果的兑现时间肯定不止半年,甚至不是一年,至少是需要2-3年。也就是说,价值投资的玫瑰不是一年半载,而是三年五载才能绽放。

价值投资的信仰是,市场长期是称重器,长期受企业盈利的质量驱动并正确定价。因此,阶段性价值投资风格的基金出现收益落后,甚至收益为负的情况是完全正常的。

客观的说,当我们选择价值投资基金的那一刻,我们就应该做好长期持有的准备。具体到当下,嘉实财富并不建议基民赎回价值基金,因为多种迹象表明,此时的赎回很可能卖到了低点上。

“首先,很多价值股的投资价值变得更具确定性和显著性。其次,市场对于价值基金的情绪可能处于最低点。所以不论是长期视角来看,还是短期,我们都不建议您现在赎回价值基金。”嘉实财富称。

热门赛道太拥挤,聪明资金“等风来”

“一位海外的潜在投资者问我们最近的持仓风格是否有变化,当得知我们仍然逆风坚持既往的价值风格而并未跟风追逐市场上的热门成长股,他表达了肯定和赞许。”少数派投资王玮中在一篇文章中写道。

从本质上说,这位投资者是倾向于成长风格投资的,但今年以来却在开始增加价值风格方面的配置以规避潜在的风险。在王玮中看来,如果他们也随波逐流地改变风格,这位投资者可能会放弃他们。

对于专业的出资人而言,他们很看重基金经理能否坚持自己赖以成功的投资理念和方法策略,哪怕他们与市场资金当下的风格取向,常常并不吻合。

王玮中认为,市场有其自身的逻辑和节奏,顺应经济和产业的发展趋势是一方面,赚钱效应和降低机会成本是另一方面,而到了特定的阶段,规避风险又会成为核心诉求。

因此,资金的风格轮动,成长股和价值股投资收益的均值回归,就是亘古不变的金融市场规律,尽管在货币持续放水的大环境下,这种回归的震荡频率变得越来越让人难以把握。

从某种意义上说,成长风格持续强势,意味着成长因子在被更多的资金所跟踪投资,而当跟踪投资成长因子的资金过多而使得该因子的收益性或收益稳定性出现下降,也就到达了接近“因子拥挤”的状态。

金融工程的研究已经表明,“因子拥挤度”在中长期上与因子未来收益负相关。换言之,当市场资金都在追逐热门成长股并赚得盆满钵满的时候,这种投资风格未来的收益风险性价比反而是很低的。

据媒体报道,有客户曾威胁基金经理,如果不买某赛道股票,就赎回基金。王玮中借用某网红经济学家的评论,这是经典的彼得林奇鸡尾酒理论在A股的应验,说明市场出现了局部风险。

“指导基金经理具体购买某板块,是因为某板块的获利效应太明显。”王玮中认为,这背后的事实是,大量资金集中到少数热门基金经理的手中,而他们的交易策略似曾相识、热门赛道交易十分拥挤。

天量资金集中在极少赛道上?王玮中建议,投资人不要忘了前车之鉴——热门赛道在热过之后也会被遗弃,而被遗弃的曾经的热门赛道会变冷直到冰封多年之后才会重新起跑。

“鸡尾酒会”场景上演,理性必须在场

传奇投资人彼得·林奇,有个著名的“鸡尾酒会理论”:在一场鸡尾酒晚宴中,如果客人对牙医感兴趣时,往往是股市的低迷阶段;当人们愿意聊股票甚于关心自己牙齿时,股市即将迎来上涨反弹。

朱雀基金认为,A股最近也发生着和鸡尾酒会类似的故事。暂且不论散户教基金经理炒股消息是否属实,在结构分化严重的市场中,看着隔壁大涨的热门板块,投资者几欲亲自披挂上阵。

加州大学一项投资者行为报告指出,由于个人投资者通常对于市场中数以千计的股票没有头绪,无从下手,因此往往会从那些最近引起他们注意的热门股票当中选择。

而机构投资者的交易行为并没有显示出这样的特征,这得益于机构投资者有一套相对成熟的选股策略,他们往往会根据自己的投资方法筛选个股,然后在其中构建组合。

近期,A股成交额集中度开始上升,周成交金额前5%的公司占总成交额的比重显著提高,热门赛道的交易变得拥挤。如果简单线性外推,越涨越乐观,显然不是理性的思维方式。

台湾大学教授对一组台湾散户和机构投资者的交易行为做了研究。统计发现,无论是散户还是机构投资者,当处于牛市、行情动能上升的时期,他们的投资都会显得更激进。

“在阶段性行情的高点,散户跑步入市,而坚守公司内在价值、坚持以合理估值买入好公司的基金经理,不愿意跟随市场趋势,反倒成为另类的逆行者。”朱雀基金认为。

猜你喜欢

今日头条

图文推荐