粤开策略:悲观情绪宣泄接近尾声 情绪面拐点即将到来

来源:金融界网 2021-03-28 20:23:04

本周市场表现:顺周期板块明显回调

本周,主要股指继续震荡筑底,上证指数周涨0.4%,深证成指当周涨1.2%,创业板指当周涨2.8%。从申万行业板块表现来看,计算机、医药生物、纺织服装、公用事业板块表现较好,顺周期板块明显回调、跌幅居前。

市场成交分析:创业板成交率先回暖

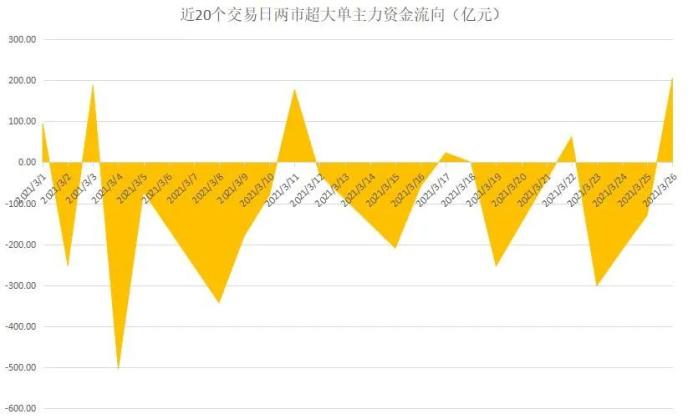

从成交量来看,随着近一个月指数的持续调整,成交量逐级下行,震荡磨底之下,成交已接近地量,资金观望氛围格外浓厚,但我们看到创业板的成交量环比率先回暖,随着指数的企稳、北上资金的回流,后续有望带动主板成交回暖,吸引增量资金入场。

北上资金:配置型北上资金提前入场

本周北上资金净买入141.64亿元,伴随着近3周净买入的持续回升,MA3也出现大幅上行,我们在上周的流动性观察中已提示投资者,北上或已提前进场。从历史情况来看,配置型北上资金更偏向于长线投资以及左侧交易,因此,对于右侧趋势交易投资者可等待企稳信号明确。

北上资金持续流向以银行、非银为代表的大金融板块,近1个月银行获得净流入近百亿,相对而言,低估值大金融板块持续性较好,不过我们也注意到医药生物板块获得北上资金加速流入,核心品种再获资金流入值得关注。

大势研判:悲观情绪宣泄,情绪面拐点还有多远

整体来看,我们认为虽然市场仍处于震荡磨底过程中,但也伴随着一些积极的信号:估值回归相对合理区间、创业板成交回暖、配置型北上资金先行入场等,我们认为当前悲观情绪宣泄接近尾声,情绪面拐点即将到来。配置方向上,建议关注绩优+低估+长期战略三条主线:

一是,当前处于年报和一季报的业绩披露窗口期,轻指数中个股,关注业绩可能超预期或者业绩确定性强的个股,蓝筹白马股或由于业绩确定性或更受资金青睐,可布局盈利与估值水平匹配的品种,从北上资金流入来看,前5重仓板块中,医药、银行、电子均获得持续流入。

二是,关注低估值顺周期,从一季报预告来看,以化工、机械为代表的顺周期行业表现更为占优,上游有色、化工受益于大宗商品价格上行股价已率先有所表现,随着经济持续修复,供需提振的背景下,上游的景气传向中游的机械、化工设备等传导。

三是,关注国家长期战略主线,碳中和、新能源、硬科技等将充分受益即将出台的各行业“十四五”规划,政策红利+景气度上行将带来相关板块的黄金投资机会。

风险提示:经济超预期下行,政策推进不及预期,外围环境超预期走弱。

01

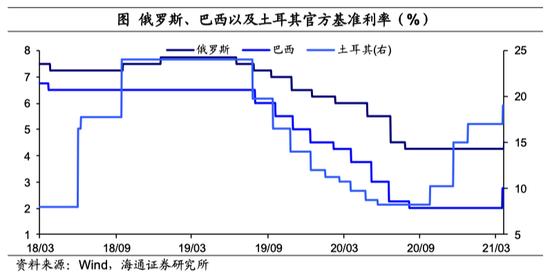

巴、土、俄三国率先进入加息周期

3月17日,巴西央行宣布,将Selic目标利率上调75个基点,从2%升至2.75%。而此前,巴西自2020年以来已降息250bps。

3月18日,土耳其央行宣布,将利率上调200个基点,从17%升至19%。土耳其自2020年以来已降息最大达375bps,事实上,土耳其从去年9月25日就开始进行了加息的操作。

3月19日,俄罗斯央行宣布,将利率上调25个基点,从4.25%升至4.5%。俄罗斯自2020年以来已降息200bps。

从直观因素来看,通胀是导致加息的主要因素,本国通胀已触及或者超出政策目标:巴西国家货币委员会设定的2021年通胀率管理目标中值为3.75%,允许上下浮动1.5个百分点,2月巴西CPI同比增速已上升至5.2%;土耳其央行和政府将3年期通胀目标设为5%,允许上下浮动2个百分点,2月高达15.6%;俄罗斯将通胀目标定为4%。

以史鉴今:全球降息-加息的周期。我们以金融危机时期各经济体进行降息-加息的操作周期测算,美联储于2007年9月首次降息,其他国家相继于1年后开始降息,随着经济复苏,通胀高企,部分国家在降息实施1年后率先开启加息操作,整体来看,全球降息-加息周期大约持续2-3年,本国降息与加息节点大约1年左右时间。

02

我国货币政策空间几何

2021年3月24日,中国人民银行货币政策委员会2021年第一季度(总第92次)例会在北京召开。与四季度货币政策相比,有几点变化值得关注:

一是,在提及货币政策时,央行表示“稳健的货币政策要灵活精准、合理适度,把握好政策时度效,保持流动性合理充裕”。另外,在此部分删除了“保持货币政策的连续性、稳定性、可持续性,保持对经济恢复的必要支持力度”以及“综合运用并创新多种货币政策工具”等表述。整体来看,货币政策方面,或将更加强调“灵活精准”,而非“连续性、稳定性、可持续性”。

二是,对于经济基本面表述中,央行表示“国内经济发展动力不断增强,积极因素明显增多,但经济恢复进程仍不平衡,。整体来看,当前出口、工业增加值、社融超预期上行,但投资、消费仍然偏软,因此整体复苏进程并不平衡。

三是,在经济形势的研判中,央行表示“要加强国内外经济形势的研判分析,加强国际宏观经济政策协调,集中精力办好自己的事,搞好跨周期政策设计”。此次表述与上季度相比,增加了对国外的关注。

四是,在货币政策总基调中,延续了“稳字当头”,但删除了“不急转弯”的表述。结合对货币政策的“把握好政策时度效,保持流动性合理充裕”、对经济形势的“要加强国内外经济形势的研判分析,加强国际宏观经济政策协调”等表述来看,后续货币政策或将在关注国内经济运行情况的同时,结合国外经济形势相机抉择,在外围扰动因素增多,尤其是美联储表态有所转变的情况下,也为货币政策预留更多的空间。

再结合我国LPR报价连续11个月维持不变,符合市场预期,也体现了当前货币政策稳健中性的基调,3月,1年期品种报3.85%,5年期以上品种报4.65%。此前,易纲行长也表示“我们需要珍惜和用好正常的货币政策空间,保持政策的连续性、稳定性和可持续性。”因此,整体来看,当前我国有较大的货币政策调控空间,工具手段充足。

03

市场情况

(一)本周市场表现:顺周期板块明显回调

3月22日-3月26日当周,主要股指继续震荡筑底,上证指数周涨0.4%,深证成指当周涨1.2%,创业板指当周涨2.8%。

从申万行业板块表现来看,计算机、医药生物、纺织服装、公用事业板块表现较好,顺周期板块明显回调、跌幅居前,顺周期板块内部分化,相对先启动的化工、有色金属板块已高位调整1个月左右的时间,后启动的钢铁、采掘板块开始调整,整体来看,当前化工、有色板块的估值均处于近10年的60%左右水平,钢铁与采掘板块的估值均处于近10年的30%左右水平。

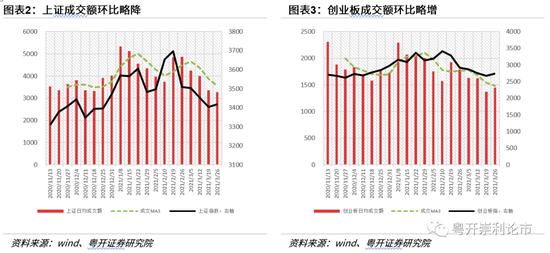

(二)市场成交分析:创业板成交率先回暖

从成交量来看,随着近一个月指数的持续调整,成交量逐级下行,震荡磨底之下,成交已接近地量,资金观望氛围格外浓厚,但我们看到创业板的成交量环比率先回暖,随着指数的企稳、北上资金的回流,后续有望带动主板成交回暖,吸引增量资金入场。

具体来看,上证日均成交3266.89亿元,环比略降2.61%;深证日均成交4202.57亿元,环比略增0.78%;创业板日均成交1451.66亿元,环比增长6.14%。

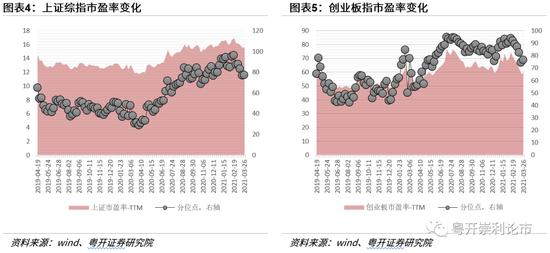

(三)市场估值水平:沪指与创业板估值持续下行

(四)北上资金:配置型北上资金提前入场

本周北上资金净买入141.64亿元,伴随着近3周净买入的持续回升,MA3也出现大幅上行,我们在上周的流动性观察中已提示投资者,北上或已提前进场。从历史情况来看,配置型北上资金更偏向于长线投资以及左侧交易,因此,对于右侧趋势交易投资者可等待企稳信号明确。

从行业角度来看,当周医药生物、化工、银行、机械设备、非银金融为净流入前五,北上资金持续流向以银行、非银为代表的大金融板块,近1个月银行获得净流入近百亿,相对而言,低估值大金融板块持续性较好,不过我们也注意到医药生物板块获得北上资金加速流入,核心品种再获资金流入值得关注。

04

大势研判:悲观情绪宣泄,情绪面拐点还有多远

从盘面情况来看,当前市场仍处于震荡磨底过程中,市场热点轮动较快,碳中和概念板块分化之后,缺乏引领行情的主线。

从成交情绪来看,随着近一个月指数的持续调整,成交量逐级下行,震荡磨底之下,成交已接近地量,资金观望氛围格外浓厚,但我们看到创业板的成交量环比率先回暖,随着指数的企稳、北上资金的回流,后续有望带动主板成交回暖,吸引增量资金入场。

从估值水平来看,随着指数的回落,三大指数估值水平明显下行,目前均来到近10年PE-TTM的75%左右分位数水平。

从“聪明钱”北上资金来看,北上资金连续3周净买入,伴随着MA3的大幅上行,我们在上周的流动性观察中已提示投资者,北上或已提前进场。从历史情况来看,配置型北上资金更偏向于长线投资以及左侧交易,因此,对于右侧趋势交易投资者可等待企稳信号明确。

整体来看,我们认为虽然市场仍处于震荡磨底过程中,但也伴随着一些积极的信号:估值回归相对合理区间、创业板成交回暖、配置型北上资金先行入场等,我们认为当前悲观情绪宣泄接近尾声,情绪面拐点即将到来。配置方向上,建议关注绩优+低估+长期战略三条主线:

一是,当前处于年报和一季报的业绩披露窗口期,轻指数中个股,关注业绩可能超预期或者业绩确定性强的个股,蓝筹白马股或由于业绩确定性或更受资金青睐,可布局盈利与估值水平匹配的品种,从北上资金流入来看,前5重仓板块中,医药、银行、电子均获得持续流入。

二是,关注低估值顺周期,从一季报预告来看,以化工、机械为代表的顺周期行业表现更为占优,上游有色、化工受益于大宗商品价格上行股价已率先有所表现,随着经济持续修复,供需提振的背景下,上游的景气传向中游的机械、化工设备等传导。

三是,关注国家长期战略主线,碳中和、新能源、硬科技等将充分受益即将出台的各行业“十四五”规划,政策红利+景气度上行将带来相关板块的黄金投资机会。