贵金属周报:非农强化加息预期 贵金属周内冲高回落

来源:CFC金属研究 2022-08-07 11:22:41

摘要

本周贵金属价格持续上行,本周集中公布主要经济体的PMI数据,从数据公布的结果来看,全球PMI继续维持下行趋势,这在一定程度上加深了市场的衰退预期,美债10年期与2年期利差倒挂程度也持续加深。

欧元区制造业PMI终值由6月的52.1降至7月的49.8,较初值上调0.2但仍位于荣枯线以下,创2020年6月以来新低。除采购库存外,PMI 的每个子成分都对该指标产生了负向影响。

美国7月Markit制造业PMI终值 52.2,还属于经济扩张区间,但低于市场预期和前值,扩张放缓,其中新订单指数连续第二个月下降,新订单量的放缓反映出市场需求的走弱。

总的来说,目前全球面临的普遍问题是经济下滑以及持续的高通胀风险,美国经济连续两个季度出现了负增长,已经进入了“技术性”熊市,而欧洲经济则面临地缘政治加上衰退风险的双重压制,景气周期继续走弱。非农就业数据存在结构性改善空间,并不能扭转经济下行的趋势。

操作策略:

操作上,黄金白银区间操作。

不确定性风险:

全球疫情变化、地缘政治风险、欧美财政与货币政策变化

一

行情回顾

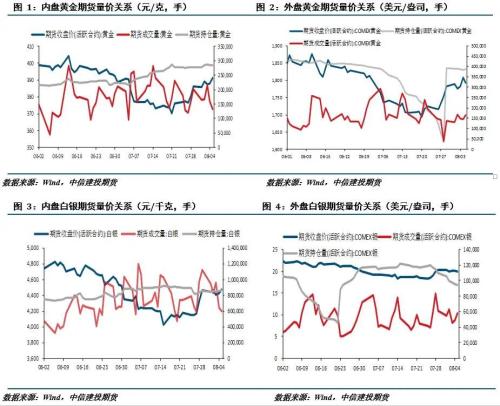

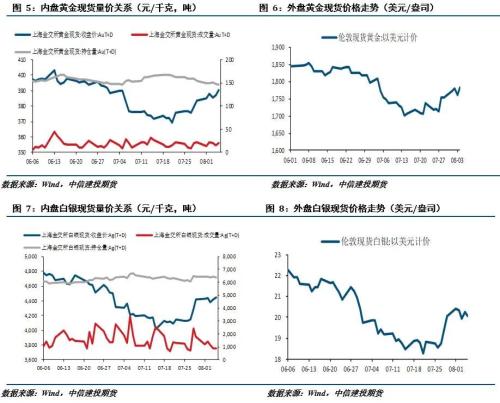

周内金银冲高回落,伦敦金收盘1774.85美元/盎司,较上周上涨0.51%,伦敦银收盘19.885美元/盎司,较上周下跌2.24%。基本面上,美国7月份制造业PMI录得52.8,低于6月份的53,创2020年6月份以来新低,也是自疫情以来首次出现连续3个月下降。其中,新订单连续2个月加速收缩,生产指数也较5月份出现下降。全球经济前景继续恶化。

整体上看,目前全球面临的普遍问题是经济下滑以及持续的高通胀风险,美国经济连续两个季度出现了负增长,已经进入了“技术性”熊市,而欧洲经济则面临地缘政治加上衰退风险的双重压制,景气周期继续走弱。所以,从这一方面来看,黄金作为避险以及抗通胀的工具,依然具有比较高的配置价值。

二

价格影响因素分析

1、宏观金融

欧元区制造业PMI终值由6月的52.1降至7月的49.8,较初值上调0.2但仍位于荣枯线以下,创2020年6月以来新低。除采购库存外,PMI 的每个子成分都对该指标产生了负向影响。

美国7月Markit制造业PMI终值 52.2,还属于经济扩张区间,但低于市场预期和前值,扩张放缓,其中新订单指数连续第二个月下降,新订单量的放缓反映出市场需求的走弱。

纽约联储公布最新的全球供应压力指数。数据显示,随着港口拥堵和其他阻碍因素缓解,全球7月份供应链压力已经连续三个月下滑,降至2021年1月以来的最低水。

美国7月季调后非农就业人口增长52.8万人,远高于市场预期的25万人,并且6月非农还从37.2万人上修至39.8万人。非农数据公布之后,美国利率市场交易工具显示9月份加息75个基点的概率再次上升。

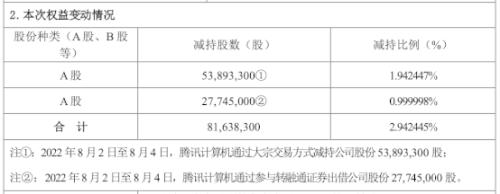

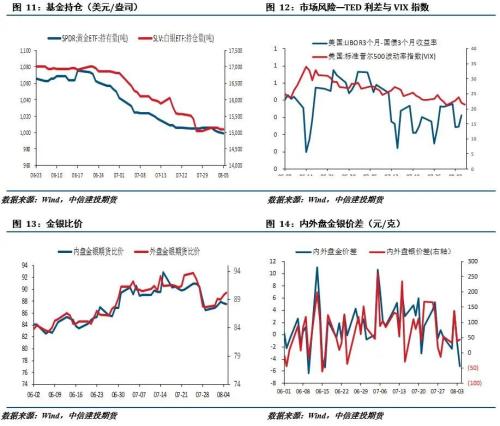

2、持仓分析

截止2022年8月5日,SPDR 黄金 ETF 持有量为999.16吨,较上周减少6.71吨,截止2022年7月26日,COMEX 黄金非商业多头净持仓为92690张,较上周减少2265张。

截止2022年8月5日,SLV 白银 ETF 持有量为15107.35吨,较上周增加63.92吨,截止2022年7月26日,COMEX白银非商业多头净持仓为-4500张,较上周减少5860张。

策略

总的来说,目前全球面临的普遍问题是经济下滑以及持续的高通胀风险,美国经济连续两个季度出现了负增长,已经进入了“技术性”熊市,而欧洲经济则面临地缘政治加上衰退风险的双重压制,景气周期继续走弱。非农就业数据存在结构性改善空间,并不能扭转经济下行的趋势。沪金2212参考区间382-392元/克,沪银2212参考区间4250-4500元/千克。操作上,黄金白银区间操作。

三

相关图表

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐