纯碱玻璃2022年年度投资策略:潮起潮落后,多一份从容

来源:东海期货研究 2022-01-18 20:25:45

要点

2021年纯碱行情一改颓势,玻璃行情大起大落。一二季度玻璃下游需求驱动更强,二者价差仍是上行为主,三季度开始除了玻璃本身跌跌不休,在下半年光伏玻璃装置密集投产以及纯碱多方利好驱动下,玻璃纯碱二者走出反向行情,价差下行至极低值玻璃期价一度较纯碱期价少逾1000元/吨。

明年年底前纯碱供应端没有显著增量压力。安徽红四方25万吨产能,江苏德邦60万吨产能将在明年上半年投产,江苏连云港(行情601008,诊股)碱业搬迁将造成130万吨的产能损失;内蒙古远兴能源(行情000683,诊股)340万吨天然碱产能预计将在明年年底陆续投产。

平板玻璃供应增量或仍稳,警惕超预期冷修。光伏玻璃方面2022年仍有大量产能计划投放,据统计超3万T/D。考虑到未来利润仍受到挤压,浮法玻璃供应端超龄服役的老窑炉放水冷修的概率加大,据统计潜在可冷修的产线产能约1.9万T/D。

玻璃中期需求回补值得关注,长期来看需求增量或边际减弱。下半年因为终端融资环境紧张下导致旺季需求不及预期。随着地产融资环境边际宽松,中期来看延后的需求仍有望回补。去年以及今年的新开工数据整体延续着下降势头,从长期来看对玻璃需求的增速保持谨慎看好的态度。

结论:长期来看玻璃期价或仍是略高于靠成本线运行,而纯碱期价对玻璃升水或再次走扩

操作建议:玻璃-纯碱正套继续持有,中期注意止盈,单边建议中期内玻璃、长期内纯碱合约逢低试多

风险因素:中期玻璃需求增量、长期纯碱需求增量不及预期

1

2021年行情回顾

2021年纯碱行情一改颓势,至三季度初纯碱期货价格一步一个台阶,自年初低点上升约50%,主要由于下游新需求点光伏玻璃产能今年投产预期较好,以及传统下游浮法玻璃供应处在高位、刚需充足,且全球新冠疫苗推进下需求改善,商品板块整体氛围偏暖,纯碱受到资金青睐。同时纯碱期货上市一年后,碱厂灵活运用期货工具销售自身库存,年初起碱厂天量库存逐步被消化,纯碱前景一片向好。随着三季度尾声能耗双控影响对化工品种的推波助澜,纯碱期价快速上行,最高点一度相比年初低点涨100%,而这也确立了纯碱年内的高点所在,下游对高价重碱的负反馈愈发增强,随着需求逐步转弱,能耗双控对供应端影响逐步消散以及国家出手限制高企的煤炭价格,纯碱期价在四季度应声回落。

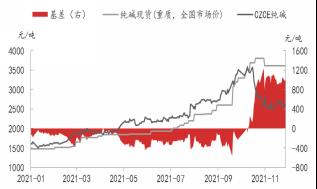

期货市场方面,截至11月30日,纯碱主力合约收盘价年内累计涨幅63.18%,主力合约年内最低价出现在1月1489元/吨,年内最高价出现在10月3648元/吨,最大涨幅145%。以全国重碱市场价作为现货价格基准,基差最低达-567元/吨,最高达1237元/吨。四季度前纯碱预期向好,主力合约大部分时间升水现货,期货价格引领现货;但进入四季度随着利空因素逐步增加,期价先于现货大幅下行,碱厂则由于低库存挺价,期货才呈现大幅贴水状态。

图1纯碱年内走势

资料来源:Wind;东海期货研究所整理

图2光伏设备指数与纯碱期价

资料来源:Wind;东海期货研究所整理

2021年玻璃行情大起大落,上半年地产竣工面积同比增长强劲,玻璃需求旺盛,库存延续去化至低位,尤其在二季度季节性对行情推力尚淡时需求表现仍强势,让后市对玻璃下半年金九银十时的表现更为期待,期价一路涨至两倍于年初时低点。然而,随着上游商品价格普涨以及房企信用风险事件发酵,地产资金偏紧需求出现负反馈下半年需求明显转弱,供应高位下,玻璃厂库存也开始逐渐累积。同时一路上涨的玻璃价格也引发了高层的关注,工信部召开平板玻璃价格座谈会强调平板玻璃价格不具备大幅上涨的基础,期价在三季度见顶后快速回落一度下破年初时低点。

期货市场方面,截至11月30日,玻璃主力合约收盘价年内累计涨幅-1.19%,主力合约最低价出现在11月1572元/吨,年内最高价出现在7月3163元/吨,最大涨幅67.2%。以华北市场玻璃价格为基准,玻璃主力合约基差在7月时开始领先现货下跌,盘面一度呈现深度贴水状态,玻璃现货价坚挺下盘面展现一定支撑,后在玻璃库存回升至近年来高点后期现货均继续下行,在盘面价击穿部分企业生产成本后,现货加速下跌期货底部回升基差有所修复。玻璃与纯碱价差套利方面,一二季度玻璃下游需求驱动更强,二者价差仍是上行为主,三季度开始除了玻璃本身跌跌不休,在下半年光伏玻璃装置密集投产以及纯碱多方利好驱动下,玻璃纯碱二者走出反向行情,价差下行至极低值玻璃期价一度较纯碱期价少逾1000元/吨。

图3房地产指数与玻璃期价

资料来源:Wind;东海期货研究所整理

图4玻璃-纯碱盘面价差

资料来源:Wind;东海期货研究所整理

2

2022年行情展望

2.1

明年年底前纯碱供应端没有显著增量压力

政策方面,去年国家对纯碱行业准入条件予以废止,但由于传统纯碱产能仍属高污染行业,碳中和背景下在环保方面的约束使得氨碱法产能亦难以进一步扩张,且伴随着部分产能退出市场,此后大型新建产能或主要以天然碱法产能为主。

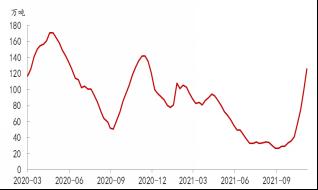

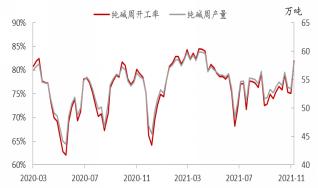

截至10月,今年纯碱总产量较去年增加2.2%,今年一季度纯碱仍维持高开工率,随后二三季度检修企业增加,开工基本维持降势,尤其是今年纯碱企业夏季集中检修,7月当月产量同比下降约8%,而夏季集中检修结束后原本预期的供应快速恢复却应能耗双控影响而滞后,10月当月产量同比下降约5%,供应端阶段性的缩减为纯碱价格推波助澜。

纯碱库存方面,自去年年底以来碱厂库存呈下降趋势,去库趋势保持至今年三季度,随着现货价格水涨船高,下游负反馈愈发明显,结合下游浮法玻璃价格在三季度的下行状况,下游采购意愿明显减弱,等到供应端扰动基本消散后,碱厂库存在11月快速增累库,碱厂挺价动能减弱现货开始松动。当前库存水平接近去年同期水平,中短期内纯碱价格的下行压力仍大。

图5纯碱月度产量

资料来源:Wind;东海期货研究所整理

图6纯碱库存

资料来源:隆众,东海期货研究所整理

生产利润方面,上半年在现货价格一步一个脚印抬升,生产利润逐步从亏损提升至中性水平,而在供应端发生扰动纯碱供不应求现货上升速度加快的情况下利润也是一飞冲天,氨碱企业生产利润突破1500元/吨,但并没有维持多久,随着供应端的恢复生产利润下行,从盘面价格来看纯碱利润仍维处在近年来较好的水平,意味着中短期在纯碱高开工率、高库存下当前盘面或仍然有下降的空间。

而从长期来看,安徽红四方25万吨产能,江苏德邦60万吨产能将在明年上半年投产,江苏连云港碱业搬迁将造成130万吨的产能损失;内蒙古远兴能源340万吨天然碱产能预计将在明年年底陆续投产。故明年下半年纯碱没有显著的供应增量压力,考虑到企业检修以及可能出现其他环保因素对供应端造成干扰,纯碱产量仍有可能出现阶段性的下降。

图7纯碱周度开工率&;产量

资料来源:隆众,东海期货研究所整理

图8纯碱周度产量分类别

资料来源:隆众,东海期货研究所整理

2.2

平板玻璃供应增量或仍稳,警惕超预期冷修

政策方面,今年年中工信部平板玻璃价格座谈会上强调要努力增加平板玻璃供给,稳定市场价格,工信部印发修改后的水泥玻璃行业产能置换实施办法,浮法玻璃仍被定义为产能过剩产能置换条件严格,而光伏玻璃方面则采取差别化政策,新上光伏玻璃项目不再要求产能置换,但需建立产能风险预警机制。

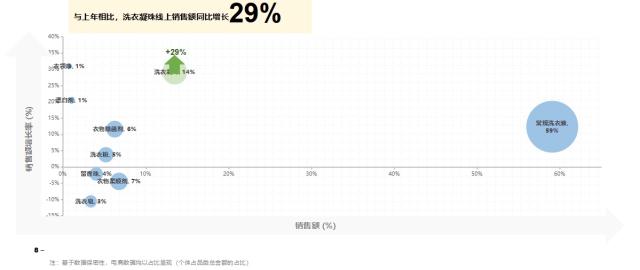

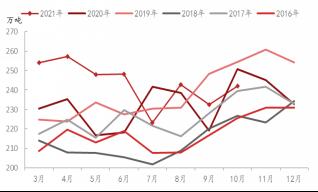

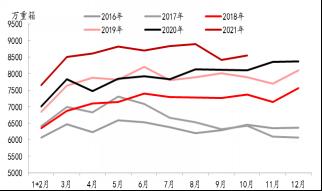

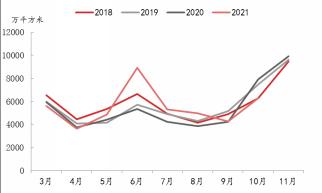

截至10月,平板玻璃总产量较去年增长8.9%,整体维持较强增势,今年各时段产量都较去年有显著的增长,浮法玻璃方面,在产生产线条数增加10条至264条,在产产能上升约4%至5250万吨/年,开工率上升1个百分点至88.85%。光伏玻璃方面,点火集中在三季度,至三季度新建投产20条,新增产能约1.5万吨/日,增幅高达50%。需求端整体表现强势是纯碱今年大涨行情的根基,浮法玻璃供应端处在高位也为玻璃行情大幅回落埋下了隐患。

图9平板玻璃月度产量

资料来源:Wind,东海期货研究所整理

图10往年平板玻璃产量及增速

资料来源:Wind,东海期货研究所整理

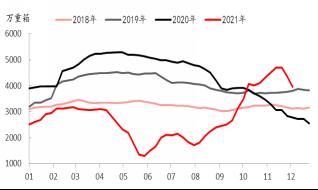

纯碱表观需求方面,上半年维持强势,与平板玻璃月度产量增势相符,而三季度后由于下游玻璃价格下行后采购意愿弱负反馈增强表需严重下滑,纯碱企业出货不畅的问题凸显,该段时间内交割库库存快速下降,中游贸易商操作灵活加速出货。当前表需水平基本下降至去年年初时极低水平,在季节性因素影响减弱、纯碱现货价格开始松动、社会库存逐步消化后,预计在刚性需求下中期需求会有边际回暖。

玻璃库存方面,一季度低位小幅累库,二季度出现了流畅的去库行情,三季度以前虽然玻璃库存在低位小幅增长,但需求预期仍好以及整体库存水平极低的背景下现货价格仍是居高不下,9月后强需求预期落空,在供应高位的作用下库存快速累积接近近年来高位,现货市场库存压力加剧下价格崩塌。

图11纯碱周度表观消费量&;产销率

资料来源:Wind,东海期货研究所整理

图12浮法玻璃生产线库存

资料来源:Wind,东海期货研究所整理

从生产利润来看,上半年大多数时间玻璃生产利润都处于近年来的绝对高位,三季度终端融资环境趋紧后需求表现不佳无法支撑住处于高位的供应,玻璃利润急速下滑。石油焦企业生产利润下降至往年中性水平。从盘面价格来看,期价已击穿部分厂家成本,当前高开工与高库存的问题并存,但从估值上已经较低盘面下方较坚实,更多随着成本价格预期而变化。

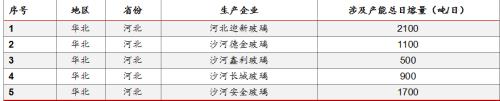

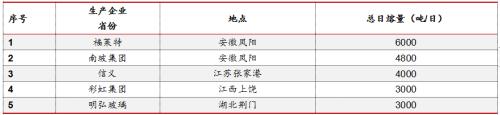

从长期来看,2022年浮法玻璃新建产能预计仍然有限,增量或主要来自冷修产线复产点火,考虑到未来利润仍受到挤压,浮法玻璃供应端超龄服役的老窑炉放水冷修的概率加大,据统计潜在可冷修的产线产能约1.9万T/D。光伏玻璃方面2022年仍有大量产能计划投放,据统计超3万T/D。虽然光伏玻璃需求的在重碱需求占比中仍不高,但量变引发质变,光伏玻璃的重碱需求的增长或是此后最值得期待的重点。综合来看浮法玻璃供应端或在高位稍有回落,而光伏玻璃供应仍将维持增势,只是投产的节奏仍值得关注。对于纯碱需求来说,传统下游可能存在一定减量但留有韧性,光伏玻璃这一潜在需求增长点的表现仍然可期。

表1浮法玻璃可冷修产线(部分)

资料来源:公开信息,东海期货研究所整理

表2光伏玻璃投产产线(部分)

资料来源:公开信息,东海期货研究所整理

总的来说,由于浮法玻璃价格的大幅下跌导致利润明显收窄,或影响到明年浮法玻璃供应是供应端的主线逻辑,若浮法玻璃价格有所回暖,浮法玻璃供应端更可能高位趋稳对重碱的需求存在利好,这层关系即决定了明年玻璃价格与纯碱价格运行或具备较强的正相关性。

2.3

玻璃中期需求回补值得关注,长期来看需求增量或边际减弱

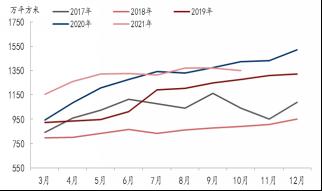

由于2019年新开工面积增速强,2021年竣工面积增长应该较为显著,期间还有2020年受疫情影响竣工后移,推移到今年待交付房屋数量应仍然较多,从地产端主要指标上来看2021年竣工面积整体增速强势,至10月房屋竣工面积累计同比增速16.3%。从单月竣工面积上来看上半年表现尤为强劲,但下半年因为终端融资环境紧张下导致旺季需求不及预期。单月竣工面积9月时低于前几年水平。从中空玻璃产量来看亦是如此,在二季度每月同比增速均维持在15%以上,利好对玻璃原片的需求。而至7月开始同比出现负增长。此段需求多半是延后而非消失,随着政策对下游悲观预期的纠偏,地产融资环境边际宽松,中期来看延后的需求仍有望回补。

图13房屋竣工面积单月

资料来源:Wind,东海期货研究所整理

图14中空玻璃月度产量

资料来源:Wind,东海期货研究所整理

长期来看,地产政策方面依然严格强调“房住不炒”,在“三道红线”政策下整体地产前端数据表现偏弱,尽管后市政策或有边际宽松,但政策用意更多是托底而非刺激,地产整体或仍保持下行态势。竣工端今年表现较强的原因主要由于2019年新开工面积增速较好,去年以及今年的竣工面积增速整体有支撑,但去年以及今年的新开工数据整体延续着下降势头,从长期来看对玻璃需求的增速保持谨慎看好的态度。

图15地产主要检测指标

资料来源:Wind,东海期货研究所整理

8

结论及操作建议

总的来说,我们认为从当下玻璃及纯碱的基本面驱动均较弱,供大于需的态势明显,库存均高企,而当前玻璃期价下跌至成本线附近而纯碱期价仍较高,中短期内纯碱期价仍然面临进一步回调的风险。从中期来看,二者需求都有可能回补,鉴于中短期内季节性因素影响,需求实质好转的时期可能出现在一季度末,届时或能期待向上驱动的行情。从长期来看,我们认为下游玻璃需求的增量或边际减弱,玻璃价格仍以震荡为主,此情况下浮法玻璃供应将偏稳,同时由于光伏玻璃产能仍将不断投产,纯碱下半年前仍有需求增量可期,同时由于年底前纯碱供应端没有较强的装置投产压力,下半年纯碱的基本面或优于玻璃。

我们认为中期玻璃期价或在1700至2200元/吨间偏强震荡,纯碱期价或在2000-2500元/吨间运行;长期来看玻璃期价或仍是略高于靠成本线运行,而纯碱期价对玻璃升水或重新走阔,可供参考。

操作建议:玻璃-纯碱正套继续持有,中期注意止盈;单边建议中期内玻璃、长期内纯碱合约逢低试多

风险因素:中期玻璃需求增量、长期纯碱需求增量不及预期

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐