香港A50指数期货推出在即 专家:促进更多长期资金入市

来源:中新经纬 2021-08-25 19:23:32

中新经纬客户端8月25日电 (张燕征 实习生黄晨发)近日,香港交易所宣布,将在10月18日推出MSCI(明晟公司)中国A50互联互通指数为标的之期货合约。值得一提的是,这是港交所首次引入离岸中国内地股票衍生品。多名专家对“V观财报”(微信号ID :VG-View)表示,此举将加速资本市场开放,便利国际投资者有效管理风险,促进更多长期资金流入A股市场。

香港A50指数期货是啥?

据MSCI及港交所披露,该股指期货挂钩的MSCI中国A50互联互通指数是MSCI中国指数系列的最新产品,旨在追踪全球行业分类标准(GICS)所涵盖的11个行业中最大的50只股票的表现。基于互联互通机制,该指数采用创新的行业中性策略,遵循其母指数MSCI中国A股指数的行业权重配置,并通过纳入全球行业分类标准范围内各行业最大的两只股票平衡行业代表性。该股指期货以美元计价,离岸交易,挂钩指数分散多元的特征更能反映中国的经济结构,并与主要MSCIA股指数的历史表现高度相关。

作为一种衍生品,股指期货有哪些功能?中央财经大学教授李国平对“V观财报”表示,股指期货具有价格发现的功能,既可以用于做多,也可以用于做空;有助于防止市场的单边上涨,从而形成泡沫;也有助于防止市场单边下跌,从而导致股市动荡。

据中信证券(行情600030,诊股)研报,在港交所新产品推出前,海外投资者主要有三个途径进行风险对冲:一是采用融券对冲,但成本较高。二是采用新交所富时A50股指期货,是多数投资者选择。三是QFII/RQFII(合格的外国机构投资者)可通过中金所股指期货进行风险对冲。但当前沪深300、上证50和中证500股指期货合约在保证金比例、平仓手续费以及日内非套保最大手数等方面均有明显限制,境外投资者参与在岸产品面临资格、交易门槛、交易量和交易成本等多方面限制。

李国平指出,全球所有的国际金融中心都有相对应的、具有影响力的指数及指数期货,金融产品与金融工具的多样性是市场广度的指标之一,而风险管理工具的多样化则是市场适度的指标之一。“香港A50指数期货推出后,可以提升香港金融市场的广度与深度,从而有助于吸引更多的金融机构与国际资金进入到香港的金融市场,巩固和提升香港的国际金融中心地位。”

对A股有何影响?

中粮期货原董事总经理、首席分析师,香港工商联财政顾问王在荣接受“V观财报”采访时表示,在香港推出A股指数期货合约,将便利国际投资者有效管理风险,促进更多长期资金流入A股市场。

“香港A50股指期货的推出主要是为了深化资本市场对外开放。”中南财经政法大学数字经济研究院执行院长、教授盘和林对“V观财报”表示,之前MSCI等指数纳入中国资本市场股票时,机构曾做过投资人调查,发现国外投资人非常在意两件事:一是流动性,可进可出是关键,比如减少停牌,放开涨跌幅;二是对冲风险,需要有更多的工具来规避投资风险,这就需要通过衍生品来解决。

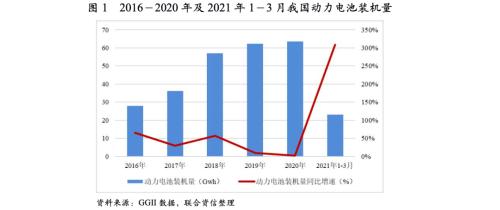

中信证券报告显示,自2014年沪股通开通以来,境外资金参与A股需求持续攀升。截至2021年8月20日,陆股通日均成交额达到1173亿元人民币,持仓市值规模约2.5万亿元,A股风险管理工具稀缺,难以满足境外资金对风险管理的需要。

盘和林表示,当前MSCI中国A50互联互通指数与国内上证50指数的定位接近,可以看出A50是为了引进外资推进衍生品建设。在他看来,外资尤其是机构投资人,对于风险对冲是有要求的。所以,当对冲工具增加,有利于更多的海外投资人参与A股投资。

在李国平看来,中国国内A股方面的问题之一是,无论是个人投资者还是机构投资者,投机心理与投机行为非常严重,非理性的追涨杀跌非常普遍。香港A50股指期货的推出后,一是有助于降低A股市场中的投机现象,减少非理性行为;二是可以吸引更多的海外长期资金进入A股,提高中国国内资本市场竞争力。

李国平解释道,参与香港A50指数期货交易的将主要是海外的机构投资者,而总体而言,这些海外机构投资者相对更为理性。同时,从A股投资者密切跟踪新加坡富时50指数期货来看,A股的投资者也将会密切跟踪香港A50指数期货,并将香港A50指数期货作为重要参考。这将有助于减少政策非理性反应导致的白马股暴跌现象的出现,并有助于修复暴跌行情。此外,该新产品不仅增加了投资A股的渠道,而且增加了A股投资者的风险管理工具。

增强人民币资产定价能力

华泰期货分析师徐闻宇对“V观财报”表示,从全球资产配置的角度来看,港交所在2020年就已经宣布与MSCI合作,推出追踪亚洲和新兴市场的指数产品。而中国在新兴市场中的重要性不断增强,国际指数中A股的纳入因子在不断提高,因而MSCI中国A50指数期货品种在2021年10月的上市,将进一步丰富国际投资者投资于中国资产的工具。

徐闻宇表示,从人民币的定价权角度来看,衍生品市场将增强人民币的定价功能。经历了2015年对股市的金融整肃后,近些年监管层对于衍生品市场定位有了进一步提升,2021年期货法立法进程加快,衍生品的顶层设计正在完善。

市场对衍生品的认知也在转变。徐闻宇表示,在这一背景下,以中国香港作为离岸金融中心,通过更多中国金融指数产品上市,对中国各行业实现更为均衡的指数配置,在与先发的新加坡A50指数产品的竞争过程中,逐渐增强人民币资产的定价能力。更远一点来说,也是在当前全球竞争加剧的背景下,通过衍生品等市场的国际化,增强人民币在国际上的话语权。(中新经纬APP)

(文中观点仅供参考,不构成投资建议,投资有风险,入市需谨慎。)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章