券商策略:地缘风险冲击高峰已过 市场仍处于有利窗口期

来源:金融界 2022-02-27 20:22:33

中信证券(行情600030,诊股):地缘风险冲击高峰已过 A股“三底”已依次确认

地缘风险冲击的高点或已过,风险扰动主要体现在情绪层面,3月将进入稳增长政策初步效果观察期,预计后续政策将持续加码并进入集中发力期,A股“三底”已依次确认,建议保持较高仓位,紧扣稳增长主线,坚持行业和风格两个维度的均衡配置,围绕“两个低位”布局。

海通策略:扰动渐去 春季行情正当时

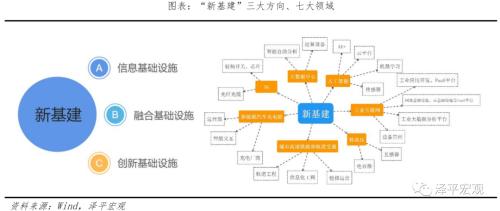

①历史数据显示,区域冲突对股市影响较短,参考14年,俄乌冲突对股市冲击可能渐去。②市场开年下跌源于俄乌冲突及美国加息预期扰动,扰动消散,稳增长的春季行情正当时。③市场风格正从价值领涨走向成长领涨,如低碳经济中的光伏风电、数字经济中的云计算数据中心。

广发策略:关注俄乌冲突的3条线索和“稳增长”的3个方向

A股虎年开门红反弹遭遇俄乌地缘风险。地缘风险并不会主导股市趋势,但会使得原本尚未形成共识的弱市加速。如果俄乌局势有阶段性缓解,将提供控制组合风险的良机。

国君策略:风险资产逐渐脱敏 低估值板块仍占优

俄乌冲突之下,短期来看,以原油为代表的国际大宗商品价格显著抬升,进而推动通胀压力的上行延续,全球主要市场的加息与缩表进程难以扭转。同时,在外部不确定性的提高背景下,资产价格波动率上升。于国内市场而言,长期主导因素在于经济周期表现,本轮外部冲击将相对有限,风险资产亦将逐步脱敏。

兴证策略:短期内“V型”反转概率不大 Q2主线或再度偏向科技成长

市场迎来阶段性修复,但短期内“V型”反转的概率不大,3月仍是重要观察窗口。二季度,主线或再度偏向科技成长。短期,一是在调整较多的医药、计算机、“新半军”中自下而上寻找符合“小高新”特征的标的;二是俄乌冲突下涨价预期强化的石油石化等大宗资源品;三是“稳增长”下金融地产等板块的低估值修复。长期,继续聚焦科技创新的五大方向。

浙商策略:预计成长股的反弹窗口或是3月下旬至4月

展望二季度,我们预计,成长股的反弹窗口或是3月下旬至4月。原因在于,一则,宏观视角,4月是美联储加息预期的边际缓解窗口;二则,中观视角,2022年一季报预告的陆续披露有望提振市场情绪。

天风策略:成长超跌反弹有望来临 后续有望趋势性占优

成长超跌反弹就在眼前。①信贷脉冲前30个交易日,市场整体下跌,稳增长方向表现更好,低估值相对抗跌。②信贷脉冲后60个交易日,市场整体上涨,一般中小盘成长占优或者风格相对均衡。③短期风格变化的具体细节:先金融/周期/价值,再成长。数据公布日之后的一段时间内,市场往往表现为金融、周期、价值占优;拐点大概出现在数据公布日之后的10个交易日左右,此后,成长风格将会反弹甚至趋势性占优。

西部策略:风格纠偏行情正在启动 景气是最好的防御

前期受到春节季节性因素影响,叠加对于海外通胀和地缘政治等因素的担忧,市场情绪出现较大回落,近期随着节后成交逐步回暖,叠加风险事件的渐次落地,市场情绪已经出现明显企稳回升迹象。叠加两会临近,市场对于政策热点关注点持续升温,也将助推情绪的持续改善。历史上情绪触底后,市场往往能够迎来季度级别的行情。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐