玉米月度策略:库存山丘,需求白头

来源:CFC农产品研究 2021-08-11 10:23:37

7月的走弱是下游消费利润下行的延续,也是7月主要策略重心。8月的展开也将是基于7月未博弈完全的部分进一步推演。而由于8月这个时间的特殊性,策略较7月有所演进,不同月份间呈现分化的格局。

由于交易规则,临近交割的9月合约由于期货对现货仍然贴水的结构,使得多头认为空头没有足够的仓单来进行交易。这也使得目前9月合约的持仓仍在38万手的水平,并伴随着价格的上涨。不过基于对当前低迷的市场,高价承接现货并变现出售并不现实,而以目前期货合约间的升水结构使得仓单在远月获得收益变得困难。这也反映出9月仍有下调的空间。

源于产地贸易商对于低价的抵触情绪,深加工的备货开启,南港内贸库存的下行,以及江苏疫情对物流的限制,使得基本面出现了短暂的区域性短缺,但下游终端企业整体利润的走低,下游库存仍高位运行,以及后续疫情对消费的影响抑制了提价采购的可能。这就意味着1月合约的逻辑至少会在需求走弱的大环境中运行。

七月策略回顾

在上月的报告中,阐述了国内玉米市场的基本变化。随着玉米市场化的逐步落地,叠加消费走弱,一方面市场从19年3月以来的整体卖方市场转变为整体买方市场,定价权也随着转移,下游从此前被动接价到目前主动调价;另一方面,由于养殖、深加工等下游终端产品持续走弱,利润的下行也迫使工厂控制成本,压制了采购价格,或继续采用替代谷物作为饲料原材料。基于此逻辑,在9月合约上主要以震荡偏空的策略为主,9-1价差也将由今强远弱回归到contango的结构。另外由于加工利润的下降,远期双节的备货可能带来的利润回升,我们预计7月的玉米-淀粉价差将呈现走缩的态势。

复盘来看,虽然其他策略基本得到证实,不过9-1价差表现出多空双方在震荡中反复拉锯,东北和华北的商业库存成为了主要争夺点。陈作究竟是在新粮上市之前割肉出货还是带着高成本持仓到新粮上市成为了即期和远期市场的主要矛盾点。

一、八月策略与逻辑

1. 根据大商所的交易规则,9月合约将在8月20日开始限仓,对于没有套保资格的投机交易者,需要在这个时间点之前选择平仓或者被强行平仓,不过也正是因为还有10多天的博弈期,此才让八月充满了交易的可能性,也使得9月合约到目前仍然有近38万的持仓的主力合约。

2. 反过来,这也就意味着,9、1合约的移仓换月仍在继续,市场对于9-1价差也在随之交易,而市场对于20/21年度结转库存的交易决定了近月和远月的价差走势。

3. 以标的来看,9月合约交易的是20/21年度的陈粮,1月合约交易的是21/22的新粮,那么越能快速作用于即期市场的变量将越容易在9月兑现,越能快速作用于远期市场的因素将在1月兑现,可作用于远近两个合约的因素将会使得合约的价格出现分化的波动。

9月合约:有软逼仓的情形出现,但考虑到市场短期供给不足造成的价格上涨难以持续,且持仓成本攀升的情况下,贸易商在抵制出货的情况下获得的高价只能望价兴叹。而如果开始出货,外流回复,9月的价格将进一步走弱。

1月合约:震荡偏弱。新粮上市,叠加前一年陈粮结转势必会导致价格承压。另外饲料需求没有恢复,深加工利润走弱,也不利于价格上行。

9-1价差:考虑到9月距离限仓还有半个月的时间,随着现货向下回归,目前近强远弱的结构或迎来走缩。

米粉价差:短期内9月上走阔,后期1月走缩。考虑到近期深加工利润的下行,米粉间的联动有利于淀粉价格上升,而涨价少量收购既不至于增加太多库存,又有利于下游产品涨价过程中完成去库,完成利润的修复。后期随着新粮上市、小麦腾库、需求走弱,长期利润可能继续被压缩。

二、基本面的现状及推演

目前市场的矛盾主要集中于两点。一个是20/21还有多少库存结转到21/22年度,另一个是下游消费什么时候回升。对于东北产地商业库存,由于分布之广,且粮食分散,各家调研结果不一,区间位于2000-3000万吨之间。如果按照8月初贸易商库存3000万吨的数量来估计,扣除东北地区消费量400万吨的消费量和300万吨外流量,到9月底结转库存预计1600万吨,如果后期下游需求正常,且当前玉米下海量不发生变化,则东北结转库存可以使用到东北新粮上市。

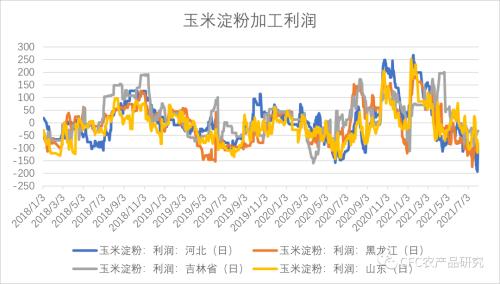

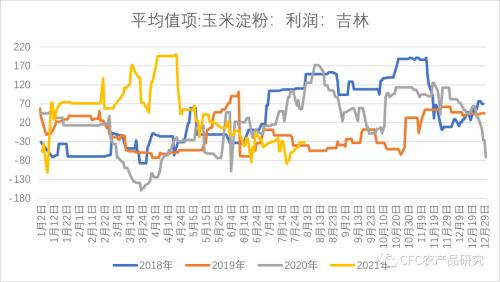

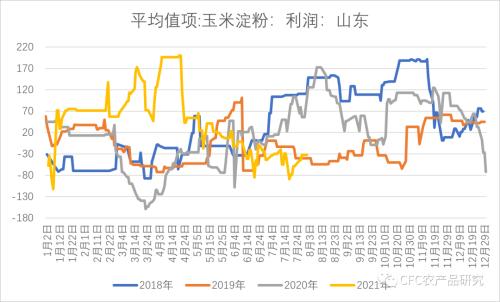

另一方面,深加工利润从年初的250跌到目前-50的水平,虽然从季节性的均值来看7-8月利润处于全年的低位,与往年不同的是,以往工厂的亏损属于折旧,但是目前亏损以现金流的形式体现,继续亏损可能影响工厂尤其是山东地区的开工情况,可能进一步降低对玉米的需求。近期市场反映部分工厂继续停机也是对此的映射。

数据来源:Wind 中信建投(行情601066,诊股)期货

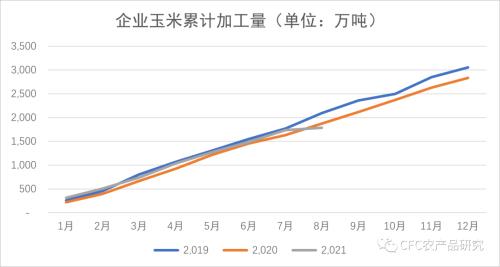

开工率上,当前深加工企业的开工率处于2019年以来的同期低位,以往在7-8月期间的停工之后,开工率都呈现向上的趋势,但本年度已经出现开工率涨了又落的情况。

数据来源:Wind 中信建投期货

库存方面,东北深加工企业库存普遍较高,库存周期在40天以上,部分到11月中旬,收购价格企稳;华北的企业库存15天左右,短期库存比较高,随着后期工厂恢复生产和收购。

数据来源:Wind 中信建投期货

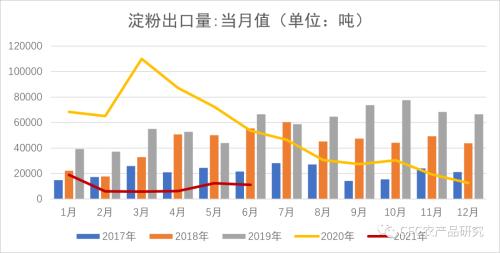

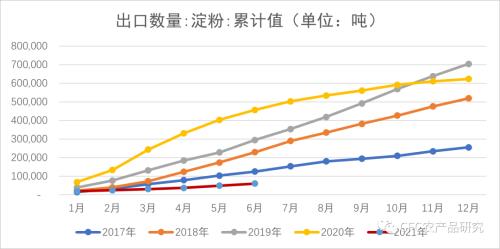

当前终端品库存较高,由于海外出口量下降,出口转外销,使得内贸竞争增加。如果按照2019年的累计加工量水平来估算,当年同期累计出口30万吨,今年累计6万吨,也就是说至少20多万吨流回国内市场。开机率:维持在50%左右,不及往年70%的库存,考虑到目前产成品库存较高,也可以解释开机低位的情况。

数据来源:Wind 中信建投期货

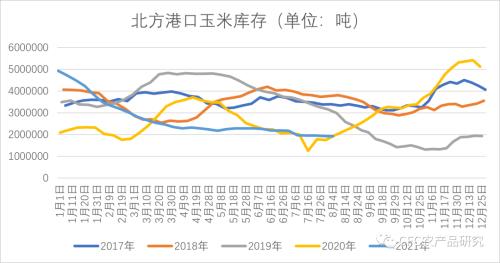

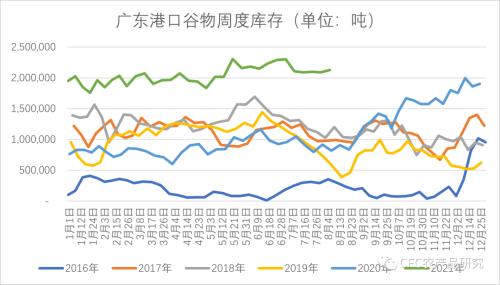

验证消费情况的另一个角度是观察南北贸易流的运行情况,从库存的角度,我们可以看到北港库存处于累降的趋势中,但是与其同步下降的是玉米的下海量,自6月开始起,玉米下海量低于5年来平均水平;南方港口近期由于江苏疫情影响,导致小麦到货放缓,引起了内贸玉米供应偏紧的情况,不过进口整体到货量的增加,以及其他替代谷物的到港,使得港口价格虽获得了一些支撑,但上升乏力。

数据来源:Wind 中信建投期货

三、可能的风险点

1. 后续降雨不影响产地玉米灌浆

2. 德尔塔疫情对物流运输和第三季度消费的影响

3. 国家拍卖的情况,如果拍卖继续,势必影响近月供给

相关文章

猜你喜欢

今日头条

图文推荐