永安期货:铁矿石高处不畏寒 但应居安思危

来源:永安期货321人参与讨论 2021-04-27 09:18:38

摘要:

铁矿石长周期看依旧处于估值偏高水平,一季度以来,行情驱动表现平平,在发运未受到较大影响的情况下,钢厂对待高价资源按需采购为主,港口库存缓慢累积,虽然阶段性行情走势受到了唐山限产政策的冲击导致价格快速回调,但刚需依旧存在,近月05合约以期货上涨的形势完成基差修复,铁矿石在一季度高位宽幅震荡,在驱动表现一般的情况下,没有形成趋势性行情。

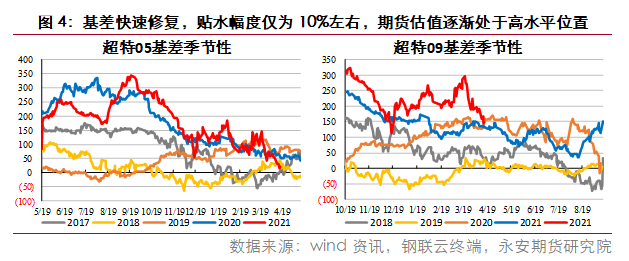

估值:铁矿石05合约以期货价格上涨完成基差修复,近月期货合约波动区间有限,09合约贴水现货仍大,但贴水幅度收缩至10%附近,基差中性。09比价较为强势,为黑色系中远月较为强势的品种。但相较于海外价格,国内铁矿石走势表现并不算强势,内外价差较大,在全球范围内大商所价格处于价格洼地。

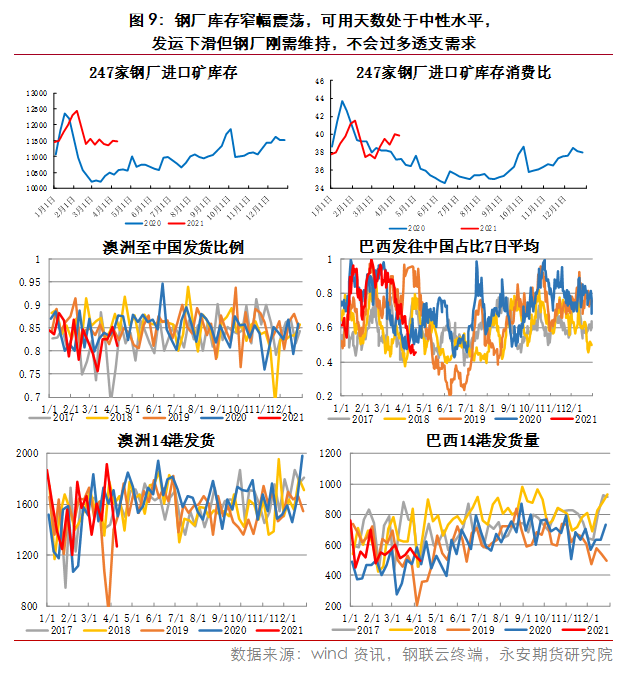

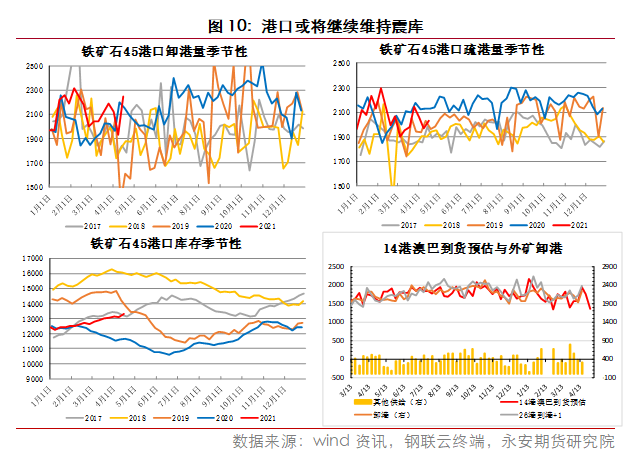

驱动:国内方面,近期巴西发运比例出现快速下滑,力拓由于飓风影响发运受到影响,但短时期内将快速恢复,需求端钢厂对于高价资源依旧按需采购,港口预期将维持库存震荡态势。海外铁矿石需求基本恢复,在海外产能瓶颈限制、放水刺激消费的情况下,海外矿石需求将维持。

总结:矿石估值中性偏高,高估值下受海外拉动明显,预期矿石将维持宽幅震荡的态势,驱动上会以海外发运与国内粗钢产量控制作为扰动,矿石趋势性下跌行情需要看到海外矿石转势或者是国内成材端的大幅崩盘,短时间内行情并不会快速走弱,将继续延续震荡行情。

一

估值:铁矿石价格处于历史高位、高低品出现分化,基差处于历史高位,内外价差极大。

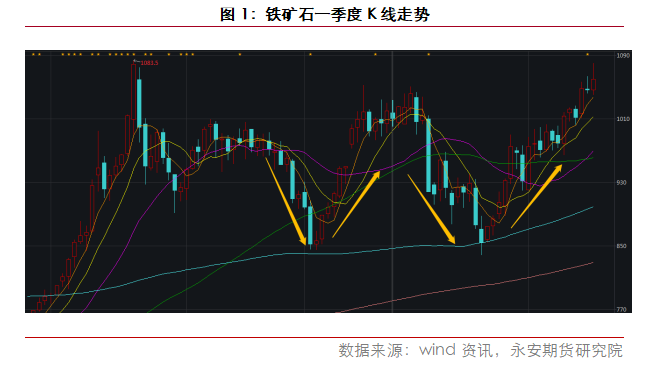

一季度以来,铁矿石期货价格高位大起大落,处于宽幅震荡的格局,这也直接反映了市场对于高价矿石的谨慎态度,市场在高价区间以交易驱动为主,而根据各阶段的多空观点,大致可以将一季度铁矿石行情分为四个阶段:1、钢材冬季累库超预期带动原料端下跌;2、开春下游钢材需求恢复矿石跟随行情;3、唐山限产政策性驱动下的大跌;4、钢材高利润强需求下的拉动与基差修复行情。铁矿石在一季度震库的情况下行情基本跟随钢材走势,但波动率高于成材,价格走势如图1所示。

铁矿石一季度没有形成趋势性行情,这也侧面反映了市场对高价矿石的踌躇态度,并没有一致性预期推动,现货价格高位震荡为主,在供需关系没有太大变化的情况下铁矿石或将延续震荡格局。

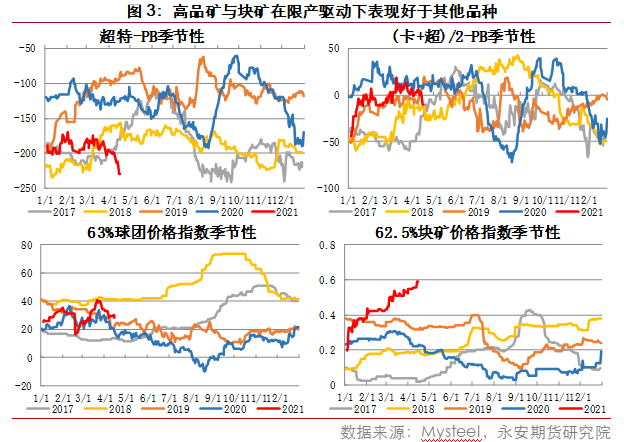

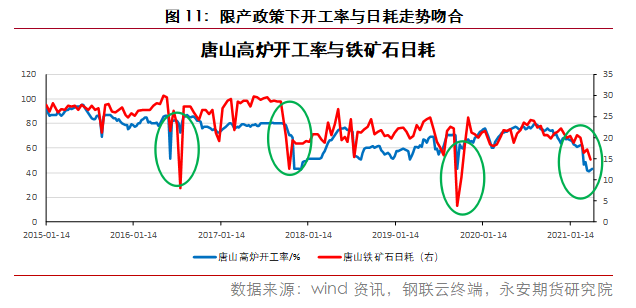

一季度受到唐山限产影响,唐山高炉开工率快速下滑,政策性驱动对于现货的影响不单单体现在价格下跌上,分品种价格强弱表现上也有体现,由于国内澳洲高品矿库存并不高,成材高利润下高品矿势头强劲,其中块矿溢价也被拉到相应高位水平。在工信部出台压减粗钢产量的政策导向下,未来铁矿石需求端的政策扰动或将继续存在。

在粗钢产量限制叠加唐山限产政策下,远月期货贴水依旧较大,以当下最便宜可交割资源超特粉作为基准,09合约贴水150元以内,为历史同期高位,虽然基差依旧处于历史高位,但基差收益率逐渐回归至历史中位水平,期货估值当下已被拉升至更高位置。

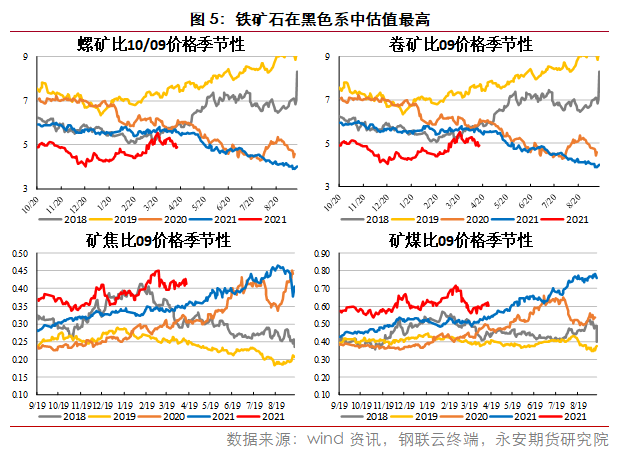

从全产业链来看,铁矿石的高估值表现则更为明显,在各大品种比价中铁矿石09合约表现最为强势,虽然近期成材端表现强势,但在高利润下铁矿石期货价格走势更为亮眼,近期矿焦比有所修复但就原材料而言,矿石依旧表现更为强势。

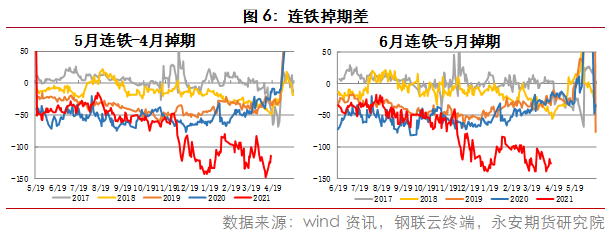

综上所述,国内铁矿石处于高估值区间,并且估值还在进一步向上抬升,但相较于全球铁矿石价格而言,大连商品交易所铁矿石处于价格洼地,我们用连铁与掉期折盘做一个比较,不难发现当下连铁掉期差处于历史极值。基于此,当下掉期>港口>连铁的格局依旧存在,这一方面是由于大连商品交易所对标中低品矿石,但掉期与普氏MNP等高品矿价格更为紧密,当下格局或将进一步存在;另一方面也可以侧面反映出海外量化宽松背景下海外需求的强势所在。

二

驱动:海外产能瓶颈下钢材价格处于高位,铁矿石海外需求短时期内走弱难度较大,国内钢铁行业限产与矿山发运供给博弈,依旧是未来交易的主旋律。

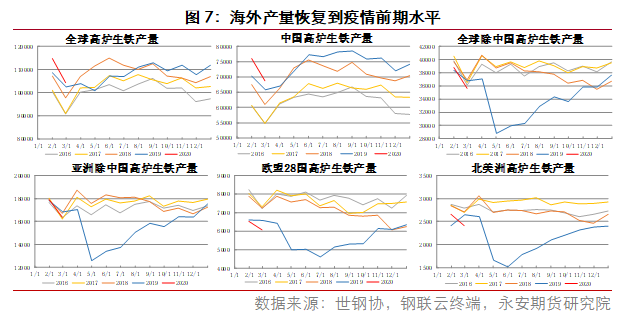

海外铁矿石价格表现强势,主要来源于疫情后海外生铁产量的快速复苏,图7较好地反映了全球铁矿石在疫情恢复下的全球生铁产量情况,据世钢协,截至2月份,全球高炉生铁产量逐渐恢复至疫情前水平,主要增量来源于中国,但不可忽视的是海外高炉生铁产量虽然表现弱于国内但有增幅空间。

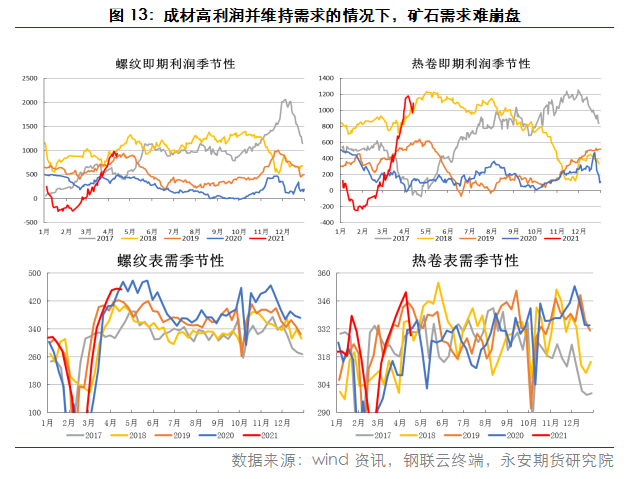

随着各国疫苗接种如火如荼进行,海外需求已经得到快速恢复,在海外钢铁的产能存在瓶颈、美国大量放水刺激消费的情况下,海外钢材价格飙升,中国热卷与欧盟和美国的价差处于1000-4000元不等。海外钢材高利润下,铁矿石的需求有强支撑,海外在钢材高利润刺激下有理由维持铁矿石的高需求,这也将使普氏价格维持在高位水平,因而较难看到海外需求在短时期内走弱。

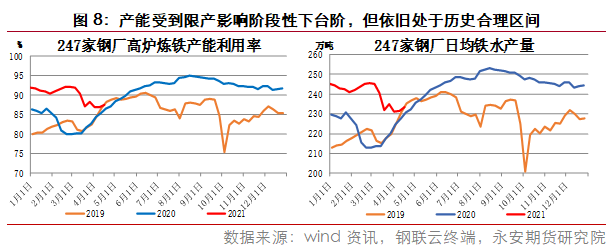

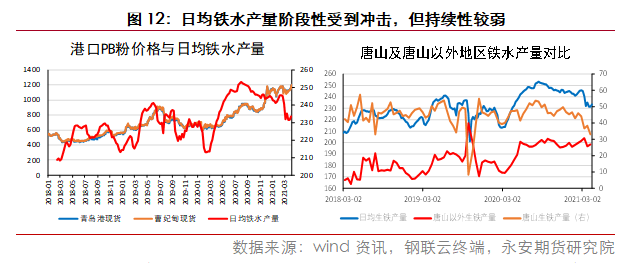

在海外短时期内较难看到需求走弱的现象上看,国内铁矿石需求表现为波澜不惊,自唐山限产政策发布以来,247家日均铁水产量影响大约10万吨左右,但唐山以外地区粗钢产量限制政策没有明确,政策边际影响将在钢厂高利润下逐渐弱化,铁矿石需求下方空间短期并不能得到体现。

此外,需求方面虽然钢厂日耗出现阶段性下滑,但矿石的发运比例也出现了较为明显的下跌,其中力拓受到飓风影响发运受限但会在短时期内得到恢复,巴西发运比例出现较为明显的下滑,尽管如此,国内钢厂对于高价资源处于抵触心态,进口矿按需采购,因此短时期内矿石驱动表现相对平稳,不会出现太大的变化。

钢厂按需采购,疏港与卸港表现平平,港口库存在未来一段时间将继续表现为震库。

三

展望:铁矿石维持高价格的情况下,驱动依旧需要持续关注粗钢产量限制下的限产政策与海外铁矿石的供需表现情况。

在驱动没有走弱的情况下,铁矿石远月反映了较大的贴水预期,预计铁矿石将继续处于宽幅震荡的行情,行情将继续跟随成材价格走势。但中期来看,在海外发运维持正常水平的情况下,铁矿石将继续受制于政策干扰,粗钢限制与海外发运节奏或将是未来铁矿石价格驱动影响的主旋律之一,就铁矿石限产政策上,政策对需求的扰动并不一定会持续表现,以唐山为例,自2017年唐山采取采暖季与非采暖季限产以来,唐山市根据大型会议、天气与季节对限产政策作出相应调节,对全市钢企分类分级管理,在污染综合治理上达到了良好的效果,高炉开工率也出现了快速下滑现象,唐山地区铁矿石日耗与高炉开工率高度相关,基于当下唐山维持限产较为严格的政策,唐山日均铁矿石日耗快速回落。

尽管唐山地区受到限产影响日均铁水产量快速下滑,但不难看到唐山以外地区生铁产量表现较为平稳,甚至阶段性会出现边际增量。而通过对比唐山矿石日耗与港口矿石价格可以看到,唐山限产阶段性能给矿石价格拉下一个台阶,日耗在特定区间内维持,矿石价格将表现为克制。

在成材利润维持在较高水平位置的情况下,日均生铁产量崩塌的概率相对有限。

基于此,当下铁矿石基本面依旧较为良好,虽然限产有反复但是钢材高利润是需求与限产叠加的结果,因此高利润下不会导致铁矿石需求出现断崖式的下跌,当下的铁矿石国内供需面平衡,铁矿石短期属于估值跟随的行情。当前成材基本面状况良好,在高估值下,驱动有转弱迹象,需持续关注。海外铁矿石的强势来源于成材端高利润的维持,但产能瓶颈下矿石需求在往峰值区域加速前进。

中期来看,铁矿石虽无近忧,但有远虑,究其原因主要在于,铁矿石整体处于高估值区间,当下高价格是内外钢材高利润下共同作用的结果,其中海外需求恢复与国内需求维持均已经较好的反馈在高估值中,在高估值下,驱动的转势将会对矿石价格形成较大打击。

总结全文,我们认为短期内矿石上下均有空间,属于估值跟随式行情,驱动没有明显变化的情况下矿石将跟随黑色整体走势。长期来看,铁矿石下跌信号需要关注海外转势与国内成材端的基本面走向。

(文章来源:永安期货)