如何看此次外汇存款准备金率调整?对待股票市场是正面信息

来源:金融界 2022-04-26 09:26:36

报告摘要

4月25日,央行决定将从今年5月15日起,将金融机构外汇存款准备金率从9%下调至8%。

第一,什么是外汇存款准备金率?根据《金融机构外汇存款准备金管理规定》,金融机构需要将其吸收的外汇存款按照一定比例交存给央行,“这一比例”即为外汇存款准备金率,它由央行确定,类似于人民币法定存款准备金率。央行不直接持有外汇存款准备金,而是交存至央行在境内中资商业银行开立的外汇准备金存款专用账户。

第二,这是央行首次下调外汇存款准备金率,一个重要的背景是近期人民币汇率贬值速度较快。我们理解其背后驱动因素包括:(1)今年出口本身有逐步减速的趋势,这会导致经常账户结售汇顺差趋于收敛,国内外汇供给有收缩压力。3-4月疫情防控背景下,陆路物流、港口人力等因素约束可能短期加剧出口和结汇的影响;(2)2月份以来中美利差明显收窄,逻辑上可能会导致部分外资流出,资本与金融账户结售汇顺差同样有收缩压力,短期加大了汇率的贬值压力;(3)国内疫情在4月份尚未完全实现有效控制,这一点会短期影响风险溢价因素。

第三,外汇存款准备金率下调将从两个层面对人民币汇率形成支撑:(1)释放更多的外币供给,影响银行间外汇市场的外币供需,按当前1.05万亿美元外汇存款估算,下调1个点的外汇存款准备金率能释放大约105亿美元的供给;(2)放松银行外汇贷款的流动性约束,鼓励银行增加外汇贷款投放,增加实体部门的外汇供给,并通过结汇来进一步增加银行间外汇市场上的外币供给,进而影响人民币汇率。

第四,更重要的是,央行这一动作释放了政策希望稳定人民币汇率的信号,它对于本轮汇率短周期来说有一定坐标意义。2020年3月,央行就曾经调低全口径跨境融资宏观审慎调节参数,鼓励企业跨境融资,增加资本流入来稳定汇率与宽信用。从历史经验来看,2005年以来人民币的年度升贬值幅度从未有超过7个百分点的情况,这一则是因为人民币本身是围绕价值中枢双向波动;二则是央行也会尽量维持人民币在合理均衡水平上的基本稳定,避免单边预期带来居民和企业换汇扰动。若汇率后续仍有较大贬值压力,理论上可进一步使用的工具包括:加强预期管理,释放稳汇率信号;加强跨境资本流动宏观审慎管理;调整外汇风险准备金率;使用逆周期因子;进一步调整外汇存款准备金率;加大离岸央票发行规模等。

第五,从经验数据看,汇率与股票市场有一定的相关性,一则汇率贬值趋势通常指向的是实际增长放缓的阶段,对应企业盈利预期调整;二则汇率贬值趋势下,外资持有人民币资产存在汇兑损失,外资流入会放缓。汇率后续若趋于稳定,则对于股票市场来说亦是一个正面信息。

正文

4月25日,央行决定将从今年5月15日起,将金融机构外汇存款准备金率从9%下调至8%。

为提升金融机构外汇资金运用能力,中国人民银行决定,自2022年5月15日起,下调金融机构外汇存款准备金率1个百分点,即外汇存款准备金率由现行的9%下调至8%。

什么是外汇存款准备金率?根据《金融机构外汇存款准备金管理规定》,金融机构需要将其吸收的外汇存款按照一定比例交存给央行,“这一比例”即为外汇存款准备金率,它由央行确定,类似于人民币法定存款准备金率。央行不直接持有外汇存款准备金,而是交存至央行在境内中资商业银行开立的外汇准备金存款专用账户。

《金融机构外汇存款准备金管理规定》指出,外汇存款准备金是金融机构按照规定将其吸收外汇存款的一定比例交存中国人民银行的存款。外汇存款准备金率是金融机构交存中国人民银行的外汇存款准备金与其吸收外汇存款的比率。

金融机构的外汇存款准备金,应交存到中国人民银行在境内中资商业银行开立的外汇准备金存款专用账户。

美元、港币存款按原币种计算交存外汇存款准备金,其他币种的外汇存款折算成美元交存。各种货币之间的折算率按每月国家外汇管理局公布的《各种货币对美元折算率》计算。

这是央行首次下调外汇存款准备金率,一个重要的背景是近期人民币汇率贬值速度较快。我们理解其背后驱动因素包括:(1)今年出口本身有逐步减速的趋势,这会导致经常账户结售汇顺差趋于收敛,国内外汇供给有收缩压力。3-4月疫情防控背景下,陆路物流、港口人力等因素约束可能短期加剧出口和结汇的影响;(2)2月份以来中美利差明显收窄,逻辑上可能会导致部分外资流出,资本与金融账户结售汇顺差同样有收缩压力,短期加大了汇率的贬值压力;(3)国内疫情在4月份尚未完全实现有效控制,这一点会短期影响风险溢价因素。

央行在2005-2021年共做过4次外汇存款准备金率的调整,这四次均是上调,对应的背景基本是人民币汇率存在升值压力。

此次下调是历史上首次,主要指向的是近期人民币汇率的快速贬值。

外汇存款准备金率下调将从两个层面对人民币汇率形成支撑:(1)释放更多的外币供给,影响银行间外汇市场的外币供需,按当前1.05万亿美元外汇存款估算,下调1个点的外汇存款准备金率能释放大约105亿美元的供给;(2)放松银行外汇贷款的流动性约束,鼓励银行增加外汇贷款投放,增加实体部门的外汇供给,并通过结汇来进一步增加银行间外汇市场上的外币供给,进而影响人民币汇率。

与央行下调人民币法定存款准备金率对人民币资金利率的影响类似,央行下调外汇存款准备金率会对人民币汇率形成两方面的影响。

一是能够直接释放此前被冻结的外汇资金,增加银行间外汇市场上的外币供给。2022年3月,金融机构外汇存款余额是1.05万亿美元,下调1个点的存款准备金率将释放大约105亿美元。

二是能够放松银行外币贷款的流动性约束,增加银行外币贷款的能力,增加贸易企业外币贷款的可得性,增加实体部门的外币供给。实体部门的外币供给最终会通过银行结汇,转移给银行部门。

更重要的是,央行这一动作释放了政策希望稳定人民币汇率的信号,它对于本轮汇率短周期来说有一定坐标意义。2020年3月,央行就曾经调低全口径跨境融资宏观审慎调节参数,鼓励企业跨境融资,增加资本流入来稳定汇率与宽信用。从历史经验上看,2005年以来人民币的年度升贬值幅度从未有超过7个百分点的情况,这一则是因为人民币本身是围绕价值中枢双向波动;二则是央行也会尽量维持人民币在合理均衡水平上的基本稳定,避免单边预期带来居民和企业换汇扰动。若汇率后续仍有较大贬值压力,理论上可进一步使用的工具包括:加强预期管理,释放稳汇率信号;加强跨境资本流动宏观审慎管理;调整外汇风险准备金率;使用逆周期因子;进一步调整外汇存款准备金率;加大离岸央票发行规模等。

与此前央行降准、发布23条举措类似,央行下调外汇存款准备金率更重要的是信号意义,即控制人民币汇率的贬值节奏,为国内稳增长创造尽可能久的窗口期。

除外汇存款准备率之外,理论上央行还能利用的工具有:加强跨境资本流动宏观审慎管理,强化资本流动的监测;继续增加外币供给,减少人民币供给,如在离岸市场增加央票发行规模;通过调整外汇风险准备率影响企业与居民的结售汇意愿;重启逆周期因子,加强预期管理等。

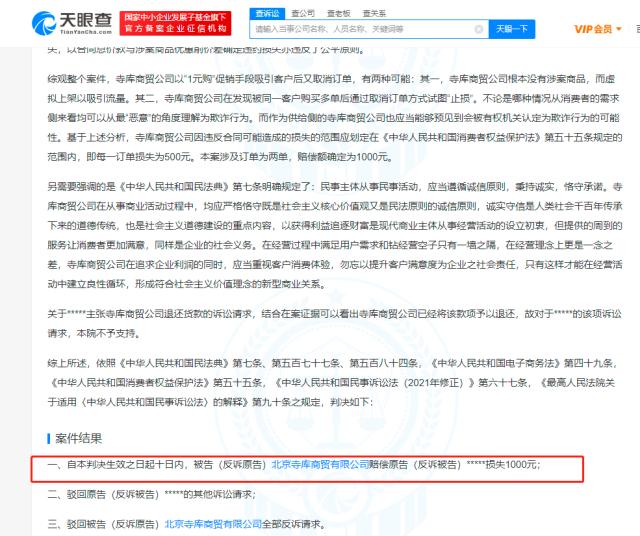

从经验数据看,汇率与股票市场有一定的相关性,一则汇率贬值趋势通常指向的是实际增长放缓的阶段,对应企业盈利预期调整;二则汇率贬值趋势下,外资持有人民币资产存在汇兑损失,外资流入会放缓。汇率后续若趋于稳定,则对于股票市场来说亦是一个正面信息。

核心假设风险:宏观环境超预期;流动性环境超预期。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐