黑色金属(焦炭、焦煤)季报:供给阶段性恢复,煤焦或震荡运行

来源:海通期货 2021-07-06 10:23:22

摘要

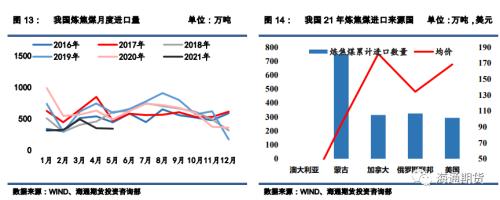

炼焦煤供给:1-5月份晋陕蒙三省共生产原煤11.74亿吨。不过6月份矿难频发,停限产煤矿增加,煤炭产量下降,7月份在保供政策压力下,煤炭产量有望环比小幅上升。1-5月份中国炼焦煤进口量同比下降43.03%。受蒙古国疫情再次爆发影响,5-6月份蒙古通关量几乎停滞,预计7月6日恢复通关,这加剧了国内炼焦煤供应紧张态势,蒙煤的价格二季度大幅上涨。 焦炭供给与炼焦煤需求:1-5月全国焦炭产量同比增长5.9%,焦炭生产向大型企业进一步集中。山西省、陕西省焦炭产量同比增长,弥补了山东、河北、河南省焦炭产量的下降。从焦化产能变化来看,2021年新增产能投产量远大于淘汰落后产能量,不过今年二季度因为环保限产等因素造成焦炭供给还是偏紧的。不过今年也有不少新增产能陆续投产,其中山西省仍有约2000万吨新增产能有待释放,后期焦炭增量主要关注山西省。 焦炭需求:1-5月份受需求拉动生铁产量创下历史新高,由于房地产调控压力较大, 5-6月份钢材价格走势不佳,钢材库存提前开始累积,短期南方梅雨季节过后钢材价格或小幅上涨,但中期来看,钢材价格仍面临一定下跌压力。工信部要求持续开展2021年粗钢产量压减工作,碳中和目标也是需要达成的,下半年粗钢产量存在压减预期,预计煤焦需求或有所下降。 展望:下半年房地产市场将面临“三条红线”政策压力,加上集中供地使得房地产企业资金变得更加紧张,钢材市场需求可能下滑。二季度钢厂利润大幅下降,后期需关注环保限产对钢厂高炉开工的影响。建党100周年前后环保以及煤矿安全对黑色产业链影响较大,7月份需关注煤矿复产进度,蒙古国疫情较为严重,通关暂定了一段时间,7月份还需关注通关恢复进度。强基本面叠加弱预期,目前焦炭、焦煤呈现近强远弱格局,预计三季度焦炭、焦煤9月合约或将以震荡为主。套利方面,目前焦炭、焦煤2109合约期货比价在1.35左右,处于偏低位置,考虑到新增焦化产能不断投产,焦炭现货上涨空间有限,虽然比价偏低,但还是建议不做多焦化利润。

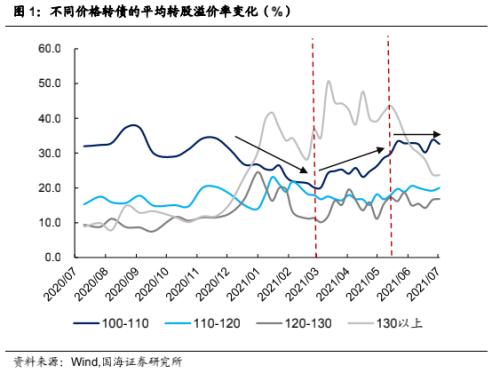

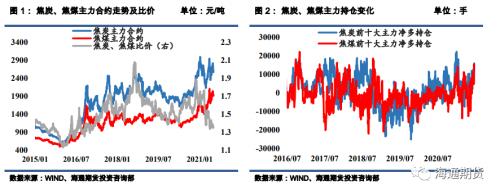

一、 二季度行情回顾 二季度焦炭焦煤大幅上涨,经历了八轮下跌后,随着需求恢复以及供给受限,4月份焦炭价格再度上涨,到5月份焦炭价格完成八轮涨价。5-6月份钢材需求进入淡季,钢价下跌但是焦炭价格坚挺,钢厂利润不断向上游焦化转移。6月份焦炭价格下跌一轮后又上涨一轮,总体波动幅度有限,但是在政策扰动下期货经历了过山车走势。二季度蒙古煤进口量大幅下滑,加上临近7.1,煤矿因事故频发限产幅度加大,炼焦煤产量下降,使得焦煤走势强于黑色其他品种。上半年粗钢、钢材产量创下历史新高,对焦炭焦煤需求有所拉动,不过下半年粗钢产量压减的可能性增加,加上地产对钢材的需求也可能下滑,因此原料品种继续上涨空间有限。

现货市场情况

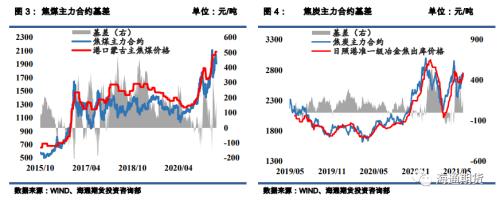

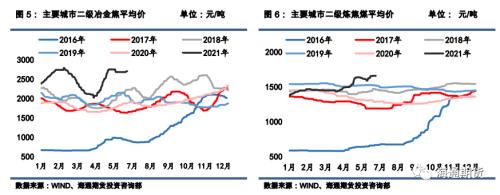

二季度焦炭现货价格先涨后稳,独立焦化企业利润再度上升至高位,不过由于环保限产影响,焦炭供给环比下滑,焦炭现货价格完成八轮上涨后保持高位区间运行。二季度大部分时间焦炭期货涨跌与焦炭现货背离,4月份焦炭期货大幅上涨,且领先于现货,4月份基差从-140元/吨上升至100元/吨左右。5月下旬焦炭现货见顶,焦炭期货则因政策打压大幅下挫,基差上升至最高520元/吨左右然后开始下降。6月份焦炭现货先抑后扬,而期货先涨后跌,基差大幅收窄至100元/吨左右又上升至400元/吨左右。二季度炼焦煤价格持续上涨,蒙煤价格上涨至2000元/吨上方,4月份焦煤期货大幅上涨,于5月12日见顶,基差一度下降至-130元/吨左右。5月份焦煤期货大幅下跌,由于现货持续上涨,因此基差持续扩大至300元/吨左右,此后随着期货再次大幅上涨,询部 行业研究 基差收窄至50元/吨左右然后随着期货下跌再度扩大。

二、 炼焦煤供应

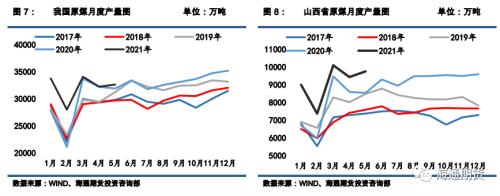

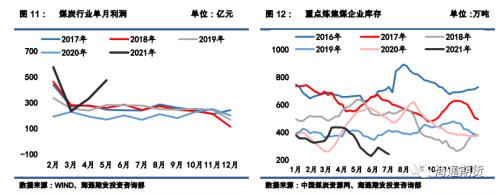

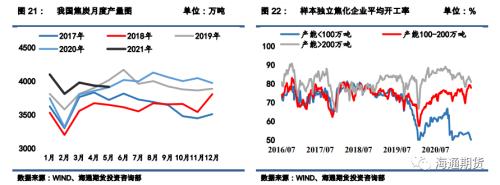

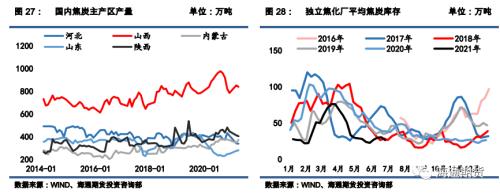

保供政策作用下国内炼焦煤产量或继续增长 从产量情况来看,统计局数据显示,2021年1-5月全国原煤产量16.2亿吨,同比增长0.6%,5月份日均产量1053万吨,连续三个月环比下降。分省份来看,1-5月山西省份原煤产量4.79亿吨,同比增长18.7%。1-5月份陕西省原煤产量2.81亿吨,同比增长13.9%,1-5月份内蒙古原煤产量4.14亿吨,同比增长3.9%。1-5月份晋陕蒙三省共生产原煤11.74亿吨,占全国原煤产量的72.44%,山西省原煤产量位列第一。不过 6月份矿难频发,停限产煤矿增加,煤炭产量下降,7月份在保供政策压力下,煤炭产量有望环比小幅上升。从炼焦煤产量来看,2021年1-5月份山西省炼焦煤产量26810.8万吨,同比增长19.66%,山西省炼焦煤产量增幅较大。2021年1-5月份山东省炼焦煤产量3756.8万吨,同比下降15.5%。山西省炼焦煤产量大幅增长,弥补了山东、陕西、河北等省炼焦煤产量的下降。2021年1-5月煤炭行业利润增至1614.4亿元,同比增长1.09倍,煤炭行业营业成本为6462.8亿元,同比增长18.2%。煤炭企业收入增速大幅增长带动利润大幅增长,二季度动力煤和炼焦煤价格大幅上涨,三季度价格或高位运行,预计三季度煤炭行业利润同比仍将大幅增长。

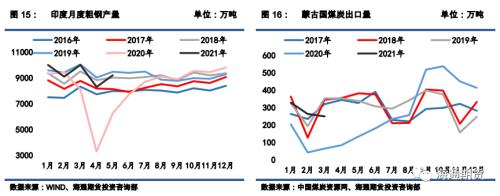

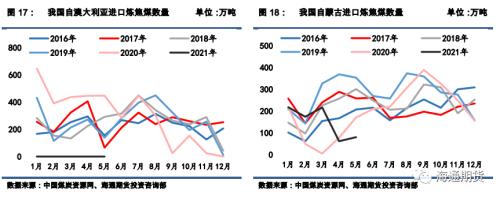

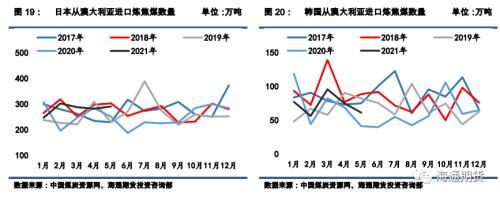

海关总署数据显示,2021年1-5月份中国炼焦煤进口量1814.9万吨,同比下43.03%其中1-5月份从蒙古进口炼焦煤749.9万吨,同比增长46.3%,其中5月中国炼焦煤进口量341万吨,同比下降28.7%,5月份从蒙古进口炼焦煤79.99万吨,同比下降53.1%,单月进口量占比达到23.4%。受蒙古国疫情再次爆发影响,5-6月份蒙古通关量几乎停滞,预计7月6日恢复通关,这加剧了国内炼焦煤供应紧张态势,蒙煤的价格二季度大幅上涨。由于中澳关系恶化,今年至今澳煤进口量为零,短期之类很难恢复,后期仍需关注澳煤进口限制是否会结束。虽然我国加大了进口俄罗斯、加拿大和美国炼焦煤的力度,目前俄罗斯炼焦煤进口占比达到33%,并且从哥伦比亚进口炼焦煤,但是依然无法完全弥补澳煤的缺口。海外来看,2021年1-5月日本从澳大利亚进口炼焦煤1408.1万吨,同比增长9.5%,从其他国家进口炼焦煤数量则有所下降。日本从澳大利亚进口煤炭最多,占比超过65%。1-5月韩国从澳大利亚进口炼焦煤133.45万吨,同比下降17.7%。5月份扣除中国后的海外生铁产量为3907万吨,同比增长31.9%,5月份印度粗钢产量同比增长46.9%,主要由于去年同期大部分国家生铁、粗钢产量基数较低。今年各国钢厂生产恢复正常水平,对炼焦煤需求大幅增加。随着疫苗接种人数增加,目前仅几个发展中国家确诊人数还在上升,因此全球炼焦煤需求或维持高位运行。

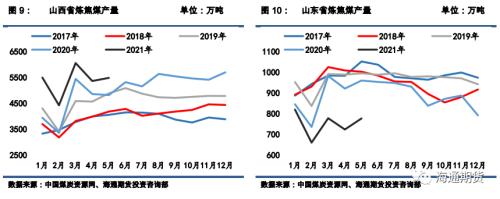

三、 焦炭供应与炼焦煤需求

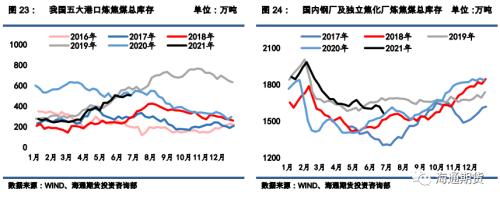

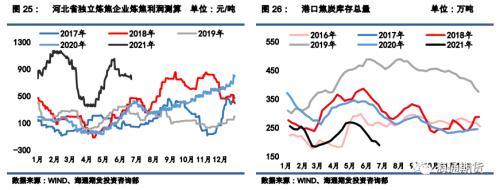

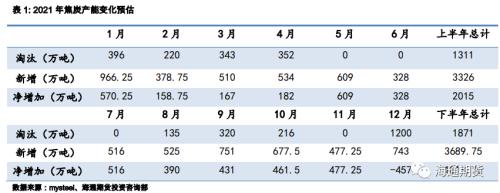

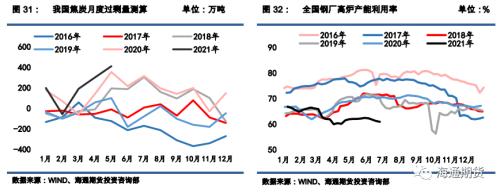

焦炭生产向中西部焦煤产地集中,下半年关注新增产能投产情况 2021年1-5月全国焦炭产量19818万吨,同比增长5.9%。从样本焦化企业开工率来看,今年大型焦化企业和小型焦化企业开工率相差较大,截至6月25日,样本小型独立焦化企业开工率为50.06%,大型独立焦化企业开工率为80.86%,焦炭生产向大型企业进一步集中。前5个月我国焦炭产量前五位是山西、陕西、内蒙、河北和山东,1-5月山西省焦炭产量为4217.5万吨,同比增长2.9%,陕西省焦炭产量为2017.1万吨,同比增长14.3%,弥补了山东、河北、河南省焦炭产量的下降。从焦化产能变化来看,2021年新增产能投产量远大于淘汰落后产能量,不过今年二季度因为环保限产等因素造成焦炭供给还是偏紧的。4 月份,环保督察组进驻山西,晋中5个焦化项目被点名曝光,在之后一个月的检查中不少违规生产企业被迫限产,使得焦炭供给偏紧。6月3日, 山东省工业和信息化厅依据省工业和信息化厅等三部门联合印发的《关于实行焦化项目清单管理和“以煤定产”工作的通知》。要求将全省焦炭产量限制在3200万吨以下,以达到焦钢比0.4,这加剧了焦炭紧张形势。不过今年也有不少新增产能陆续投产,其中山西省仍有约2000万吨新增产能有待释放,后期焦炭增量主要关注山西省。港口炼焦煤库存方面,截至6月25日,京唐港、日照港(行情600017,诊股)、连云港(行情601008,诊股)、青岛港(行情601298,诊股)及湛江港炼焦煤总库存为506万吨,较上季度末大幅增长了90%,炼焦煤港口库存大幅上升,主要是禁止澳煤进口后钢厂采购难度增加,港口储备一些库存有利于预防缺货风险。每年二季度钢厂及焦化企业对焦煤都会进行去库存,今年焦化企业由于利润较好,去库存力度较小,截至6月25日,110家样本钢厂及100家独立焦化企业炼焦煤总库存量为1566万吨,较上季度末减少6.7%,样本钢厂、独立焦化厂炼焦煤库存均有所下降,二季度独立焦化企业的利润大幅上升,且炼焦煤供应紧张,涨价预期较强,因此二季度独立焦化厂对炼焦煤的去库存力度较小。

四、 焦炭需求

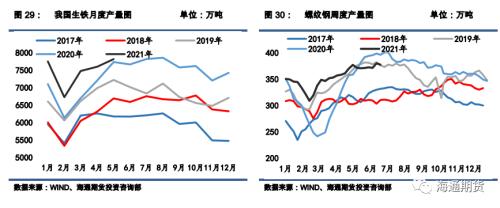

环保限产大幅提升了钢厂利润,降低了煤焦需求 2021年1-5月份生铁产量为37990万吨,同比增长5.4%,粗钢产量为47310万吨,同比增长13.9%。1-5月份焦炭产量同比增长5.9%,今年1-5月份焦炭开始趋于供求平衡。按照0.475的焦铁比进行测算,1-5月份焦炭消费量大约在17747万吨,供应短缺约1043万吨。今年1-5月份受需求拉动生铁产量创下历史新高,中国钢铁工业协会最新数据显示,6月中旬重点钢企粗钢日均产量236.53万吨,同比增长14.67%,6月中旬钢协会员单位钢材库存为1444.11万吨,同比增长10.31%。7月1日钢材社会库存1478.9万吨,同比下降0.18%。由于房地产调控压力较大,房地产新开工数据转弱,5-6月份钢材价格走势不佳,钢材库存提前开始累积,短期南方梅雨季节过后钢材价格或小幅上涨,但中期来看,钢材价格仍面临一定下跌压力。二季度全国高炉产能利用率在合理偏低位置运行,3月上旬唐山地区因环保问题高炉关停较多,直到6月末是部分高炉才开始复产,但是工信部要求持续开展2021年粗钢产量压减工作,碳中和目标也是需要达成的,下半年粗钢产量存在压减预期,预计煤焦需求或有所下降。统计局6月27日数据显示,1-5月份,全国规模以上钢铁企业实现利润2282.3亿元,同比增长3.77倍,今年需求较好,使得钢厂利润大幅上升,旺季钢厂生产积极性非常高,不过随着原材料价格在二季度大幅上涨,加上5月份钢材价格大幅下跌,钢厂利润大幅下滑,不少钢厂开始陷入亏损,下半年环保限产以及主动检修情况可能增多,钢厂利润有望阶段性回升。

五、 总结与展望

下半年房地产市场将面临“三条红线”政策压力,加上集中供地使得房地产企业资金变得更加紧张,钢材市场需求可能下滑。二季度钢材价格先扬后抑,而焦炭、铁矿石价格上涨,钢厂利润大幅下降,后期需关注环保限产对钢厂高炉开工的影响。根据季节性规律,三季度原料库存大概率变化不大,原料价格也难以大幅波动。建党100周年前后环保以及煤矿安全对黑色产业链影响较大,7月份需关注煤矿复产进度,蒙古国疫情较为严重,通关暂定了一段时间,7月份还需关注通关恢复进度。强基本面叠加弱预期,目前焦炭、焦煤呈现近强远弱格局,预计三季度焦炭、焦煤9月合约或将以震荡为主。套利方面,目前焦炭、焦煤2109合约期货比价在1.35左右,处于偏低位置,考虑到新增焦化产能不断投产,焦炭现货上涨空间有限,虽然比价偏低,但还是建议不做多焦化利润。