东海期货:煤焦比历史回顾及套利策略

来源:金融界网 2021-07-01 10:23:38

投资要点:

煤焦比即焦炭盘面价格与焦煤盘面价格的比值,一定程度上反映出焦化利润的高低,而产业链利润在大的产业周期背景下具备动态均衡的特征,利润失衡状态不可持续,因此可从中找到一些交易机会。

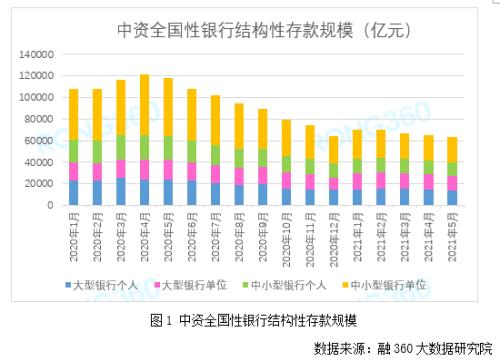

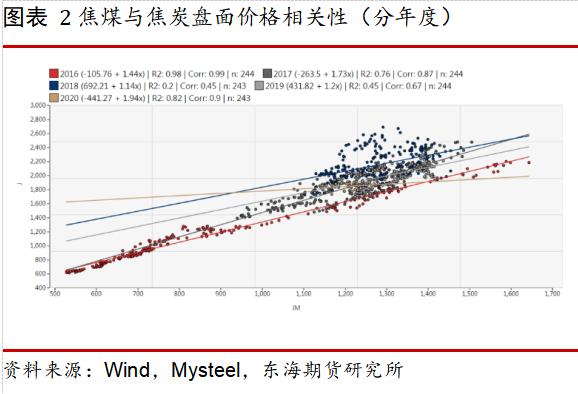

2016年焦煤与焦炭活跃合约收盘价相关系数R2为0.98,为近五年的最大值,焦煤焦炭价格波动呈现高度一致性。2018年R2仅为0.2,煤焦比严重失真,上下游利润分配不均。

结论:综合来看,由于焦煤焦炭存在上下游强关联,节奏或有滞后,但大部分时间走势呈现趋同性,煤焦比走势较为缓和。当产业链矛盾集中甚至相反,呈现出一头单边上涨另一头单边下跌行情时,煤焦比行情较大。具体交易策略可参照盘面利润与吨焦利润入场。

1.主要逻辑

炼焦煤是焦炭生产的主要原材料,生产1吨焦炭约消耗1.15-1.33吨焦煤,焦煤价格很大程度上决定了焦炭生产成本。煤焦比即焦炭盘面价格与焦煤盘面价格的比值,一定程度上反映出焦化利润的高低,而产业链利润在大的产业周期背景下具备动态均衡的特征,利润失衡状态不可持续,因此可从中找到一些交易机会。

煤焦钢产业链定价权主要集中在国内,受政策扰动较大,特别是16年之后国家调控力度加大,煤焦产业链具备明显的政策周期特征,我们将以年做单位进行具体梳理。结合数据分析找出差异性与相似性,从基本面角度剖析数据背后的原因,从中找出胜率较高的交易策略。

2.煤焦比历史梳理及统计分析

2016年焦煤与焦炭活跃合约收盘价相关系数R2为0.98,为近五年的最大值,焦煤焦炭价格波动呈现高度一致性。2018年R2仅为0.2,煤焦比严重失真,上下游利润分配不均。主要是随着国家战略调整,不同阶段政策重心具有一定差异性,而煤焦钢产业链定价权在国内,供需关系对政策调控极为敏感,进而导致产业链各品种矛盾集中度不同。

2016年煤炭行业开始实行供给侧改革,淘汰落后产能成为政策主基调。2016年2月,国务院发布煤炭行业去产能的纲领性文件《国务院关于煤炭行业化解过剩产能实现脱困发展的意见》,要求煤炭行业全年作业时间不超过276个工作日(简称“276个工作日”政策)。对比往年工作330个工作日计算,煤矿产能被核减了近16%,且各地严格执行政策。受供给收缩影响,焦煤价格一路高歌猛进,以京唐港山西主焦煤库提价为例,从年初670元/吨涨至年底的1750元/吨,涨幅高达160%。焦炭由于生产成本抬升,价格跟随焦煤实现近两倍涨幅。

同时,原料端的成本抬升得到了自上而下的顺利传导,16年房地产大牛市,螺纹钢期货盘面价格涨幅也接近一倍,钢厂对焦炭高频提涨接受度较高。16年成为产业链利润传导最为顺畅的一年,上下游基本面产生共振,节奏高度一致,导致焦煤盘面价格与焦炭盘面价格呈现接近1的高度相关性。煤焦比从年初1.13涨至年末最高点1.61,涨幅42%。

焦煤焦炭通过16年供给侧改革后,落后低效产能淘汰,整体估值得到非常大的提升,导致煤焦比下限整体抬升,16年之前,煤焦比下限为1.13,16年之后最小煤焦比为1.31。

2017年3月发改委取消“276”工作制后,煤矿产量大幅增加,焦煤供应宽松导致焦炭成本支撑塌缩,但同时焦炭端持续受环保检查扰动供应。钢铁行业去地条钢后利润大幅改善,对焦炭焦煤需求上升,拉动焦炭焦煤大幅上涨,产业链利润呈现自下而上传导。2017年原煤新增产能1.99亿吨,较前一年大幅增长54.4%,焦煤相对焦炭来说矛盾较大,2017年焦煤焦炭R2为0.76。

2018年,随着《打赢蓝天保卫战三年行动计划》的发布,焦化行业正式开启去产能篇章,政策调控效果明显。按照国家“十三五”规划,2016年-2020年焦炭行业淘汰产能目标为5000万吨。截至2018年底,焦炭行业累计退出产能4390万吨,累计完成“十三五”目标的87.8%。而煤炭行业逐步从去产能转向有效保供应,先进产能不断释放,18年原煤产量累计同比增长5.2%,而焦炭产量累计同比增长0.8%。

煤多焦少且焦炭限产影响焦煤需求的情况下,产业链矛盾集中在焦炭端,利润并没有向上游顺利传导,焦煤并未吃到焦炭上涨红利。18年成为煤焦比涨势最猛的一年,年内从最低点1.42涨至最高点2.08,涨幅46.5%,焦炭单边涨势最大的期间焦煤甚至不涨反跌,由之创造了煤焦比最大值,焦煤焦炭相关性呈现出最低值0.2。

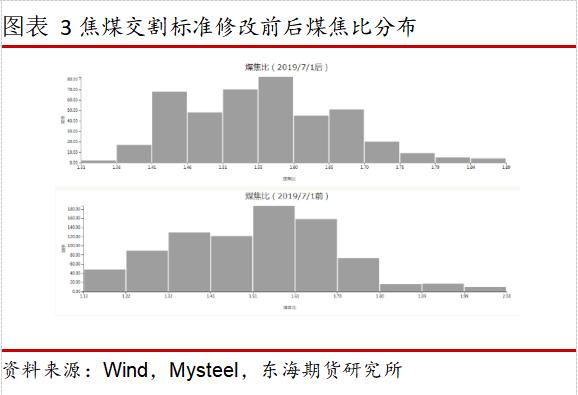

2019年,煤炭供给侧改革红利逐渐减弱,焦化去产能大多是去除已停产产能,停留在政策层面,并未真正执行。对煤焦比影响较大的是焦煤新的交割细则开始实施。

2018年7月11日大商所对《大连商品交易所焦煤期货合约》、《大连商品交易所交割细则》进行修改,新的交割规则于1907合约正式实施。新规则主要调低了硫分和灰分交割标准,使得焦煤交割品质大幅提升,同时扩大可交割范围,符合交割标准的焦煤数量增加。以京唐港山西主焦煤库提价为例,合约规则修改后盘面焦煤估值升高150左右,基差运行中枢收敛明显。合约修改前山西混煤交割占比较大,合约修改后优质澳煤和蒙煤对盘面参考意义更大。

对比相关性第二高的2020年,上半年焦煤焦炭均受疫情影响,产业链矛盾分布均衡。下半年海外需求爆发,黑色产业链利润整体提高,焦炭集中去产能,焦煤进口受限,钢焦煤利润呈现自下而上的顺利传导。除去对疫情极度恐慌的两天煤焦比跌至1.31,2020年煤焦比从1.41涨至1.89,涨幅34%。

3.煤焦比套利策略

煤炭行业经过近几年的供给侧改革,行业大洗牌,产业集中度得到提高,环保安全成本增加,焦煤焦炭价格运行中枢整体抬升,煤焦比下限也随之上移。焦化利润上限取决于宏观大环境及黑色产业链蛋糕大小,而焦化利润一旦跌至盈亏平衡,将引发焦企主动限产,产业链利润分配随之再平衡,因此以焦化利润下限作为入场做多信号安全边际较高。

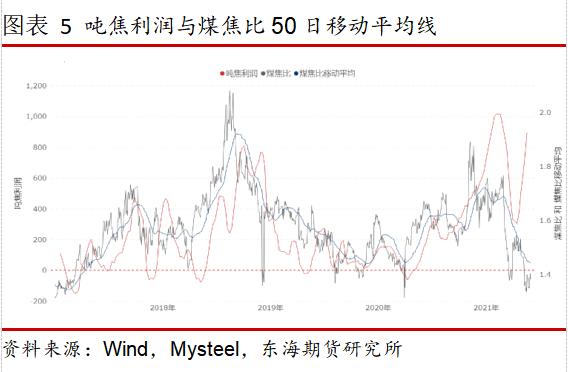

吨焦利润方面,以吨焦全国平均利润跌至负值作为入场做多信号。盘面利润方面,结合煤焦生产配比及期限结构,以煤焦比跌破1.43作为入场做多信号。结合产业链利润传导周期及企业生产节奏,一轮产能调整周期大致会持续一个半至两个月,因此拟定煤焦比跌破50日均线作为出场信号,策略收益可参见图表。

今年由于澳煤进口限制,导致焦煤估值单边抬升,煤焦比一直处于探底状态,焦化盘面利润与吨焦利润差值较大,盘面利润存在一定修复空间,可择机做多煤焦比,但需警惕今年情况特殊可能存在相对较大的回撤风险。