海通策略:市场风格短期摇摆 调整结束后会延续前期风格

来源:金融界网 2021-03-21 20:22:19

核心结论:①2月18日以来市场下跌类似07Q1、14Q4,属于牛市中后期的回撤。②借鉴历史,这个阶段盘面冰火两重天,市场风格短期摇摆,调整结束后会延续前期风格。③调整需要时间消化,未来市场重新向上有望由智能制造引领,大众消费跟随。

调整会引发风格转变吗?

2月18日以来市场进入调整,当前大家最关心的问题是本次调整是否会引发市场风格的转变。去年四季度到今年年初沪深300大幅跑赢中证1000,而本轮调整中基金重仓股大跌、中证1000表现相对更好,市场风格看似转向中证1000,未来市场风格会因这次调整而改变吗?本报告我们尝试探讨这一大家关心的话题。

1.这次调整是牛市回撤,类似07Q1、14Q4

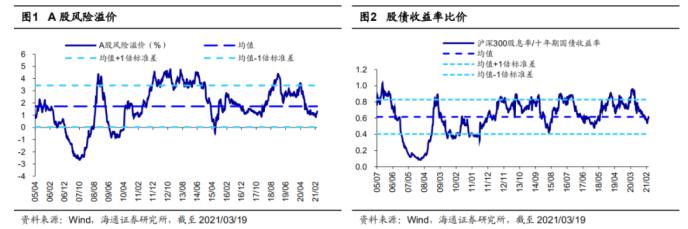

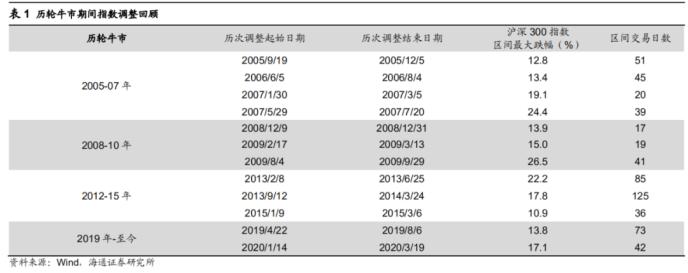

牛市没结束,这次下跌是牛市回撤。2月18日以来的市场调整,让不少投资者担心本轮牛市已走到尽头,我们认为牛市何时结束关键是要看牛市的逻辑有没有被破坏,当前牛市并未结束,详见我们前期报告《理性看待牛市回撤-20210314》。借鉴历史,牛市结束的信号有两个,一是基本面见顶;二是情绪指标达到极致,目前都没到。本轮牛市站在当前时间看,基本面显然还没走完,从库存周期和政策传导时滞推算,一般一轮盈利周期中回升阶段需6-7个季度,以全部A股ROE(TTM)刻画,本轮盈利周期从20Q3开始回升,按照盈利周期推断基本面的的高点可能在今年四季度或者明年一季度。假设历史上牛市顶点市场温度为100度,当前温度大约为65度:从估值指标看,目前(截至20210319,下同)全部A股PE(TTM)、PB(LF)分别处05年来从低到高68%、39%分位,平均53%(08/10来为61%);从交易指标看,目前全部A股周度年化换手率处05年来从低到高58%分位,融资交易占比处12年来从低到高46%分位,平均52%;从大类资产比价指标看,目前全部A股风险溢价和股债收益比分别处05年来从高到低63%和56%分位,平均60%(08/10来为68%)。春节以来各大指数纷纷下跌,我们认为这是牛市中的回撤,历史上每轮牛市会出现3-4次大回撤。本次牛市从19年初开始,我们以沪深300指数刻画,19年1月以来的大调整目前有三次,第一次是2019/04/22-2019/08/06,沪深300指数区间最大跌幅为14%,第二次是2020/01/14-2020/03/19,最大跌幅17%,春节之后的调整我们定性为本轮牛市的第三次大调整,诱因是商品价格上涨和美债利率上升,引发大家对通胀和国内政策收紧的担忧。

这次回撤类似07Q1、14Q4:冰火两重天。春节之后的回撤是本轮牛市的第三次大调整,这次的回撤我们认为更像07Q1和14Q4,属于牛市中后期的回撤,特点是前期基金重仓的强势股急跌,冷门股补涨,详见《理性看待牛市回撤-20210314》。05-07年牛市的主线是地产链,05/06至07/01万科A(行情000002,诊股)、万华化学(行情600309,诊股)、招商银行(行情600036,诊股)、中信证券(行情600030,诊股)等基金重仓股涨幅都在3倍以上,07年一季度行情从主线上涨演变为轮涨,前述强势股普遍回撤,最大跌幅均在30%左右,而以申万小盘指数为代表的小市值个股快速上涨,期间最大涨幅22%。12-15年牛市的主线是TMT,银之杰(行情300085,诊股)、东方财富(行情300059,诊股)、蓝色光标(行情300058,诊股)、恒生电子(行情600570,诊股)等基金重仓股12-14年三季度表现出色,但是进入14年四季度却大幅回调,最大回撤基本在30%左右,而前期滞胀的金融股暴涨。本次牛市基金重仓股在春节假期回来2月18号之后暴跌,年初至今(21/01/01-21/03/19)贵州茅台(行情600519,诊股)最大跌幅28%,隆基股份(行情601012,诊股)38%,中国中免(行情601888,诊股)35%,立讯精密(行情002475,诊股)44%,大部分的重仓股跌幅都在30%左右,但同时中证1000区间跌幅只有1%,全市场还有近3000只个股春节后至今取得了正收益。当前这次调整本质上和07Q1和14Q4一样,属于牛市中后期的调整,是市场风格和结构的再平衡,为后期的上涨做准备,更从侧面印证了牛市并没有结束。

2.借鉴历史,调整后市场延续之前风格

回顾07Q1、14Q4:调整不改市场风格的原有趋势。从历史上看,05-07年、12-15年两轮牛市期间,调整期市场风格都曾出现短期摇摆,但调整结束后市场继续延续前期风格特征:05-07年牛市主导行业是地产银行为代表的大盘蓝筹股,价值风格整体占优,但07年1-3月前期涨幅强势的价值股普遍回撤,而小盘股表现更好,这一期间申万大盘指数最大跌幅达27%、申万小盘指数最大涨幅达63%,申万大盘/小盘相对走势之比从07/01/10的阶段性高点1.62一路降至07/03/23的低点1.36,但市场调整结束后前期价值风格得到延续,申万大盘/小盘相对走势之比一路攀升,并在07年10月达到2.04的最高点;12-15年牛市主导行业是TMT为代表的科技股,成长风格整体占优,但在14年10月至15年1月也出现了金融地产为代表的价值股修复行情,期间上证50最大涨幅65%,同期创业板指最大跌幅13%,创业板指/上证50相对走势之比从14/10/13的阶段性高点0.96一路降至15/01/05的低点0.55,调整结束后创业板指/上证50相对走势之比一路攀升,并在15年6月达到1.23的最高点。风格延续背后的原因是利润相对增速的变化,07Q2/07Q3沪深300归母净利累计同比分别为69%/65%,高于同期全部A股(剔除金融两油)60%/57%;14Q4-15Q2创业板指归母净利累计同比为17%/9%/22%,远高于上证50同期的4%/-2%/3%。

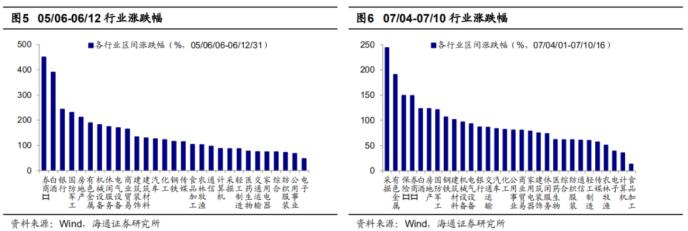

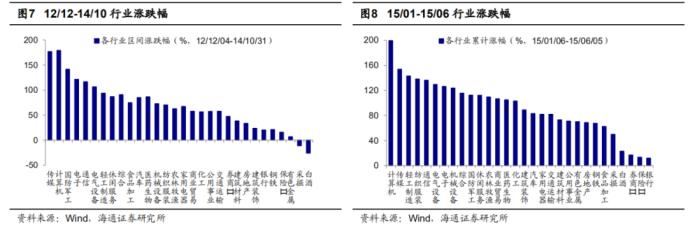

赛道不变,领涨子行业变化。回顾05-07、12-15这两轮牛市,我们发现牛市期间调整后虽然赛道未变,但是涨幅领先的子行业却出现了变化。05-07年牛市:05/06/06-06/12/31期间涨幅前五的行业集中于地产产业链中,以银行、房地产等行业为代表,07年1-3月市场调整后,07/04/01-07/10/16期间涨幅前五的行业变化为采掘、有色引领。我们可以发现调整前后领涨子行业都属于地产产业链,但产业链内部领涨子行业出现了变化,这也符合地产产业链内部演绎的逻辑规律,即地产率先崛起,带动钢铁、机械需求,最终带动上游资源;12-15年牛市:14年10-12月调整之前,电子、传媒行业涨幅居前,12/01-13/02苹果产业链崛起、电子硬件行业领涨,13/04-14/02行情逐渐向软件内容传导、传媒涨幅居首,14年底价值蓝筹股补涨后15年成长风格继续占优,此阶段中“互联网+”场景应用开始萌芽,传统行业纷纷出现“拥抱”互联网的浪潮、计算机行业领涨,整体上看,12-15年成长股演绎体现硬件-软件-内容-应用场景的扩散规律。

3.应对策略:为未来谋局

调整需要时间消化,风格趋势不变。正如前述分析,19年初开始的牛市没有结束,但借鉴历史牛市中的大回撤,通常经历急跌-反弹-夯底,再次创新高需要时间。比如19年4月上证综指见顶3288点后开始急跌至5月,6月反弹,7月到8月初再度回落夯底,之后重拾升势。又比如20年1月上证综指见顶3127点后开始下跌,2月初急跌后开始反弹至3月初,然后再次回落夯底,之后重拾升势。今年市场2月18日开始急跌,主因是大家担心美债利率上升、通胀预期升温、以及政府工作报告中GDP目标较低。第一波急跌已经过去,短期市场处于反弹中。市场还需要一些时间夯底,未来市场再次走向新高的契机是什么呢?我们认为,需要市场消除对通胀升温、政策收紧的担忧。考虑到今年全球疫苗接种的进度还很慢,全年经济复苏和通胀都可能较为温和,未来商品价格趋稳、美债利率趋稳,将消除市场担忧。此外,四月份企业年报季报披露完,中央政治局会议召开,投资者对国内基本面和政策面的担忧将缓解。我们认为市场经历这次回撤,风格和结构阶段性再平衡后,还会延续前期风格,背后的原因是21年沪深300利润水平将优于中证1000,当前中国正处存量经济时代,经济追求高质量可持续发展,各行业集中度均处在不断提高过程之中,因此整体看中大市值公司盈利水平更优,但今年不会像去年那样极致。去年在疫情冲击下,超大市值公司的抗风险能力更强、盈利相对更优,21年随着疫情得到控制、经济逐渐步入正轨,中大市值公司业绩也恢复,市场结构将会更加均衡。

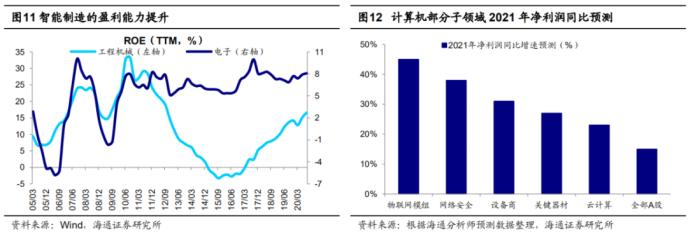

中期:智能制造+大众消费。在短期急跌-反弹-夯底的路径中,市场表现将会更加均衡,但对于投资者来说最重要的是布局未来,本轮调整结束、市场未来创新高时,什么行业相对更强呢?我们认为将是智能制造引领,大众消费会跟随。

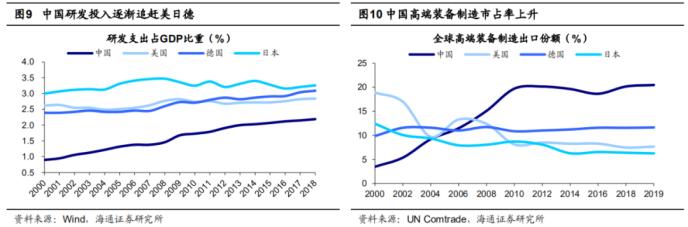

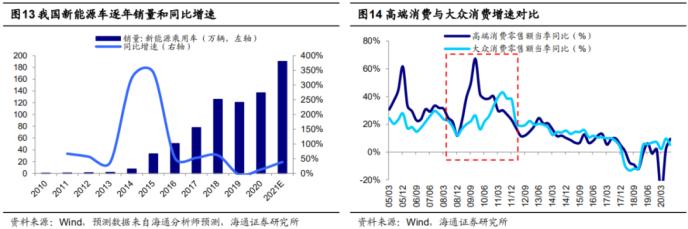

第一,智能制造。未来能够引领市场上涨的行业,必然也是利润增速相对较快的行业,而智能制造领域相关行业符合这一特征。过去两年,中国5G引领的信息技术、电动汽车为代表的新能源技术取得了重大突破,部分领域在国际上取得了领先地位,为相关行业发展提供了技术支撑。从政策层面看,强化国家战略科技力量是2021年头号任务,13日发布的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》正文中开篇第二篇即是与科技创新相关的“坚持创新驱动发展全面塑造发展新优势”,第三篇则是与高端制造与战略性新兴产业相关的“加快发展现代产业体系 巩固壮大实体经济根基”。制造强国是实体经济的根基,当前我国正处5G引领的新一轮科技周期中,最终将通过科技赋能制造,实现制造业的转型升级。我们前期报告《借鉴12-15年看本轮成长股演绎-20210318》分析了12-15年成长股牛市体现了硬件-软件-内容-应用场景的扩散逻辑,从A股市场层面看,19-20年科技领域的机会主要体现在半导体、芯片、光伏、电动车电池领域,21年科技将进一步与制造业融合,即智能制造,如汽车智能化、5G改造生产端(云计算、人工智能)、高端制造等,详见《疫情加快中国制造升级——中国智造系列1-20210319》。

第二,大众消费。回顾08年金融危机历史经验,货币宽松、四万亿等刺激政策推出后,汽车等高端消费增速先回升,之后粮油、食品、饮料等大众消费增速崛起。2020年可选消费品中汽车和高端白酒表现亮眼,预计21年乳制品、餐饮等大众消费需求或将大增。今年“两会”强调坚持扩大内需,十四五规划正文再次强调加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,未来消费品牌化、服务化趋势将更加明显。此外,随着收入水平的增加和健康意识的提升,预计专科医院、高端医疗器械、医疗美容、养生保健等医疗服务领域需求也有望提升。

风险提示:阶段性回撤:宏观政策首次转向;牛市结束:盈利顶和情绪顶。

![[加急]下周35亿限售股迎来解禁,大唐发电逾24亿股将上市](http://img.jrjimg.cn/2021/03/20210321092716089.png)