板块和风格轮动的逻辑以及当前所处的阶段

来源:金融界 2022-08-22 14:23:14

摘要

近期市场开始出现行业和风格轮动加快的情况,同时也开始有一些“高低切换”的迹象。如何看待行业和风格轮动的逻辑?当前处于什么阶段?

在近期《景气投资方法论与历史复盘》的深度报告中,其中有一章节,我们重点论述了“市场偏好什么样的增长”。不同的增长曲线,对于选股的结果也会有很大的差异。 通过复盘我们发现,市场偏好的类型会按照这一顺序依次排列:【加速增长】≈【持续高增长】≈【减速增长-低降幅】>【困境反转】>【减速增长-高降幅】>【低速稳定】。 因而行业和风格轮动的顺序,一般可以按照下面的逻辑展开: 第一阶段:当期产业爆发的高景气赛道是市场最喜欢的,也是大部分资金的首选。 第二阶段:如果当期没有这些高景气赛道或者这些赛道太过拥挤了,那么大家会做两个选择:①成长内部扩散,主题、概念;②选择一些困境反转的板块。 第三阶段:后续如果遇到系统性风险,那么市场会选择低估值、低波动的低速稳定板块避险。 回到当前情况,市场正处于第二阶段中,寻找成长扩散和困境反转。这种情况会不会被打断,进入第三阶段,关键看市场有没有系统性风险。 从衡量股票、债券之间性价比的股债收益差的角度,全A非金融石油石化目前已经处于-2X标准差的位置(主要是过去一段时间利率下行太多),一般来说,股债收益差处于这样的位置,至少说明持续暴跌的概率很低了。(但是从历史经验来看,指数能不能大幅反转,还看整体经济复苏的预期,也就是中长期贷款能否起来。)但需指出的是,由于内部分化较大,沪深300非金融的股债收益差目前距离-2X标准差还有7%。 后续来看,如果有系统性风险,还是来自于基本面,比如海外尤其是美国经济快速下行,导致全球需求坍塌,最终国内出口大幅恶化。但是这个风险似乎短期还看不到。这也意味着当前我们的政策大概率还是以托为主,政策力度和经济修复都可能是非常温和的状态。 因此,我们在行业和风格的选择上,可参考两条思路:①成长内部扩散,主题、概念;②选择一些困境反转的板块。按照此思路,我们有以下几点结论: 1、明年有望加速或者改善的板块,当前需等待成交额占比回落至安全区域:风电、国内储能、智能汽车。 2、成长扩散的方向中:当前位置,看好国产替代(军工、信创、半导体设备材料)。 3、困境反转的方向中:看好医药、猪肉、电力、旅游出行、消费建材。

近期市场开始出现行业和风格轮动加快的情况,同时也开始有一些“高低切换”的迹象。如何看待行业和风格轮动的逻辑?当前处于什么阶段?

在近期《景气度投资方法论和历史赛道复盘》的深度报告中,其中有一章节,我们重点论述了“市场偏好什么样的增长”。不同的增长曲线,对于选股的结果也会有很大的差异。

复盘过程中,我们每年度按照财务特点,把A股区分成不同类型的公司,回测这些公司在当年的股价表现(代表赔率),和位于全市场前30%的概率(代表胜率)。

结论是,市场偏好的类型会按照这一顺序依次排列:【加速增长】≈【持续高增长】≈【减速增长-低降幅】>【困境反转】>【减速增长-高降幅】>【低速稳定】。

而行业和板块轮动的顺序,也大概率按照上面的排序展开。

比如18年,既没有太多爆发的产业方向(除了年底的5G PCB),也没有什么困境反转的方向,于是当年低速稳定的银行板块相对跌幅最小,排名最靠前。银行板块表现相对好并不是18年衰退的环境有利于银行,而更多是低速稳定、低估值、低波动的特点,使其成为大家退而求其次的避险品种。

再比如,我们还可以复盘一下去年年中以来行业轮动的情况:

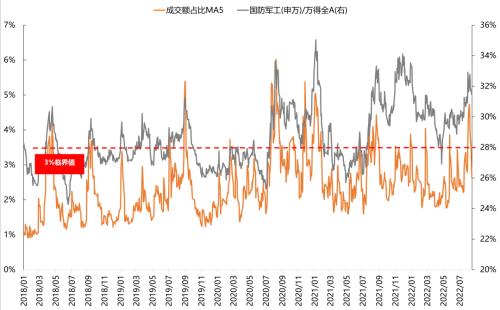

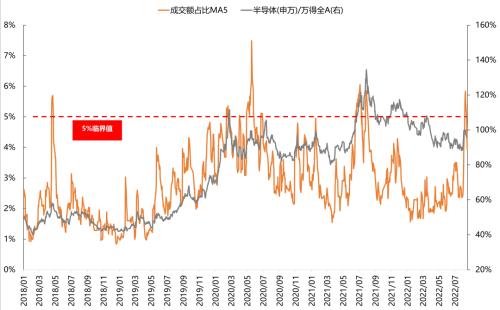

(1)21年Q2,属于【加速增长】≈【持续高增长】≈【减速增长-低降幅】类型的主流赛道,包括新能源、半导体、军工率先大涨。

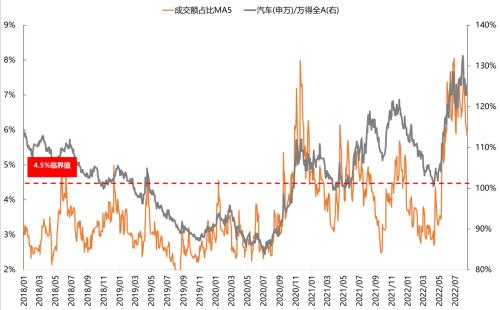

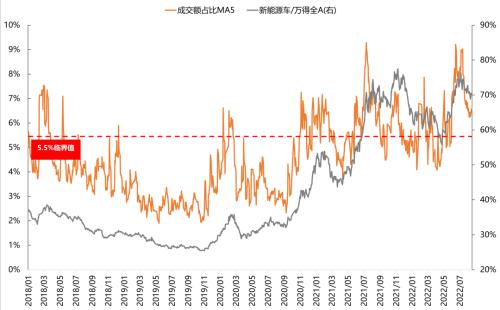

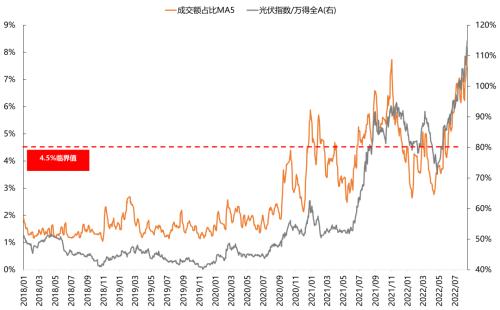

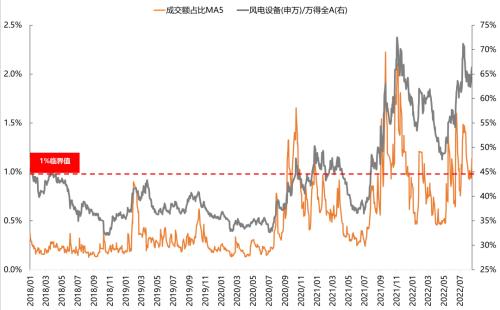

(2)21年Q3-Q4,上述高景气赛道的成交额占比(衡量拥挤度和一致预期)陆续到了一个相对比较高的位置,于是这几个赛道开始进入高位震荡的状态。

(3)同一时间,行业轮动进入到第二阶段,一方面是成长板块的内部扩散,扩散到一些主题领域,包括元宇宙、VR、智能汽车、物联网等;另一方面是进入第二梯队的【困境反转】板块,包括猪肉、旅游出行、必选食品等。这也是为什么我们从去年Q4开始推荐这几个困境反转板块的原因,同时也解释了这几个板块为什么会抢跑这么早。

(4)22年1-4月,美联储超预期、俄乌战争、上海疫情,连续的黑天鹅因素,导致大家对景气度的判断开始出现极大的不确定性,于是行业轮动进入第三阶段,避险情绪主导的【低速稳定】板块占优。

(5)22年5-6月,疫情修复、产业政策发力,让市场对一些高景气板块的基本面重拾信心,于是属于【加速增长】≈【持续高增长】≈【减速增长-低降幅】类型的汽车、新能源车、光伏、储能、军工率先反弹。

(6)22年7月开始,上述赛道的成交额占比再次大幅提升,于是板块内的龙头从7月初开始震荡或者下跌。

(7)同一时间,一方面,成长板块内部再次开始扩散,风电、机器人(行情300024,诊股)、VR、新能源+、国产化替代开始表现。另一方面,一些困境反转的板块从6月开始也陆续有表现。

总结来看,行业和风格轮动的顺序,一般可以按照下面的逻辑展开:

第一阶段:当期产业爆发的高景气赛道是市场最喜欢的,也是大部分资金的首选。

第二阶段:如果当期没有这些高景气赛道或者这些赛道太过拥挤了,那么大家会做两个选择:①成长内部扩散,主题、概念;②选择一些困境反转的板块。

第三阶段:后续如果遇到系统性风险,那么市场会选择低估值、低波动的低速稳定板块避险。

回到当前情况,市场正处于第二阶段中,寻找成长扩散和困境反转。那么,这种情况会不会被打断,进入第三阶段?关键看市场有没有系统性风险。

首先,从衡量股票、债券之间性价比的股债收益差的角度,全A非金融石油石化目前已经处于-2X标准差的位置(主要是过去一段时间利率下行太多),一般来说,股债收益差处于这样的位置,至少说明持续暴跌的概率很低了。(但是从历史经验来看,指数能不能大幅反转,还看整体经济复苏的预期,也就是中长期贷款能否起来。)

不过这里也需要指出,由于内部分化较大,沪深300非金融的股债收益差目前距离-2X标准差还有7%。

后续来看,如果有系统性风险,还是来自于基本面,比如海外尤其是美国经济快速下行,导致全球需求坍塌,最终国内出口大幅恶化。但是这个风险似乎短期还看不到。

不过出口还坚挺,这也意味着我们的政策大概率还是以托为主,尽量在出口制造业还不错的时候,多做高质量发展,让老的发展模式尽量出清,为后续全球需求出现问题的时候预留政策空间。

因此,在当前这个阶段,政策力度和经济修复都可能是非常温和的状态。

于是,依据上面我们提到的行业和风格轮动逻辑,当前仍然处于第二阶段:①成长内部扩散,主题、概念;②选择一些困境反转的板块。

按照这个思路,我们有下面几点结论:

1、明年有望加速或者改善的板块,需要等待成交额占比回落后再布局:风电、国内储能、智能汽车。

2、成长扩散的方向中:当前位置,最看好国产替代(军工、信创、半导体设备材料)

3、困境反转的方向中:看好医药、猪肉、电力、旅游出行、消费建材

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐