【8月银行存款报告】3年期定存利率连跌三个月 大额存单整体利率走低

来源:融360数字科技研究院 2021-09-09 18:24:09

一、 3年期定期存款利率连续三个月下降

根据融360数字科技研究院监测的数据显示,2021年8月,银行整存整取存款3个月期平均利率为1.509%,6个月期平均利率为1.746%,1年期平均利率为2.045%,2年期平均利率为2.592%,3年期平均利率为3.219%,5年期平均利率为3.047%。

新的存款利率报价方式影响最大的是长期存款利率,尤其是3年期存款利率,新规出台之后,3年期存款平均利率持续三个月下跌。

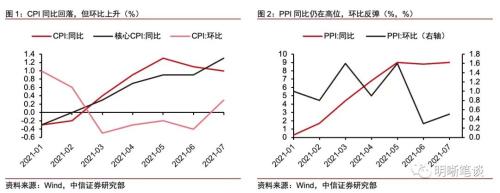

二、 大额存单多数期限平均利率下跌

据融360数字科技研究院监测的数据显示,2021年8月大额存单发行数量为367只,环比增长18.77%。其中,1年期、3年期大额存单发行数量占比分别为19.62%、31.61%。1年期大额存单发行数量占比相对稳定,近两个月3年期大额存单发行数量占比处在低位。

2021年8月新发的大额存单,3个月期平均利率为1.833%,6个月期平均利率为2.047%,1年期平均利率为2.284%,2年期平均利率为2.886%,3年期平均利率为3.523%,5年期平均利率为3.943%。

和7月份相比,除2年期大额存单平均利率环比上涨0.9BP,其它期限平均利率均环比下跌,其中3个月、6个月、1年、3年、5年期平均利率分别环比下跌3BP、2.8BP、1.1BP、0.1BP、2.5BP。

6月21日存款利率报价方式调整之后,很多银行发行的大额存单利率较为一致,均执行利率上限标准。8月份股份制银行发行的各期限大额存单利率均为新报价方式的利率上限,多数城商行、农商行也是如此。

和7月份相比,国有银行3个月期大额存单平均利率略有上涨,其它期限平均利率均环比下跌;股份制银行长期平均利率略有上涨;农商行、外资行各期限平均利率有涨有跌;农商行各期限平均利率均环比下跌。

三、 结构性存款规模小幅增长 预期最高收益率环比下跌3BP

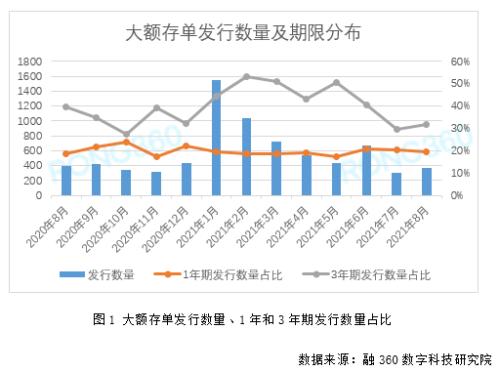

根据央行公布的数据显示,截至2021年7月末,中资全国性银行结构性存款余额为6.15万亿元,环比增长1.86%,同比下降39.52%,这是近半年来结构性存款规模首次增长。

具体来看,7月份大型银行个人结构性存款环比下降11.17%,单位结构性存款环比增长1.95%;中小型银行个人结构性存款环比增长0.63%,单位结构性存款环比增长10.26%。

去年末银行结构性存款规模按照监管要求压降到位之后,今年结构性存款规模整体变动不大。虽然7月份结构性存款规模略有增长,但是不具备可持续性,一方面监管仍在持续约束之中,另一方面,从降成本方面考虑,部分银行也在自主压降结构性存款规模。

根据融360数字科技研究院监测的数据,2021年8月银行发行的人民币结构性存款平均期限为125天,平均预期最高收益率为3.54%,环比下跌3BP;其中,国有银行结构性存款平均期限为92天,平均预期最高收益率为3.37%,环比下跌9BP;股份制银行结构性存款平均期限为181天,平均预期最高收益率为3.88%,环比上涨4BP。

相对来看,国有银行结构性存款期限更短,预期最高收益率更低。民生银行(行情600016,诊股)发行了多只2年、3年期结构性存款,拉长了股份制银行平均期限。整体来看,结构性存款期限以短期为主,大部分都在6个月以内。

四、 上半年银行存款成本率整体下降根据上市银行公布的财报显示,2021年上半年,多数银行存款成本率同比下降,尤其是股份制银行和城商行。银行净息差也大多持续下降,全国性银行中,除了兴业银行(行情601166,诊股)净息差同比持平,其他银行均下降。

受存款利率报价方式调整影响,长期存款利率大幅下降,预计2021年下半年银行存款成本率会继续走低,银行净息差下跌趋势或将放缓。为了优化存款结构,银行将继续压降高成本存款产品的量价水平,结构性存款规模或继续小幅下降。

7月份,银保监会对对民生银行、浦发银行(行情600000,诊股)、交通银行(行情601328,诊股)开出天价罚单,罚单金额分别为11450万元、6920万元、4100万元,违法违规事由大多为理财业务,其中都涉及到发行虚假结构性存款行为:民生银行“发行虚假结构性存款产品”,浦发银行“结构性存款未实际嵌入金融衍生品”,“结构性存款产品衍生品交易无真实交易对手和交易行为”。

真正的结构性存款嵌入了金融衍生产品,到期收益率存在一定不确定性,要依据挂钩的资产标的表现而定。所谓的假结构性存款,指的是产品没有嵌入金融衍生产品,背后没有真实的衍生产品交易行为,或者说产品达到高收益的概率过高,风险与收益不匹配,推高了银行的揽储成本。

强监管对行业将起到警示作用,未来结构性存款的收益设计将更加合规。

相关文章

猜你喜欢

今日头条

图文推荐