交通基础设施行业二季度信用观察-

来源:金融界网 2021-09-09 17:24:35

摘 要

得益于政策的支持,交通基础设施建设有望加快推进。2021年二季度,公路客运量环比略有增长,但较疫情前同期水平大幅下降;公路货运量环比有所增长且基本恢复至疫情前同期水平。港口吞吐量延续良好态势,超过一季度及疫情前水平。我国机场旅客吞吐量和货邮吞吐量环比均为增长,其中机场旅客吞吐量恢复至疫情前同期的89.60%、货邮吞吐量超过疫情前同期水平。由于疫情缓解及轨道交通运营里程的增加,中心城市轨道交通客运量环比有所增长,且恢复至疫情前同期的105.27%。2021年二季度,高速公路和港口行业债券发行只数和规模环比均有所下降,轨道交通债券发行情况环比保持稳定,机场企业发行只数和规模环比增长,平均发行利率整体较上年同期上升较大但较一季度有所下降,行业平均发行利差整体较一季度有所收窄。此外,境外疫情的蔓延对国际航线的不利影响仍将持续,同时国内局部性疫情对客运流量形成冲击。

一、行业政策

1.《国家综合立体交通网规划纲要》和《十四五规划和远景目标纲要》分别明确建立国家综合立体交通网和十四五期间将加快建设交通强国,在此背景下,未来交通基础设施建设空间大。

2021年2月24日,中共中央、国务院印发了《国家综合立体交通网规划纲要》(以下简称“《纲要》”)指明了中国立体交通到2035年的发展目标,即基本建成便捷顺畅、经济高效、绿色集约、智能先进、安全可靠的现代化高质量国家综合立体交通网,实现国际国内互联互通、全国主要城市立体畅达、县级节点有效覆盖,有力支撑“全国123出行交通圈”(都市区1小时通勤、城市群2小时通达、全国主要城市3小时覆盖)和“全球123快货物流圈”(国内1天送达、周边国家2天送达、全球主要城市3天送达)。构建完善的国家综合立体交通网,连接全国所有县级及以上行政区、边境口岸、国防设施、主要景区等。完善铁路、公路、水运、民航、邮政快递等基础设施网络,构建以铁路为主干,以公路为基础,水运、民航比较优势充分发挥的国家综合立体交通网。加快构建6条主轴、7条走廊、8条通道,建设高效率国家综合立体交通网主骨架。

2021年3月11日,十三届全国人大四次会议表决通过了关于国民经济和社会发展第十四个五年规划和2035年远景目标纲要(以下简称“《十四五规划和远景目标纲要》”)的决议,《十四五规划和远景目标纲要》围绕建设现代化综合交通运输体系,推进各种运输方式一体化融合发展,提高网络效应和运营效率提出一系列举措。完善综合运输大通道,加强出疆入藏、中西部地区、沿江沿海沿边战略骨干通道建设,有序推进能力紧张通道升级扩容,加强与周边国家互联互通。构建快速网,基本贯通“八纵八横”高速铁路,提升国家高速公路网络质量,加快建设世界级港口群和机场群。完善干线网,加快普速铁路建设和既有铁路电气化改造,优化铁路客货布局,推进普通国省道瓶颈路段贯通升级,推动内河高等级航道扩能升级,稳步建设支线机场、通用机场和货运机场,积极发展通用航空。加强邮政设施建设,实施快递“进村进厂出海”工程。推进城市群都市圈交通一体化,加快城际铁路、市域(郊)铁路建设,构建高速公路环线系统,有序推进城市轨道交通发展。提高交通通达深度,推动区域性铁路建设,加快沿边抵边公路建设,继续推进“四好农村路”建设,完善道路安全设施。构建多层级、一体化综合交通枢纽体系,优化枢纽场站布局、促进集约综合开发,完善集疏运系统,发展旅客联程运输和货物多式联运,推广全程“一站式”“一单制”服务。推进中欧班列集结中心建设。深入推进铁路企业改革,全面深化空管体制改革,推动公路收费制度和养护体制改革。

2.《全面推广高速公路差异化收费实施方案》明确高速公路差异化收费,高速公路网通行效率将得以提升。

2021年6月2日,交通运输部、国家发展改革委和财政部印发《全面推广高速公路差异化收费实施方案》(以下简称“《方案》”)指出,差异化收费的重点任务为分路段、分车型(类)、分时段、分出入口、分方向和分支付差异化收费。各地应在深入总结高速公路差异化收费试点工作经验的基础上,充分考虑本地公路网结构及运行特点等因素,选择适合的差异化收费方式,创新服务模式,科学精准制定差异化收费方案,在2021年6月末前完成方案制定,在2021年9月末前组织实施。交通运输部新闻发言人孙文剑7月29日表示,据初步统计,目前全国29个省份(海南、西藏无收费公路)均已结合本地实际实施了高速公路差异化收费。

二、行业运行情况

1.公路行业

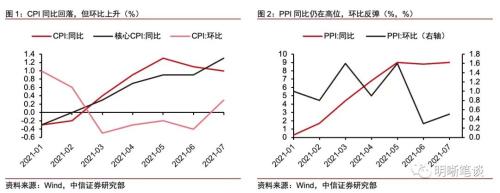

2021年二季度,公路客运量环比略有增长;由于2月份物流停运影响,公路货运量环比有所增长。2021年上半年,受疫情及其他交通工具分流的多重影响,公路客运规模持续下降;受复工复产及快递行业活跃的影响,公路货运规模逐渐恢复至疫情前同期水平。上半年,公路投资额较上年同期有所增长,西部地区投资需求较大。

2021年二季度,公路客运量为13.87亿人次,环比增长5.86%,较2019年同期下降56.16%;公路货运量为103.95亿吨,受春节物流停运导致2月份货运量有所下降,公路货运环比增长28.55%,较2019年同期下降3.87%。

2021年上半年,受高铁、航空等其他交通工具分流以及疫情对旅客跨地区出行限制的多重影响,公路客运量规模持续下降,为26.97亿人次,同比下降8.1%,为2019年同期的41.32%。受复工复产逐步推进及快递行业逐渐活跃的影响,公路货运量整体回升较快,上半年达到184.83亿吨,同比增长29.0%,为2019年同期的97.24%。

根据交通运输部发布的《2021年1-6月公路水路交通固定资产投资完成情况》,上半年,公路完成投资11548.92亿元,同比增长13.8%。其中,东部地区、中部地区和西部地区完成投资分别为3791.06亿元、2481.77亿元和5276.09亿元,分别同比增长2.0%、32.4%和15.8%。投资规模排名前三的省份分别为云南省、四川省和广西省。西部地区投资需求较大。

图1 公路客运量累计值及累计同比(亿人次、%) 图2 公路货运量累计值及累计同比(亿吨、%)

资料来源:Wind,联合资信整理 资料来源:Wind,联合资信整理

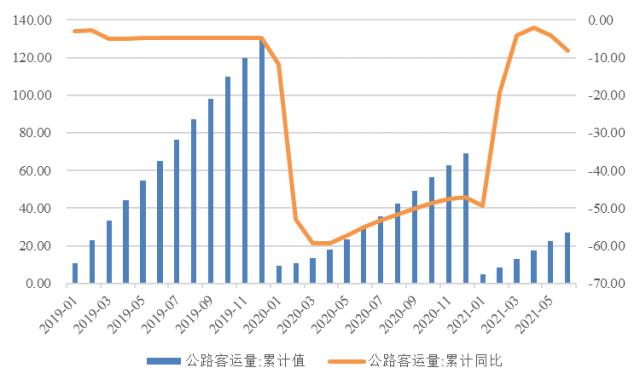

2.机场行业

受益于春节后疫情缓解及假期推动,2021年二季度,我国机场旅客吞吐量环比大幅增长,恢复至疫情前同期的89.60%;受疫情导致紧急货运需求增加影响,航空货邮运输国际市场保持高速增长,2021年二季度,机场货邮吞吐量环比有所增长,且超过疫情前同期水平。

客运方面,2021年二季度,我国机场旅客累计吞吐量2.96亿人次,环比增长40.68%,系春节后疫情缓解加之清明节、劳动节及端午节假期的推动,旅客出行需求大幅提升所致;2021年二季度,我国机场旅客累计吞吐量为2019年同期的89.60%,系受5月下旬广东地区疫情反弹影响所致。货邮方面,受疫情导致紧急货运需求增加影响,航空货邮运输需求旺盛,国际市场保持高速增长,2021年二季度,我国机场货邮累计吞吐量达472.30万吨,环比增长11.34%,为2019年同期的112.29%。

根据《人民日报》(2021年7月29日08版),2021年上半年,民航全行业完成固定资产投资435亿元,同比增长8.5%,其中机场建设投资403亿元,占比约93%。截至2021年6月底,有23座机场正在建设中。机场建设投资中,枢纽机场改扩建项目占比最大,同时也包含智慧民航和偏远地区中小机场建设。

图3 机场旅客吞吐量累计值及累计同比(亿人次、%) 图4 机场货邮吞吐量累计值及累计同比(万吨、%)

资料来源:民航局官方网站,联合资信整理 资料来源:民航局官方网站,联合资信整理

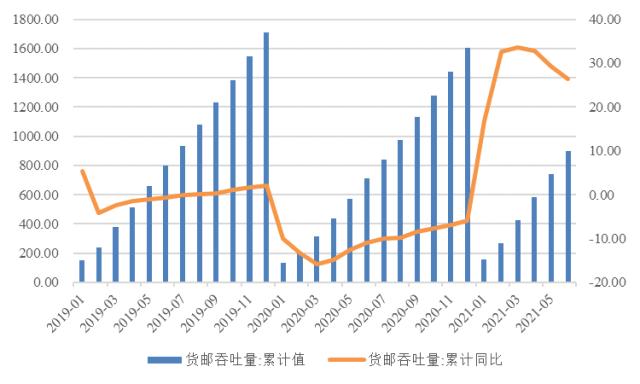

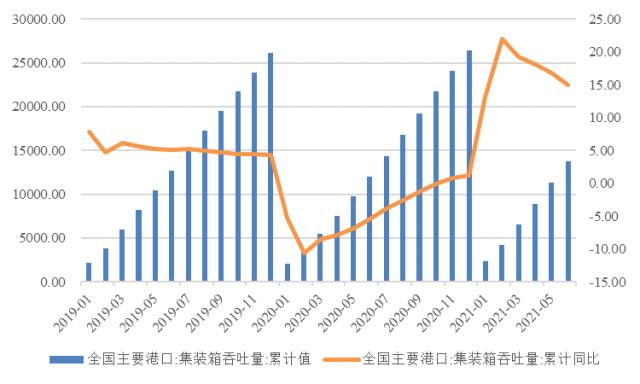

3.港口行业

2021年二季度和上半年,受益于全球及国内经济恢复,港口吞吐量延续良好态势,增速均高于一季度及疫情前水平;2021年上半年,沿海建设投资较上年同期增速较快。

2021年二季度,全国主要港口货物吞吐量为40.69亿吨,环比增长13.86%,较2019年同期增长14.30%;主要港口集装箱吞吐量为7235万标准箱,环比增长9.92%,较2019年同期增长8.54%。

2021年上半年,我国国内经济稳中向好,市场主体活力增强,同时全球经济持续复苏,我国货物贸易进出口规模创历史同期最高水平。全国主要港口货物吞吐量累计值为76.43亿吨,同比增长13.2%,为2019年同期的113.86%。其中内、外贸吞吐量同比分别增长15.1%和9.2%。全国主要港口集装箱吞吐量为13818万标准箱,同比增长15.0%,为2019年同期的108.81%。

根据交通运输部发布的《2021年1-6月公路水路交通固定资产投资完成情况》,上半年,内河建设完成投资331.45亿元,同比增长9.0%;沿海建设完成投资371.52亿元,同比增长40.6%,沿海建设投资较上年同期增速较快。分地区看,内河建设主要集中于东部地区和中部地区,投资额分别为131.03亿元和137.10亿元,增速分别为-13.8%和35.2%;沿海建设投资规模超过50亿元的省份为浙江省、广东省、广西省和江苏省。

图5 全国主要港口货物吞吐量累计值及累计同比 图6 全国主要港口集装箱吞吐量累计值及累计同比

(亿吨、%) (万标准箱、%)

资料来源:Wind,联合资信整理 资料来源:Wind,联合资信整理

4.轨道交通

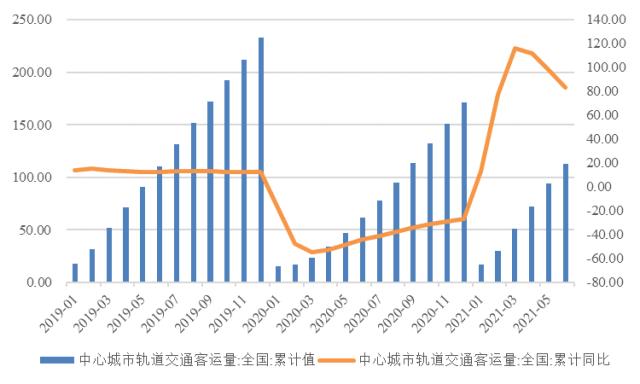

2021年二季度,受益于疫情缓解及轨道交通运营里程的增加,中心城市轨道交通客运量环比有所增长,且恢复至疫情前同期的105.27%。

2021年6月,全国(不含港澳台)共有48个城市开通运营城市轨道交通线路245条,运营里程7957公里,其中二季度新增运营里程为265公里。

2021年二季度,受益于疫情缓解及轨道交通运营里程的增加,36个中心城市轨道交通客运量为61.90亿人次,环比增长20.69%,为2019年同期的105.72%。

图7 36个中心城市轨道交通客运量累计值及累计同比(亿人次、%)

资料来源:Wind,联合资信整理

三、债券市场分析

1.债券发行情况

2021年二季度,高速公路和港口行业债券发行只数和数量环比均有所下降,轨道交通债券发行情况环比保持稳定,机场企业发行只数和发行规模环比有所增长。交通基础设施行业债券发行主体仍以高级别为主,债券品种中短期融资券发行规模占比最大。

2021年二季度,高速公路、轨道交通、机场和港口行业共发行债券176只,发行只数环比下降7.85%。其中高速公路企业发行数量和发行规模最大;轨道交通债券发行情况环比保持稳定;机场企业的债券发行只数和发行规模环比均有所增长,首都机场集团有限公司和上海机场(行情600009,诊股)(集团)有限公司发行规模增长。2021年二季度,交通基础设施行业发行债券规模合计为2021.80亿元,环比下降4.39%。

表1 2021年二季度交通基础设施行业债券发行数量及金额

资料来源:数据来源于Wind债券数据库,选自申万行业-SW交通运输、Wind运输行业、证监会行业-CSRC交通运输行业,剔除公交、物流、航空、航运、道路运输、铁路和城市基础设施企业,数据由联合资信整理

注:上表中发行债券类型不含可转债、可交债、资产支持证券和资产支持票据,不含无主体级及主体级别低于AA级别债券

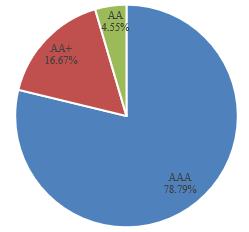

从发行主体信用等级分布来看,2021年二季度共有66家债券发行主体,其中AAA级别的主体52家(占78.79%),AA+级别的主体11家(占16.67%),AA级别的主体3家(占4.55%)。从发行规模来看,AAA级别发行规模占交通基础设施行业总发行规模的比重为89.93%,占比环比增加0.77个百分点。整体看,交通基础设施行业债券发行主体仍以高级别发行人为主。

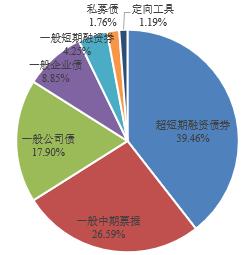

从债券品种来看,2021年二季度共发行超短期融资债券76只、一般短期融资券8只、定向债务融资工具5只、一般中期票据46只、一般公司债25只、私募债5只和一般企业债11只。从债券发行规模来看,2021年二季度发行规模占比较大的分别为超短期融资债券、一般中期票据和一般公司债,占比分别为39.46%、26.59%和17.90%。

图8 交通基础设施行业发债主体级别分布 图9 交通基础设施行业各类债券发行规模占比

资料来源:Wind,联合资信整理 资料来源:Wind,联合资信整理

从发行方式上看,2021年二季度交通基础设施行业公募债券发行规模为1962.30亿元,占比为97.06%,环比下降0.73个百分点;2021年二季度公募债券发行只数环比下降9.29%,主要系AAA级别主体发行公募债券只数减少所致。

2.发行利率及利差分析

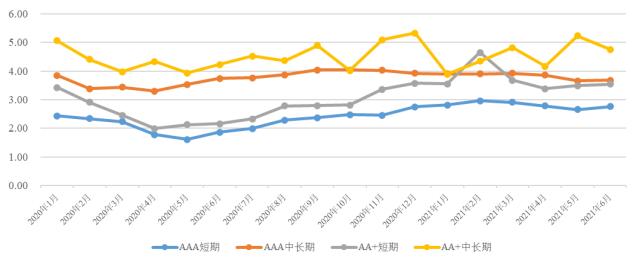

受流动性趋紧态势影响,2021二季度,各级别、各期限交通基础设施行业债券的发行利率整体较上年同期上升较大,但环比有所下降;交通基础设施行业中、短期债券平均发行利差整体较上季度有所收窄。

发行利率方面,2021年二季度,央行继续实施稳健的货币政策,综合运用多种货币政策工具,通过公开市场操作、中期借贷便利(MLF)、定向中期借贷便利(TMLF)、常备借贷便利(SLF)以及央行票据互换等工具,合理安排工具搭配和操作节奏,维持市场流动性的合理充裕。随着海内外疫苗接种的持续推进,国内经济保持稳定恢复,内生动力加强,央行货币政策松紧适度。在宽松适度的货币政策背景下,2021年二季度新发行债券利率区间整体较2021年一季度新发行债券利率区间有所下降。2020年上半年,受新型冠状肺炎疫情影响,交通基础设施行业债券发行利率均处于较低水平。由于疫情整体趋于稳定,经济复苏较为明显,资金面整体延续着2020年下半年以来的趋紧态势,各级别、各期限交通基础设施行业债券的平均发行利率整体较上年同期上升幅度较大。

图11 交通基础设施行业平均发行利率图(单位:%)

资料来源:Wind,联合资信整理

从2021年上半年新发行债券数量来看,企业主体级别为AAA的债券291只,发行利率区间为2.23%~5.30%;企业主体级别为AA+的债券65只,发行利率区间为2.69%~6.50%;企业主体级别为AA的债券11只,发行利率区间为3.60%~5.50%。

发行利差方面,2021年二季度,交通基础设施行业中、短期债券平均发行利差整体较上季度有所收窄,市场仍在倾向于选择高信用资质企业。

表2-1 高速公路行业发行利率区间和利差比较情况

注:1.3年期AA+发行主体仅为山西省交通开发投资集团有限公司;2.2020年二季度,5年期AA+发行主体仅为湖州市交通投资集团有限公司

资料来源:Wind,联合资信整理

表2-2 轨道交通行业发行利率区间和利差比较情况

注:3年期和5年期AA+发行主体仅为长春市轨道交通集团有限公司

资料来源:Wind,联合资信整理

表2-3 港口行业发行利率区间和利差比较情况

资料来源:Wind,联合资信整理

四、存续及到期债券情况

存续债券情况

截至2021年二季度末,交通基础设施行业存续债主体以高速公路行业为主,存续债券中一般中期票据存续债券规模最大。

截至2021年二季度末,交通基础设施行业存续债券共1055只,存续发债主体134家,存续债券规模合计为13122.10亿元。分行业来看,高速公路行业存续债券规模最大(占52.80%),其次为轨道交通行业(占26.82%)和港口行业(占16.63%)。从债券品种来看,一般中期票据存续规模最大(占47.09%),其次为一般公司债(占15.82%)、一般企业债(占14.04%)和超短期融资债券(占13.20%)。

2.2021年三季度到期债券情况

2021年三季度,面临到期[footnoteRef:1][footnoteRef:1]的债券规模较上年同期略有增长,高速公路行业仍为债务到期规模最大的行业,机场行业到期规模较上年同期增幅大,到期债券主体级别以AAA为主。 [1: 含到期、行权和分期还款,下同]

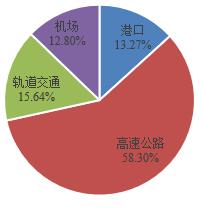

债券到期情况方面,2021年三季度高速公路等行业将有156只债券到期,到期总金额为1609.94亿元,其中高速公路行业到期规模占比(占58.30%)最大,轨道交通、机场和港口到期规模相当。2021年三季度交通基础设施行业债券到期规模较上年同期增长3.92%,其中,机场行业债券到期规模较上年同期大幅增长984.21%,主要由上海国际机场股份有限公司、上海机场(集团)有限公司、首都机场集团有限公司和深圳市(集团)有限公司等公司到期债券构成。

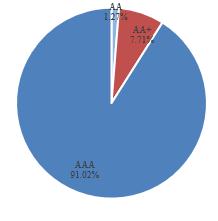

债券到期级别分布方面,企业主体级别为AAA的债券到期金额占91.02%,企业主体级别为AA+的债券到期金额占7.71%,企业主体级别为AA的债券到期金额占1.27%。到期债券的发行主体共63家,较上年同期债券到期主体增加12家。

图12 债券到期规模行业分布 图13 债券到期规模级别分布

资料来源:Wind,联合资信整理 资料来源:Wind,联合资信整理

3.短期偿债能力

2021年三季度到期的交通基础设施行业主体总体偿债能力较上年末有所下降,机场行业各项短期偿债指标下降明显。

从流动比率、速动比率和现金短期债务比短期偿债能力指标来看,除轨道交通现金短期债务比相对平稳外,2020年末交通基础设施行业短期偿债指标均较上年末有所下降。截至2020年末,机场行业各项短期偿债能力指标较上年末下降明显,主要系2020年疫情影响所致。港口行业现金短期债务比远低于交通基础设施行业平均水平。考虑到疫情对以客运业务为主的机场企业经营及偿债能力产生一定压力,需关注短期债务比重高的企业的债券兑付情况。

表3 2021年第三季度到期及行权交通基础设施行业短期偿债能力情况

注:现金短期债务比计算过程中剔除上海国际机场股份有限公司、上海机场(集团)有限公司、深圳市机场(集团)有限公司和厦门轨道交通集团有限公司等因短期债务过小影响平均行业指标的主体

资料来源:Wind,联合资信整理

五、信用评级变动情况

2021年二季度,交通基础设施行业主体级别稳定,无主体级别向上/下迁移的主体。

六、行业展望

随着疫情得到控制、疫苗接种范围的扩大,经济有望继续稳健增长,预计三季度国内交通运输需求将进一步提升,但境外疫情的蔓延对国际航线的不利影响仍将持续,同时国内局部性疫情对客运流量形成冲击。

2021年二季度,公路客运量环比略有增长,但较疫情前同期水平大幅下降;由于2月份物流停运影响,公路货运量环比有所增长,基本恢复至疫情前同期水平。港口吞吐量延续良好态势,超过一季度及疫情前水平。我国机场旅客吞吐量和货邮吞吐量环比均为增长,其中机场旅客吞吐量恢复至疫情前同期的89.60%、货邮吞吐量超过疫情前同期水平。由于疫情缓解及轨道交通运营里程的增加,中心城市轨道交通客运量环比有所增长,且恢复至疫情前同期的105.27%。

在国内疫情从爆发到稳定以及经济稳定修复的大背景下,2021年上半年,我国国内生产总值53.22万亿元,不变价累计同比增长12.70%,两年平均增长5.31%,较一季度加快0.31个百分点,低于2019年上半年水平。2021年上半年,全国规模以上工业增加值同比增长15.90%,两年平均增长6.95%,较一季度加快0.16个百分点,高于疫情前同期水平,服务业与疫情前水平仍有一定差距但交通运输、仓储和邮政以及房地产两个行业恢复至疫情前水平。未来随着疫苗接种范围的扩大,疫情对经济的影响将进一步减弱,经济有望继续稳健增长,国内交通运输需求将进一步提升,但境外疫情的蔓延对国际航线的不利影响仍将持续,同时国内局部性疫情对客运流量形成冲击。

得益于政策的支持,交通基础设施建设有望加快推进。

《交通强国建设纲要》中明确了建设交通强国战略,我国交通基础施建设空间大,仍将是未来政策持续支持重点方向。同时,“新基建”是交通基础设施行业迈向高质量发展的一个重要风口,是加快交通强国建设的强力引擎。在政策的大力推动下,交通基础设施行业基础设施建设有望加快推进。(杨婷 赵晓敏 黄静轩 王昀千)

相关文章

猜你喜欢

今日头条

图文推荐