中美利差收窄不影响货币政策独立性

来源:经济日报 2022-04-16 09:23:54

随着全球经济金融形势变化,中美利差收窄甚至倒挂对我国货币政策制定、人民币汇率变动以及跨境资本流动的影响已大为减弱,不会影响我国货币政策独立性。预计未来中美利差倒挂现象及其影响将逐渐缓解。

近期,中美利差大幅收窄甚至倒挂引发市场广泛关注。随着全球经济金融形势变化,中美利差收窄甚至倒挂对我国货币政策制定、人民币汇率变动以及跨境资本流动的影响已大为减弱,不会影响我国货币政策独立性。

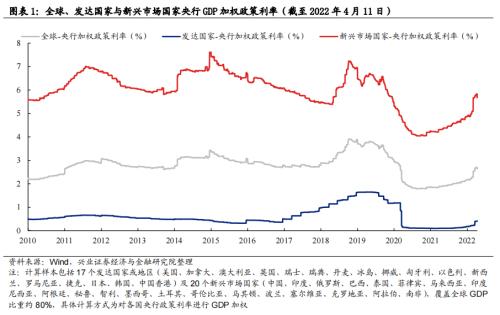

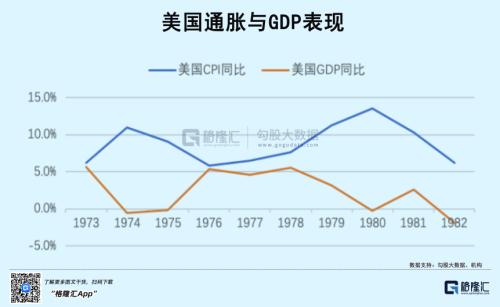

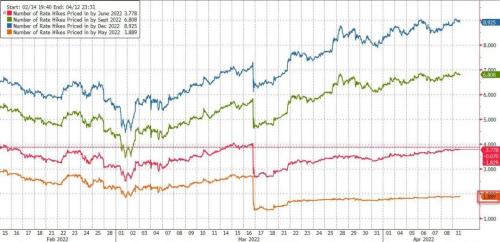

债券收益率主要受几方面因素影响,包括货币政策走势、经济复苏态势、通胀预期、期限风险溢价等。中美利差收窄或倒挂,表面上看是由于美联储加息进程提速、即将启动缩表,使得美债长端收益率快速走高,背后则是中美货币政策和通胀走势的差异。当前美国通胀持续走高,3月CPI同比增速达到8.5%,为近40年最高,美联储货币政策主要目标是控通胀。而中国通胀率与其相比较低,国内货币政策主要聚焦于促增长,中美货币政策走势分化,一定程度上导致利差收窄甚至倒挂。

目前来看,中美利差持续收窄并未对人民币汇率和跨境资本流动带来较大影响,风险和担忧被夸大。当前,人民币汇率走势依然稳定,回调幅度有限;同时,跨境资本流动形势保持稳定,3月贸易顺差和直接投资项下实际使用外资金额合计较2月增幅较大,明显超过证券投资项下短期资金净流出规模,整体跨境资本流入回升。

从过去经验看,中美利差收窄或倒挂并不一定会导致资本外流和人民币贬值。自2015年“8·11汇改”以来,中美利差与人民币汇率走势相关性已经较低,利差并不是影响人民币汇率的核心因素。从跨境资本流动的角度看,经济增长预期、资产安全性等因素也会影响人民币汇率。目前,在高波动的国际环境下,人民币资产兼具安全性、收益性和流动性,逐渐展现出避险货币属性,成为对冲全球金融市场波动的重要资产投资选择,即使利差收窄也不会从根本上逆转人民币资产的避险和投资属性。

需明确的是,即便中美利差收窄会在一定程度上影响我国在资本市场的吸引力,但起决定性作用的还是经济基本面、资本市场长期吸引力以及制度建设等因素。当前,我国外部均衡未出现明显变化,货币政策制定的外部掣肘不大。货币政策制定仍然坚持以我为主,更加聚焦在推动国内经济复苏、结构转型、产业链供应链顺畅运转和就业增长上。加之,我国通胀率相对较低,实际利率仍然远高于美国,在短期波动后国际资本仍将继续增配人民币资产。考虑到中美利差变化与经济相对复苏态势相关,我国拥有较大规模的外汇储备,外币债务占比远低于国际风险警戒线,跨境资本流动宏观审慎政策框架和国内金融安全网络建设不断完善,金融体系发展较为稳健,抵御和化解外部风险能力较强,预计未来中美利差倒挂现象及其影响将逐渐缓解。

(作者系中国银行(行情601988,诊股)研究院高级研究员)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐