粤开策略:市场短期将维持横盘震荡 提前布局红五月

来源:金融界网 2021-04-25 20:22:49

基金一季报回顾

(一)基金整体:规模增加,仓位回落

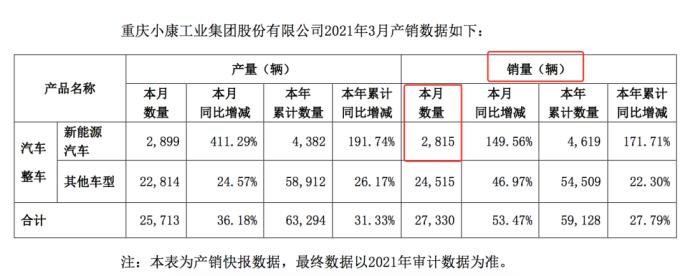

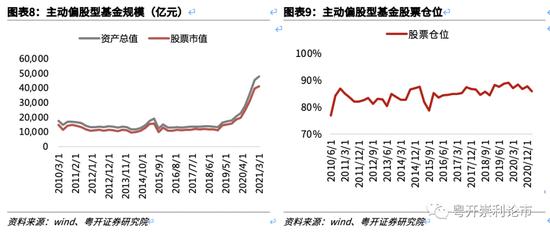

2021年一季度,公募基金规模与持股规模增加,股票配置仓位小幅回落。我们统计截至2021年4月25日已披露一季报的基金中,主动偏股类基金(根据wind分类统计,包括开放式普通股票型基金、开放式混合偏股型基金、封闭式普通股票型基金、封闭式混合偏股型基金)的基金规模,一季度主动偏股类基金持股市值、资产规模继续提升,基金资产总规模上升5.89%至48045.34亿元,持股总市值上升3.71%至41281.98亿元。股票配置仓位则小幅回落,股票配置比例环比回落1.81%,降至85.92%。

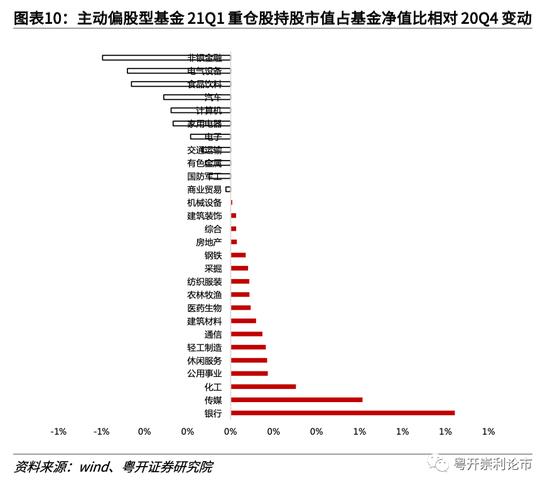

(二)行业配置:增配银行与景气周期

仓位方面,21Q1银行、传媒、化工仓位的提升居前,电气设备、非银金融仓位回落居前。一季度,随着疫苗的研发推广,全球经济复苏的预期持续强化,顺周期板块景气持续改善,银行、化工、建材等顺周期行业获得增持;叠加一季度全球流动性收紧担忧强化,处于估值高位的核心资产与风险偏好驱动的科技板块普遍震荡下行,因而电气设备、计算机、家用电器等行业遭明显减仓。

(三)个股配置

21Q1基金前20大重仓股相比20Q4,智飞生物(行情300122,诊股)、长春高新(行情000661,诊股)、兴业银行(行情601166,诊股)、伊利股份(行情600887,诊股)为新进入个股;立讯精密(行情002475,诊股)、东方财富(行情300059,诊股)、洋河股份(行情002304,诊股)、亿纬锂能(行情300014,诊股)退出。其中贵州茅台(行情600519,诊股)、五粮液(行情000858,诊股)和腾讯控股市值占比位列前三。

大势研判:提前布局红五月,注重三大配置方向

本周的市场聚焦在景气以及顺周期板块,报团股有所反弹,持续性仍有待观察。下周为劳动节长假节前最后一个交易周,我们认为市场短期将维持横盘震荡,投资注重结构性机会。

由于当前市场对通胀以及利率已经充分预期,主要不确定性在于景气和盈利。利率方面可以适当关注4月美联储利率决议;业绩方面,近期关注即将公布的3月工业企业利润数据,以及4月PMI数据,经济仍处于复苏阶段,预计未来两个季度ROE仍具备强劲向上动能,且从基金一季报来看,主要增配银行、传媒、化工等行业,配置亦以景气度为主线。

配置方向上:

一、继续抓住经济复苏+业绩弹性主线,寻找业绩有望超预期的低估品种,如景气向上的半导体、新能源汽车、中上游顺周期、地产后周期等。

二、继续关注政策利好的智能制造、海南、碳中和、数字货币、一带一路等主题投资机会。

三、5-6月即将进入业绩真空期,关注主题投资机会:如黄金周消费主题投资机会,包括文旅、休闲服务、旅游酒店、交运等;以及下半年重大体育赛事带来的体育板块主题投资机会。

风险提示:政策推进不及预期、经济超预期下行、外围环境超预期走弱

一、本周市场情况

(一)本周市场表现

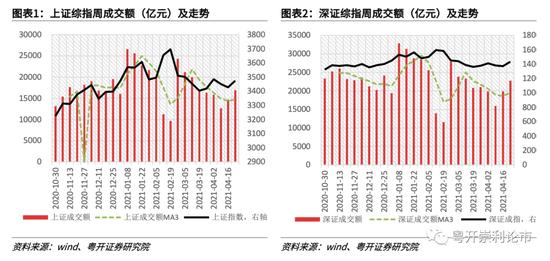

本周(2021/4/19-2021/4/23)三大指数均收涨,市场情绪有所恢复。上证指数、深证成指、创业板指分别上涨1.39%、4.60%、7.58%,其中创业板表现相对较好。成交方面,本周两市成交3.97万亿元,较上一周放量0.52万亿元。

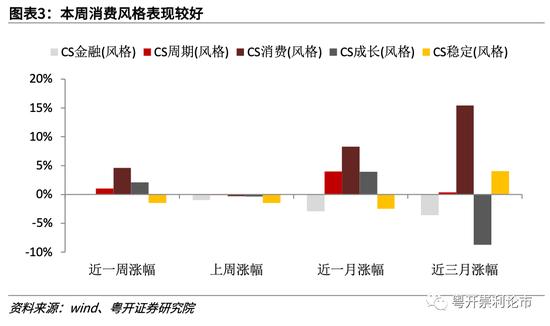

本周消费、成长、周期风格指数有所上涨。消费风格本周上涨4.6%,成长风格本周上涨2.1%,周期风格本周上涨1.0%。本周金融风格指数基本持平,稳定风格回调1.5%。

(二)本周行业表现

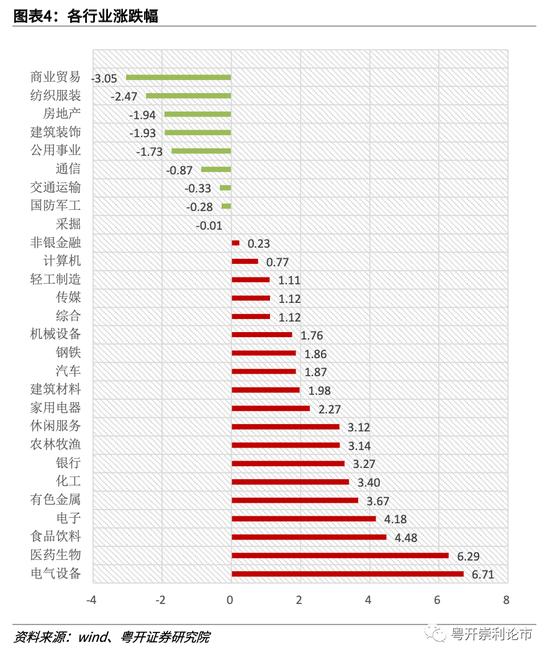

行业方面,本周申万一级行业中,电气设备(+6.71%)、医药生物(+6.29%)、食品饮料(+4.48%)领涨,商业贸易(-3.05%)、纺织服装(-2.47%)、房地产(-1.94%)回调居前。

(三)本周行业估值

本周行业估值方面,从当前PE(TTM)在历史十年的分位数来看,食品饮料(98.31%)、家用电器(96.05%)、休闲服务(93.67%)排名前三;建筑装饰(3.08%)、非银金融(7.36%)、农林牧渔(7.73%)的PE(TTM)分位点排名后三。

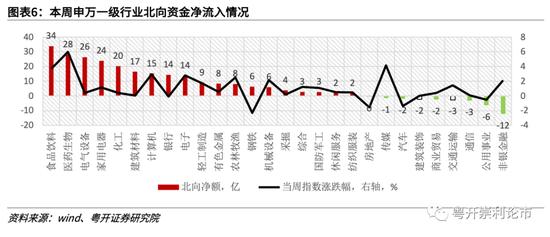

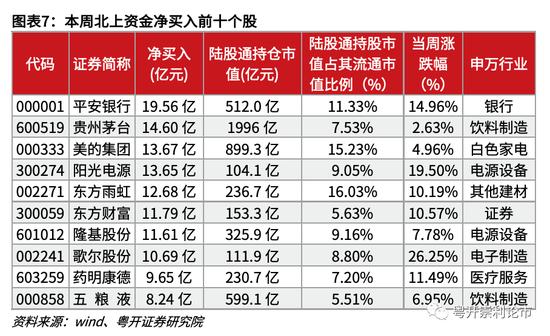

(四)北上资金动向

北上资金本周累计净流入67.92亿元延续上涨,相比上周净流入121.94亿元有所回落。行业来看,本周北上资金主要流入食品饮料、医药生物、电气设备板块,主要流出非银金融、公用事业、通信板块。个股来看,本周北上资金净买入居前的个股包括平安银行(行情000001,诊股)、贵州茅台、美的集团(行情000333,诊股)等。

二、基金一季报回顾

(一)基金整体:规模增加,仓位回落

2021年一季度,公募基金规模与持股规模增加,股票配置仓位小幅回落。我们统计截至2021年4月25日已披露一季报的基金中,主动偏股类基金(根据wind分类统计,包括开放式普通股票型基金、开放式混合偏股型基金、封闭式普通股票型基金、封闭式混合偏股型基金)的基金规模,一季度主动偏股类基金持股市值、资产规模继续提升,基金资产总规模上升5.89%至48045.34亿元,持股总市值上升3.71%至41281.98亿元。股票配置仓位则小幅回落,股票配置比例环比回落1.81%,降至85.92%。

(二)行业配置:增配银行与景气周期

仓位方面,21Q1银行、传媒、化工仓位的提升居前,电气设备、非银金融仓位回落居前。一季度,随着疫苗的研发推广,全球经济复苏的预期持续强化,顺周期板块景气持续改善,银行、化工、建材等顺周期行业获得增持;叠加一季度全球流动性收紧担忧强化,处于估值高位的核心资产与风险偏好驱动的科技板块普遍震荡下行,因而电气设备、计算机、家用电器等行业遭明显减仓。

(三)个股配置

21Q1基金前20大重仓股相比20Q4,智飞生物、长春高新、兴业银行、伊利股份为新进入个股;立讯精密、东方财富、洋河股份、亿纬锂能退出。其中贵州茅台、五粮液和腾讯控股市值占比位列前三。

三、近期重要事件

四、大势研判

本周的市场聚焦在景气以及顺周期板块,报团股有所反弹,持续性仍有待观察。下周为劳动节长假节前最后一个交易周,我们认为短期可关注市场量能情况,投资注重结构性机会,提前布局红五月。

由于当前市场对通胀以及利率已经充分预期,主要不确定性在于景气和盈利。利率方面可以适当关注4月美联储利率决议;业绩方面,近期关注即将公布的3月工业企业利润数据,以及4月PMI数据,经济仍处于复苏阶段,预计未来两个季度ROE仍具备强劲向上动能,且从基金一季报来看,主要增配银行、传媒、化工等行业,配置亦以景气度为主线。

配置上,主要关注三个方向:

一、继续抓住经济复苏+业绩弹性主线,寻找业绩有望超预期的低估品种,如景气向上的半导体、新能源汽车、中上游顺周期、地产后周期等。

在经济持续复苏的背景下,上游大宗商品价格持续上行,相关股价已率先有所表现,后续在需求提振、供需偏紧的驱动下,上游的需求将向中游的设备需求等传导。根据我们的统计,当前中上游顺周期行业受益于量价齐升,中下游新能源汽车、光伏、TMT等行业维持高景气度,叠加国家、行业重磅政策“十四五”规划即将出台,关注政策红利+景气度上行将带来相关板块的黄金投资机会。

二、继续关注政策利好的智能制造、海南、碳中和、数字货币、一带一路等投资机会。

其中煤炭行业短期来看,在碳达峰之前,新能源短期内无法解决相关问题,为煤炭发展提供了客观条件;长期来看,2050年之前还有30年时间,煤炭领域有可能取得颠覆性的技术突破,碳移除与碳交易的发展也有可能为煤炭行业赢得更大发展空间。碳中和背景下,煤炭行业的发展在于先进技术的突破和多元化转型。为了应对碳中和政策,龙头企业积极参与新能源等转型,主要方向有三个:(1)股权投资或自主经营光伏、风电等产业链的业务;(2)大力发展高端煤化工项目;(3)进军氢能源、储能等领域。

煤炭行业在实现碳中和、碳达峰过程中,还有以下问题需要迫切解决:

(1)供给整体收缩造成供需错配。煤炭作为传统能源,仍面临供给整体持续收缩的格局,从主要的上市公司也可以看出,资本开支较为谨慎,一般煤矿开采40-50年,政策引导下会导致其不愿意投资。而短中期需求依然保持正增长,供需错配可能是“十四五”期间经常发生的事情,阶段性和区域性供需矛盾可能会经常发生。

(2)行业格局方面,碳排放越来越严的条件下,资源禀赋差、成本高等产能会加速退出,“碳中和”会推动行业新一轮供给侧结构性改革。

三、5-6月即将进入业绩真空期,关注主题投资机会:如黄金周消费主题投资机会,包括文旅、休闲服务、旅游酒店、交运等;以及下半年重大体育赛事带来的体育板块主题投资机会。

伴随着“五一”黄金周临近,本周节前效应显现,市场情绪持续低迷。“五一”黄金周在即,据携程数据,5月1-5日,国内进出港航班搜索量同比提升超五倍。据中国旅游研究院预测,2021年上半年国内旅游人数17.22亿人次,同比增85%;国内旅游收入1.28万亿元,同比增102%。随着国内新冠疫苗接种逐步铺开,旅游市场复苏有望加快,产业链龙头望受益。