招行与平安,谁是未来的“零售之王”?

来源:苏宁金融研究院 2021-03-25 17:24:58

在上市银行中,招行与平安(本文指平安银行(行情000001,诊股))备受投资者青睐。二者定位相近,一家是老牌零售银行,底蕴丰厚,不断创新突围;一家是零售转型新秀,借力集团资源,短短数年快速赶超。

近日,两家银行的年报相继披露完毕,同是银行业数字化、生态化转型的标杆,不妨看看这两个“优等生”的发力方向。

资本市场视角:哪个更值得拥有?

不少银行投资者纠结,如果只选一个,招行和平安哪个更值得拥有。这个问题见仁见智,但做选择之前,财务比较是必不可少的一步。

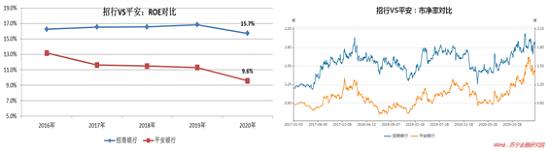

用PB-ROE指标来衡量,招行的ROE(净资产收益率)显著优于平安,市场也给予其更高的市净率水平。以2020年为例,招行加权ROE为15.7%,平安为9.6%,落后6.1个百分点。传导至估值层面,过去四年中,招行市净率平均高出56%。

招行与平安均以零售业务为主,ROE为何有这么大差距呢?

以2020年数据来看,平安与招行的净息差分别为2.53%、2.49%,成本收入比分别为29.11%、33.3%,非息收入占比也相差不大。单看这些指标,平安略占优势,真正拖累ROE水平的,是信用减值损失,平安银行的信用成本远高于招行。

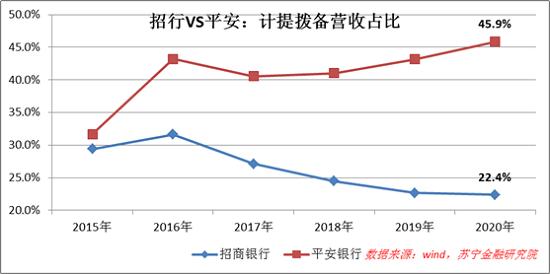

2020年,平安银行计提减值拨备704亿元,营收占比为45.86%;同期招行计提拨备650亿元,营收占比仅为22.37%。从下图可知,自2016年以来,平安银行的计提拨备占比显著高于招行。

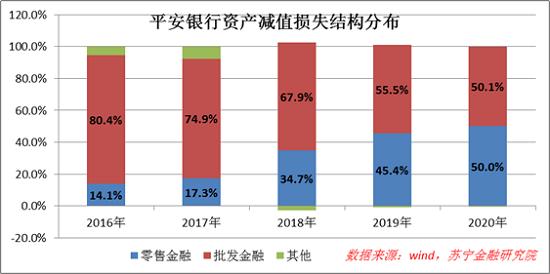

从平安银行的拨备来源看,自2016年以来,零售板块的贡献从14.1%一路攀升至50%,已经与对公板块平分秋色。就这个拨备结构来看,不同的人可能有不同的解读:

在乐观者看来,大额拨备计提不断夯实资产质量,一旦不良消化完毕,必会带来ROE的快速反弹,投资弹性会更好;

悲观者则认为,零售板块持续攀升的拨备总额,是其产品定位更倾向于中高风险客群的必然结果,只要业务定位不变,信用成本可能一直处于高位,持续压制其ROE水平。

两种看法各有其道理,但涉及对未来的预测,并不存在精确的答案,只能靠投资者自行做判断。好在这是优中选优,无论怎么选,都还不错。

零售转型视角:差距还有多少?

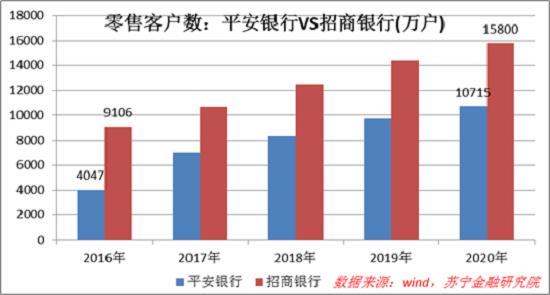

这些年,招行一直作为零售银行领先者不断开拓边界,而平安则作为追赶者一路追赶。整体来看,平安银行在零售客户数、零售贷款上追赶迅速,在财富管理业务上仍有较大差距。

以客户数为例,2016-2020年,平安银行零售客户数从4047万增至10715万,增幅165%,同期招行从9106万户增至1.58亿户,增幅74%。考虑到中国平安(行情601318,诊股)集团2.18亿个人客户(持有平安集团旗下核心金融公司有效金融产品的个人客户)和5.98亿互联网用户(平安集团旗下互联网服务平台的注册用户)的庞大资源,平安银行的用户规模增长还大有空间。

与客户数一同快速增长的还有零售贷款规模。2020年末,平安银行零售贷款余额1.6万亿元,招行为2.64万亿元;若刨掉住房按揭贷款,平安银行为1.37万亿元,招行为1.38万亿元,已相差无几。

二者真正的差距,在财富管理条线。

先看个人存款。2020年末,招行个人存款余额2.03万亿元,平均吸储成本为1.22%;平安银行个人存款余额6847亿元,平均吸储成本为2.42%。

再看管理零售客户总资产。2020年末,招行管理零售客户资产8.94万亿元,平安银行为2.62万亿元。

无论是存款规模、吸储成本,还是管理用户总资产,招行都遥遥领先,差距远超二者客户数量的差距,原因就在于客户结构不同。财富分布是典型的二八结构,少数人占有大多数财富,在财富管理条线,客户结构远比客户数量要重要。

从结构上看,招行月日均总资产50万及以上的零售客户310万户,贡献了82%的零售客户总资产;同期平安银行可比口径的财富用户数为93.4万户,不足招行的三分之一。

谁占领中高端用户,谁就能享受财富业务大发展的风口红利。2020年,招行实现代理手续费及佣金收入258.40亿元,同期平安银行为94.26亿元。

财富管理,“零售之王”的竞争主线

就零售追赶而言,平安银行在零售客户规模和零售贷款上追赶迅速,且有望在核心产品上实现赶超;但在财富管理条线,二者的差距依旧很大,财富管理对标中高端用户,依赖综合服务能力,需要时间积淀,追赶非朝夕之功。正因为此,二者在财富管理条线的竞争,大概率会成为未来五年“零售之王”争夺战的主线。

在2020年财报中,招商银行(行情600036,诊股)对财富管理业务寄予厚望,明确提出将聚焦财富管理、金融科技、风险管理三个核心能力,建设抓好战略执行落地,强调在“十四五”期间重点打造大财富管理价值循环链。

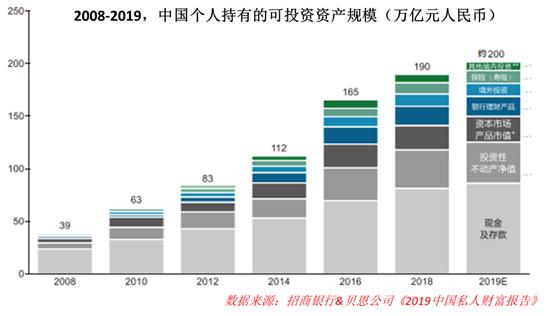

优秀的发展战略,总是与行业大环境高度契合。当前,国内居民财富市场正迎来深刻的结构性变化:整体财富结构层面,从投资性房产向金融资产转移;金融资产层面,从债权性投资向股权投资转移。

财富结构变化是缓慢的过程,但总规模足够大,中间会带来非常大的机遇。据招行与贝恩发布的私人财富报告,2018年末我国居民可投资资产(扣除自住性房产、耐用消费品、非私募渠道持有的公司股权等资产)总额达190万亿元。从结构上看,现金及储蓄存款约80万亿元,投资性不动产近40万亿元。仅就这120万亿元而言,一个百分点的变动就对应1.2万亿元的规模,空间可想而知。

在大财富管理业务上,招行已有扎实的基础。2020年末,招行理财投资客户数1089万户,报告期内理财投资销售额12.73万亿元,财富管理手续费及佣金收入285亿元。未来,招行致力于做全市场的产品采购专家和资产配置专家:产品端搭建开放平台,吸引同业产品入驻;销售端发力顾问式财富管理和全权委托,加速从卖方服务向买方服务转型。

就平安银行而言,虽然没有像招行一样旗帜鲜明地以财富管理为战略主线,却也高度重视财富私行业务的打造。

平安银行强调全力发展“基础零售、私行财富、消费金融”3 大业务模块,在私行财富板块,致力于打造“中国最智能、国际领先的私人银行”,通过整合集团内外部资源,持续构建顶级私行经营生态,重点发力超高净值用户。

2020年末,平安银行财富客户93.42万户,同比增长19.9%,私行达标(近三月任意一月的日均资产超过600万元)客户5.73万户,同比增长30.8%,私行客户AUM余额1.13万亿元,占全部零售客户AUM的43%。规模上与招行仍有明显差距,但放眼五到十年的时间,鹿死谁手尚无定局。

作为银行业转型的标杆,招行与平安资源禀赋不同,在业务发展上各有特色和潜力。哪个更好见仁见智,对银行投资者而言,真正重要的并非高下判断,而是通过持续比较来保持对优秀企业的关注。对优秀企业认识越深刻,越不容易被二流三流的投资标的诱惑,在投资的道路上才能越走越远。