谁是本轮美债抛售潮主推手?大摩:“真凶”可能是日本

来源:财联社 2021-03-24 16:29:10

财联社(上海,编辑 周玲)讯,今年以来美债抛售潮加剧,引起全球金融市场动荡不安与恐慌,10年期美债收益率一度飙升至1.75%上方,澳大利亚最大养老基金甚至认为抛售潮会将收益率推升至3%以上。摩根士丹利(Morgan Stanley)通过研究美债抛售时段,分析认为此轮美债抛售潮的主要“推手”或来自日本。

由于交易时段差异,西半球市场与东半球市场往往互为镜像关系,这在股市中比较常见——某一板块走势往往从一个市场传导到另一个市场。

然而,一个更有趣的现象近期被大摩首席利率策略师Matthew Hornbach发现,那就是——美国国债期货价格的下跌走势主要集中在东京交易时段,然后这种跌势再从日本延续到其他市场。

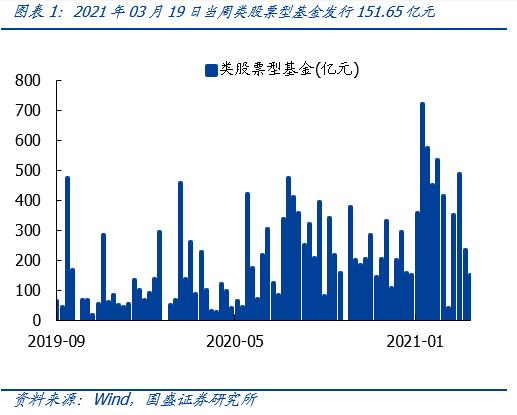

下图显示:在3月第一周短暂停歇后,东京市场的抛售在FOMC会议之前急剧加速,并在会后持续抛售。

大摩分析师指出,美债期货的最初抛售似乎每次都起源于日本,然后会对世界其他地区产生多米诺骨牌效应。“日本交易时段的抛售引发了欧洲交易时段的抛售延续,尽管后者的规模远小于日本交易时段。”

据大摩统计,自今年初以来,美债期货累计85%的下跌发生在隔夜时段(即东京交易时段),这意味着日本几乎单枪匹马地主导了今年美债收益率的暴跌!

或许是好事?

为什么这个现象的发现很重要?因为如果大摩推测是正确的,即美债抛售确实起源于东京,那么这对美债多头来说或许是好事。

为什么呢?Hornbach进一步分析称:“我们有充分理由相信,日本的抛售不会持续到4月,因为日本财政年度将在3月31日结束。”届时非日元债券持有量的清算应该停止。

但是,日本为什么首先会抛售非日元债券呢?

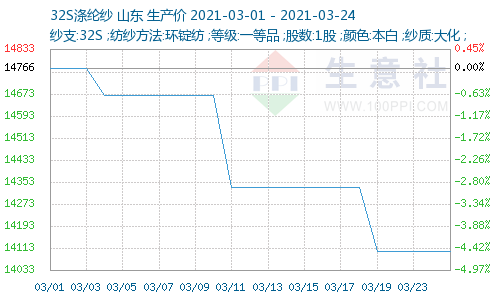

摩根士丹利称,日本商业银行持有大量股票,日经225指数出现了几十年来最好的财年表现。换句话说,对商业银行来说,持有债券的收入并不是保证该年收益率的必要条件。因此,本轮美债抛售可以看做是3月31日财年结束前的“养老金投资组合的再平衡”,只不过这次调仓的主角是商业银行。

此外,Hornbach补充称,在资产组合中减少非日元债券持有规模,可以避免美债收益率上升(即价格下跌)的持续风险,从而使他们债券投资组合在财政年度最后一季免于遭受资本损失。

日本主导的抛售潮势力很快会减退,大摩指出,新的财年日本企业会设定新的收入目标,除非日本银行对日经225指数持续上涨抱有信心,否则美债仍将非常有吸引力。

最后,美联储为缩减资产购买和加息设定了更高的门槛,这大大增强了美债收益率下行(即价格走高)的预期。