太保寿多增876%,银保渠道上演绝地反击?!解码五大寿险公司中期业绩

来源:险企高参 2022-09-03 09:23:47

“银保渠道在沉寂了多年,缘何卷土重来?”

近日,五大险企2022年上半年成绩单悉数出炉。

财报数据显示,中国人保(行情601319,诊股)、中国人寿(行情601628,诊股)、中国平安(行情601318,诊股)、中国太保(行情601601,诊股)、新华保险(行情601336,诊股)共计实现归母净利润1220.27亿元,同比下降15.09%。仅中国人保和中国平安实现归母净利润的正增长。

业绩下滑的险企多为以寿险业务为主的公司,中国人寿、中国太保、新华保险三家则均出现了超20%的业绩降幅。其中,新华保险净利润50.8%的降幅,在5家险企中下降幅度最大。

当前,寿险转型还在继续。寿险业改革已取得初步成效,但仍面临挑战。新业务价值急剧下降,代理人数量锐减。打造优质队伍仍需要时间。在此背景下,银保渠道越发成为各家寿险公司的一大发力点。

净利润“四降一升”,

受投资收益低拖累

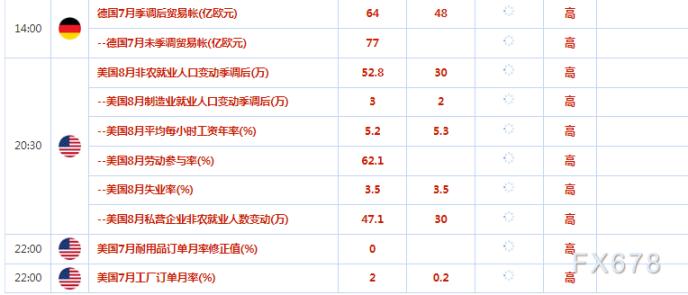

从上半年保费收入来看,中国人寿寿险公司累计实现原保费收入4399.69亿元,同比微降0.53%;中国平安寿险及健康险业务实现原保险保费收入2822.47亿元,同比下降2.30%;太保寿险和新华保险分别累计实现原保费收入1490.54亿元和1025.86亿元,同比增速分别为5.4%和2.0%。人保寿险累计实现原保费收入720.41亿元,同比增长12.3%,增速居首。

(图注:险企高参根据公开数据制作)

净利方面,2022年上半年,平安寿险及健康险业务实现归属于母公司股东的净利润 337.6亿元,同比增长15.40%;中国人寿实现归母净利润254.16亿元,同比下降38%;太保寿险实现净利润 88.60 亿元,同比下降 31.2%;新华实现归母净利为51.87亿元,同比下降50.8%;人保寿险实现净利润为33.58亿元,同比减少25.1%。

(图注:险企高参根据公开数据制作)

五大险企在回应中均称,净利普降主要是受今年投资市场低迷,投资收益低影响。在下半年,权益市场的发展前景良好,波动幅度相对于上半年收敛。

个险持续“清虚”,

代理人半年累计减少近50万

当前,寿险深化改革,新业务价值也随之急剧下降,代理人数量锐减。

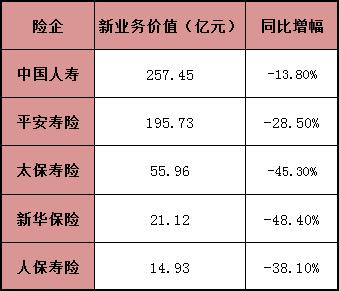

财报数据显示,五大上市险企今年上半年新业务价值均有所下降,其中新华保险新业务价值下滑幅度最为显著,新业务价值为新业务价值21.12亿元,同比下降48.4%。

其余四家,中国人寿新业务价值为 257.45亿元,同比下降13.8%。平安寿险及健康险业务的新业务价值为195.73亿元,同比下降28.5%。太保寿险新业务价值55.96亿元,同比下降45.3%;人保寿险半年新业务价值为14.93亿元,同比下降38.1%。

(图注:险企高参根据公开数据制作)

个险渠道方面,持续清虚队伍转型。代理人数量大幅收缩,半年累计减少近50万人。

具体来看,截至6月底,中国人寿个险销售人力为74.6万人,较去年年末下降6.83%;中国平安个人寿险销售代理人数量51.91万人,较去年年末减少了13.53%;新华个险代理人规模人力为31.8万人,较去年年末下降18.25%;太保寿险月均保险营销员 31.2 万人,较去年年末下降40.57%;人保寿险“大个险”营销员为“大个险”渠道月均有效人力 2.8万人,较去年末下降40.43%。

太保寿险总经理、首席执行官蔡强在业绩发布会上表示,公司从去年开始完全坚决按照银保监会所强调的清除“三虚”方针,认真执行考核,清除虚假人力、虚假保单、虚假架构。

新华保险总裁助理王练文也表示新华保险将按照“提产能、优结构、稳增长”三步走来建设精英代理人队伍。

此外,中国人寿副总裁詹忠认为,从目前来看,行业代理人规模还处于下行通道,但是下滑速度实际在放缓,有逐渐企稳的迹象。

团险渠道,中国人寿实现保费达167.59亿元,同比增长0.4%;太保寿险实现保险业务收入 118.39 亿元,同比增长 13.6%;新华保险实现保费收入18.39亿元,同比增长2%。人保寿险停售团体补充医疗类产品,团体保险渠道原保险保费收入为16.73亿元,同比下降25.3%。

银保渠道成一大发力点,

太保寿增长876.3%

寿险转型渐入深水区。个险渠道过往大进大出、人海战术的模式在当下已无法维系,在此背景下,银保渠道越发成为各家寿险公司的一大发力点,太保寿险表现最为明显,实现保险业务收入 178.28 亿元,同比大幅增长 876.3%。

其余四家,2022年上半年中国人寿保险公司银保渠道总保费达426.09亿元,同比增长23.7%;人保寿险公司银行保险渠道原保险保费收入为 392.80亿元,同比增长41.9%;新华保险实现保费收入311.95亿元,同比增长7.8%;中国平安保险公司银保渠道总保费收入为220.3亿元,同比增长19.90%。

(图注:险企高参根据公开数据制作)

银保渠道在沉寂了多年,缘何卷土重来?

人保集团副总裁肖建友认为,行业重新重视银保渠道主要有两个原因,一是险队伍人力持续下滑和居民财富管理需求结构性转变,创造了银保业务的供给和需求;二是银保渠道价值转型的效果不断释放,规模和价值贡献日益凸显。

面对银保市场具备的巨大发展潜力,头部险企加大发展银保渠道的力度。

中国人保副总裁肖建友在中期业绩发布会上表示,“今年以来,人保寿险抢抓银保市场机遇,策略性加快了价值性银保业务的发展。”

新华保险副总裁、总精算师兼董事会秘书龚兴峰表示,“新华保险一方面要给客户提供最基本的保险保障服务。另外一方面要通过后续跟进再开发,给客户提供全生命周期的、多样化多元化的产品和保障。”

太保寿险总经理、首席执行官蔡强表示,太保寿险愿意和有共同价值观、共同客户理念的银行形成战略合作、资源倾斜、产品倾斜以及服务的对接、系统的对接,形成长期战略合作。并且通过“四高”(高素质、高收入、高举绩和高留存)销售队伍的建设来帮助银行更有效地销售更好的服务。

受益于财富管理,银行作为居民财富管理主要的金融产品代销机构,拥有客户资源多、金融产品丰富等优势,较易实现年金险、养老险的场景化营销。

与此同时,过去银保渠道的产品主要是低价值、快返还、趸交、销售简单的短期年金。自2017年银保监会134号文对年金产品进行了限制,倒逼银保渠道开始转向高价值的终身寿、养老年金等期交产品。

不过也有观点认为,目前银保业务还处在合同代理关系的阶段。未来应向更为深层次的合作方向发展。一位保险业资深从业人士人曾表示,“银行、保险公司面临共同客户的时候,发展战略是不是围绕着客户的利益,这是值得思考的,如果偏移了就会出问题。”

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐