公募十大重仓股曝光!茅台再成No.1,3000亿巨头却遭多方减持,两大领域成掘金重地

来源:券商中国 2022-07-30 15:22:46

二季度主动公募调仓动向大曝光!

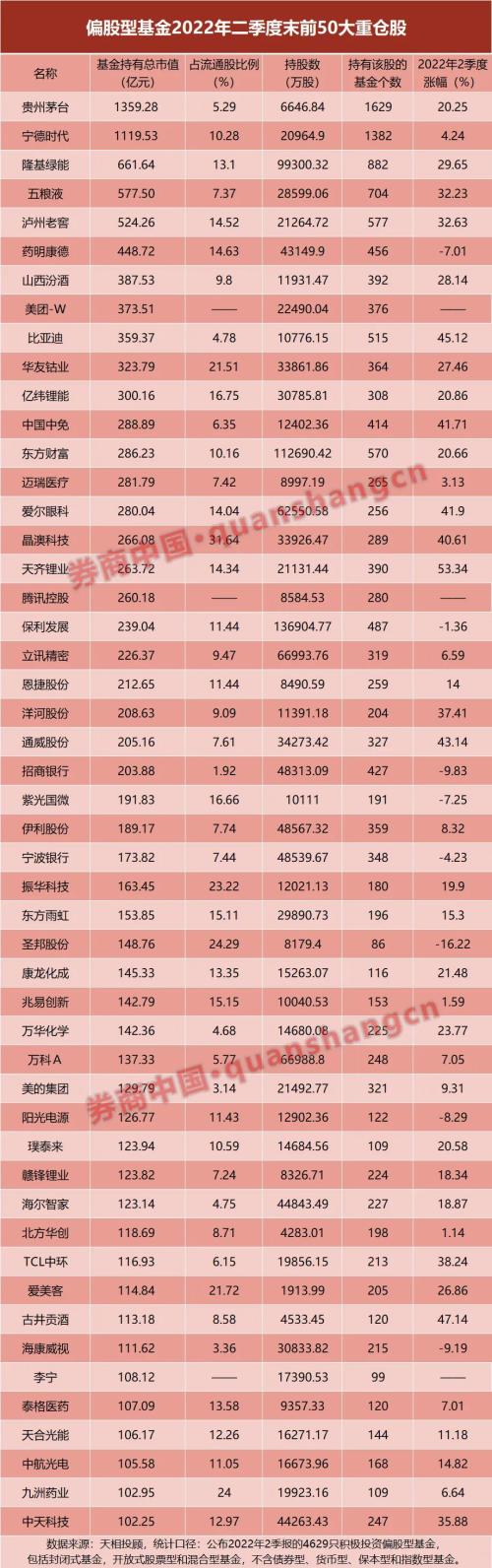

2022年二季度,贵州茅台(行情600519,诊股)超越宁德时代(行情300750,诊股),再度成为公募基金第一大重仓股。偏股型公募基金二季度末前十大重仓股分别为贵州茅台、宁德时代、隆基绿能(行情601012,诊股)、五粮液(行情000858,诊股)、泸州老窖(行情000568,诊股)、药明康德(行情603259,诊股)、山西汾酒(行情600809,诊股)、比亚迪(行情002594,诊股)、华友钴业(行情603799,诊股)、亿纬锂能(行情300014,诊股)。

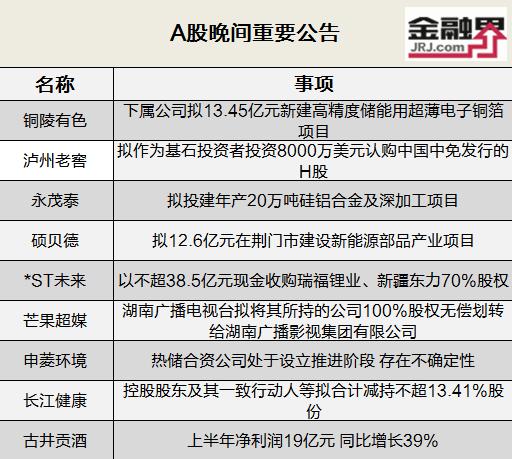

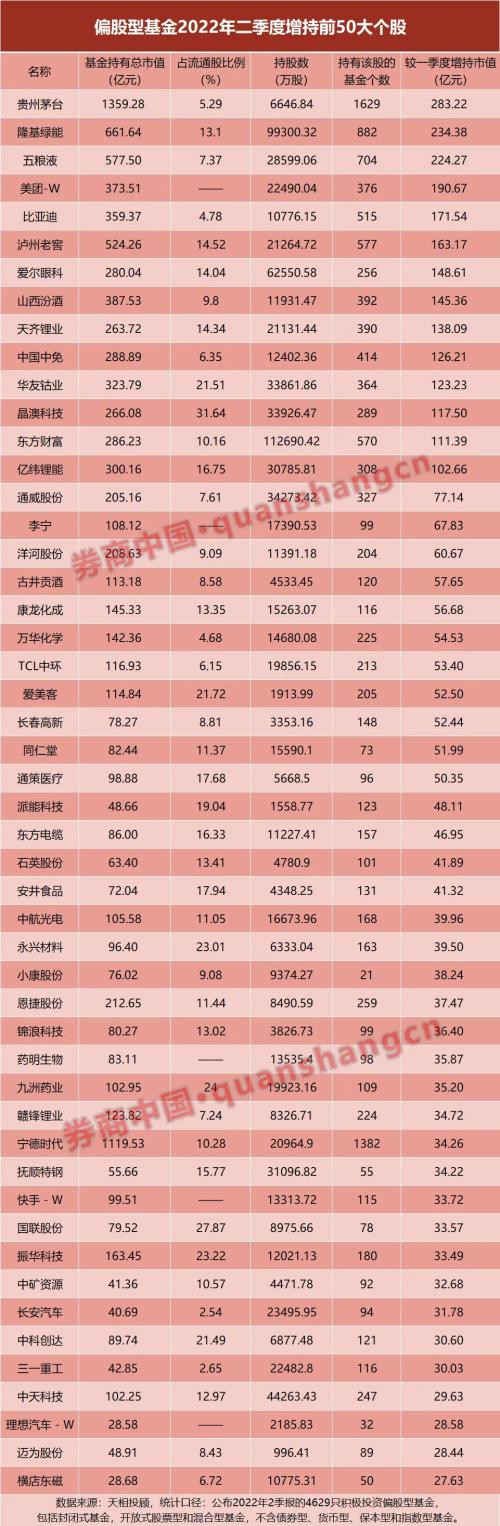

从增减持情况来看,公募偏股型基金二季度增持前五十大个股包括贵州茅台、隆基绿能、五粮液、美团-W、比亚迪、泸州老窖、爱尔眼科(行情300015,诊股)、山西汾酒、天齐锂业(行情002466,诊股)、中国中免(行情601888,诊股)等。

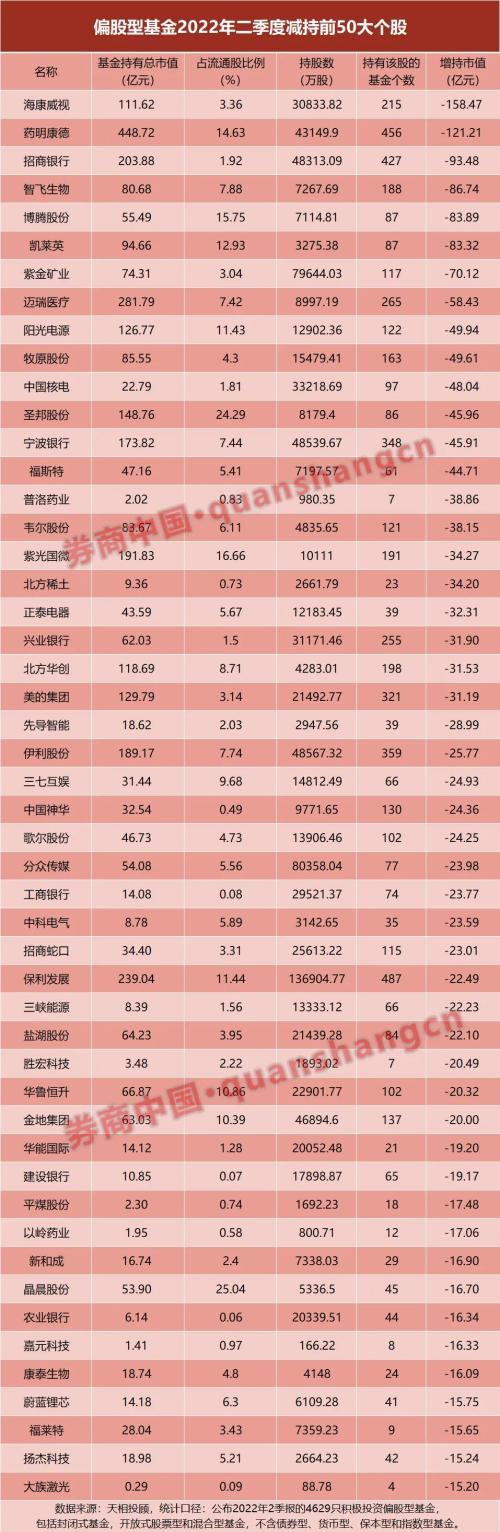

从减持情况看,公募偏股型基金减持前五十大个股包括海康威视(行情002415,诊股)、药明康德、招商银行(行情600036,诊股)、智飞生物(行情300122,诊股)、博腾股份(行情300363,诊股)、凯莱英(行情002821,诊股)、紫金矿业(行情601899,诊股)、迈瑞医疗(行情300760,诊股)、阳光电源(行情300274,诊股)、牧原股份(行情002714,诊股)等。

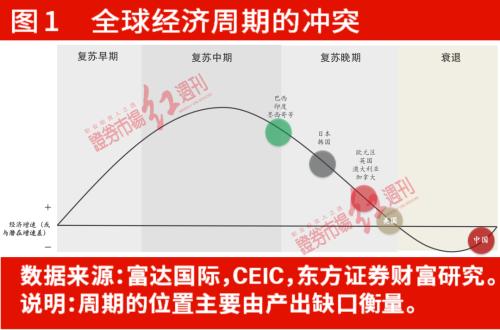

整体来看,公募基金二季度主要增持周期制造、基建以及消费等顺经济周期板块,减持TMT、金融以及医药。展望未来,基金经理继续看好“价值回归”与“优质成长”投资主线。

贵州茅台再成公募第一大重仓股

随着公募基金二季报披露完毕,二季度公募调仓动向随之浮出水面。

公募基金重仓股方面,贵州茅台超越宁德时代,再度成为公募基金第一大重仓股,偏股型基金于二季度合计增持茅台超284.5亿元。天相投顾数据显示,根据公布2022年2季报的4629只积极投资偏股型基金(包括封闭式基金,开放式股票型和混合型基金,不含债券型、货币型、保本型和指数型基金),公募基金二季度末前十大重仓股分别为贵州茅台、宁德时代、隆基绿能、五粮液、泸州老窖、药明康德、山西汾酒、比亚迪、华友钴业、亿纬锂能。

与一季度末相比,公募基金二季度末的前十大重仓股换了4只。贵州茅台取代宁德时代成为第一大重仓股,所有偏股型基金合计持有贵州茅台的总市值达到1359.28亿元。另外,山西汾酒、比亚迪、华友钴业、亿纬锂能新进公募基金前十大重仓股。而迈瑞医疗、招商银行、海康威视、保利发展(行情600048,诊股)则退出了公募基金前十大重仓股名单。

从增减持情况来看,贵州茅台是被增持最多的个股,偏股型基金合计增持茅台超284.5亿元,持有茅台的基金数量也从一季度末的1397只增加到1629只。天相投顾数据显示,根据公布2022年2季报的4629只积极投资偏股型基金(包括封闭式基金,开放式股票型和混合型基金,不含债券型、货币型、保本型和指数型基金),公募偏股型基金二季度增持前五十大个股包括贵州茅台、隆基绿能、五粮液、美团-W、比亚迪、泸州老窖、爱尔眼科、山西汾酒、天齐锂业、中国中免等。

从减持情况看,海康威视被减持最多,积极投资偏股型基金合计减持市值达158.47亿元,目前海康威视总市值超3000亿;药明康德紧随其后,被减持市值达121.21亿元。公募偏股型基金减持前五十大个股包括海康威视、药明康德、招商银行、智飞生物、博腾股份、凯莱英、紫金矿业、迈瑞医疗、阳光电源、牧原股份等。

增持周期制造、基建以及消费等顺经济周期板块

从板块行业维度方面来看,公募基金二季度主要增持周期制造、基建以及消费等顺经济周期板块,减持TMT、金融以及医药。

据中信证券(行情600030,诊股)研究所统计,截至2022年二季度末,主动权益类公募产品整体平均仓位为84.6%,较2022年一季度末的81.8%提高约2.8个百分点,已经超过了去年四季度的水平。

按照大类板块来看,主动公募在二季度加大了对上游周期、中游制造和消费的持仓,相对降低了对TMT、金融、医药的配置力度。

具体来看,上游周期中主要增持的是有色金属、中游制造主要增持汽车、地产基建板块中主要增持以电力设备及新能源为代表的“新基建”,公用事业、地产、建筑等“旧基建”占比则下滑;消费板块依然围绕食品饮料和消费者服务,分别对应消费中仍有较高景气度以及受益于疫情受损后复苏逻辑的领域。TMT板块中除计算机之外,传媒、电子、通信持仓均出现下滑。金融板块中主要减持银行,一季度曾一度环比增持,也显示出主动公募逐渐退出防御品种的迹象。

同时,主动公募对热门成长赛道的配置也呈现出一定的分化。锂电产业链中,下游锂电池和锂电设备仓位走平或小幅下滑,对上游的锂钴矿的持仓占比有较为显著的增加;汽车产业链中加仓了乘用车和汽车零部件;半导体产业链各环节仓位均有所下滑;光伏产业链的配置力度依然较大,整体持仓占比略有提高。

继续看好“价值回归”与“优质成长”投资主线

2022开年,A股市场出现短期快速大幅下跌,直至4月下旬,逐渐开始大幅反弹,行业景气度较高的电动智能汽车、光伏风电、军工等行业反弹幅度居前。

究其背后原因,中信建投(行情601066,诊股)证券认为,国内自疫情得到控制转入经济逐步改善,政策积极和宽货币指向宽信用,市场认为稳增长仍是国内当前经济主线,基本面风险将继续降低,市场信心得到快速修复。

而近期,部分投资者担忧地产信用等相关风险,风险偏好有所回落,对此,摩根士丹利华鑫基金认为,复苏难度的预期抬升可能也相应抬升政策宽松的力度和持续性,宏观流动性往往相对充裕,对市场也形成有力支撑。整体来看,估值层面的压力相对较小。而盈利层面,在中报窗口期,市场受业绩驱动效应较为明显,在上半年成本端大宗商品价格上涨,需求端受疫情压制,利润相对集中于上游的格局下,需要把握结构性机会。

展望后续投资机会,在中国经济结构转型、产业升级以及科技创新的时代趋势下,越来越多优质的成长行业和公司因为产业需求爆发、全球市占率提升,新产品放量或者进口替代等原因,整体行业空间较大,公司竞争力日益加强,未来几年有望实现较快的复合增速。尤其是新能源、新材料、医药、新消费等偏成长行业中部分中小盘成长股,其基本面符合未来产业趋势,未来增长潜力巨大。

价值回归和优质成长机会是基金经理下半年重点把握的方向。汇丰晋信基金投资总监、基金经理陆彬表示,优质成长方面,关注智能电动汽车、医药、半导体、TMT等成长行业的投资机会。价值回归方面,比较看好券商为代表的非银板块,同时还会继续关注能源方面的公司。

部分基金经理下半年投向仍集中于光伏、锂电、半导体等具备快速增长动能的行业。国投瑞银施成注意到市场对于新技术方向的设备改进和资本开始更有热情,细分行业上,新能源汽车方面,由于国家刺激汽车消费以及一二线城市出台地补来推动,因而看好电动汽车;新能源发电行业,判断最大受益者可能是储能行业,将在适当时候进行布局;TMT行业,认为整车环节好于零部件且未来汽车行业会更关注产品创新,因此看好智能汽车。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐