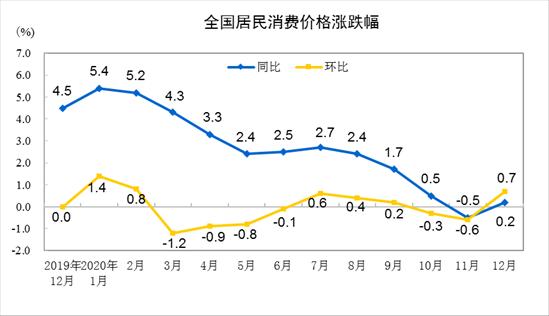

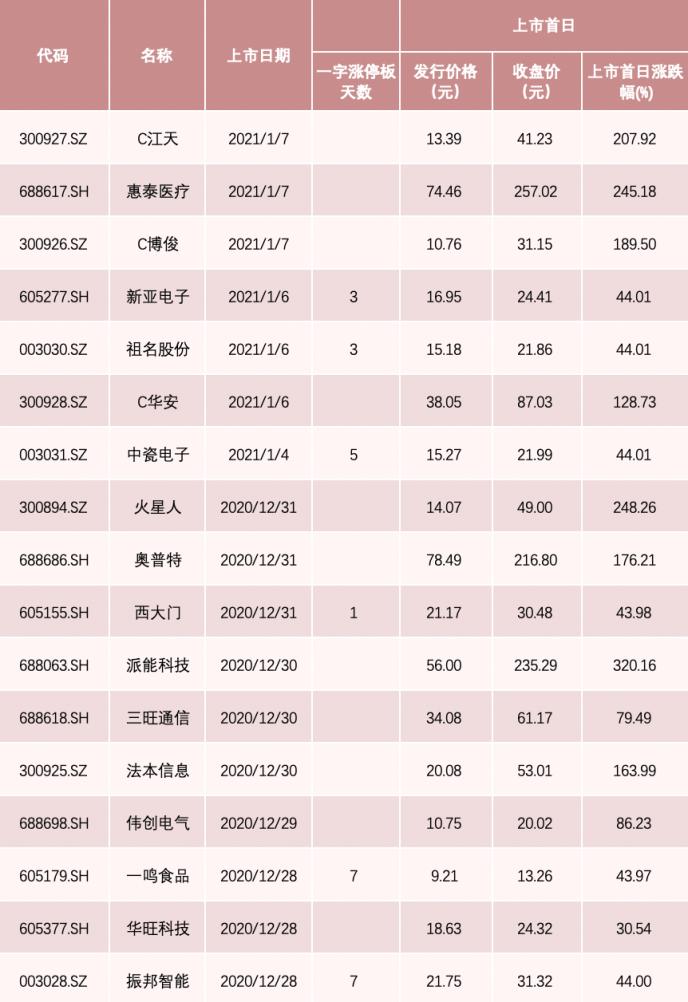

铁矿石供需仍有缺口 2021价格中枢或继续上移

来源:陆家嘴大宗商品论坛 2021-01-11 11:25:12

摘要

从供需角度出发,需求端,国内方面,在政策干预有限的情况下,预期2021年铁矿石需求增加4000万吨;若执行严格的压减钢材产量计划,下调生铁产量预期,铁矿石需求增量为2000万吨。国外方面,疫情发展带来很大的不确定性,乐观情况下,2021年达到2019年同期水平,铁矿石需求增加9100万吨;悲观情况下,生铁产量同比只增加2100万吨,铁矿石需求增加3360万吨。总结国内外需求演变情况,2021年全球铁矿石需求增加6560万吨到1.55亿吨.

供应端,主流矿方面,四大矿山2021年预计发运9.86亿吨,同比增4100万吨左右。国产矿方面,预计2021年同比将有500-1000万吨增量,总量达到3.01-3.06亿吨。国外非主流矿方面,预计2021年非主流矿仍维持偏高水平发货,发货量6.5-7亿吨左右,同比增量0-5000万吨。综合来看,2021年全球铁矿石供应量在19.37-19.92亿吨左右,同比增加4600万吨到1.01亿吨。由于气候条件影响,增量在一季度难以体现,将在二季度起逐渐释放。

从总量上看,2021年全球铁矿石供需缺口1960-5400万吨,上半年库存多以去化为主,7月左右达到年内低点,然后开始逐渐回升,年末库存低于年初水平。

废钢在2021年价格易涨难跌,对铁矿石的替代作用较为有限。

结合报告中对供需情况的测算,2021年铁矿石价格中枢还将上移至110-130美元/吨的水平,其中,上半年价格强于下半年。

正 文

1.2020年铁矿石市场回顾

2020年是特别的,公共卫生事件席卷全球,大宗商品价格动荡,“危”与“机”并存,铁矿石也是强势吸睛的明星品种。

春节期间新冠疫情在国内爆发,节后开盘矿价跳空低开,由于钢厂进口矿库存快速去化,澳巴因极端天气影响铁矿石发运,铁矿石库存紧张,矿价抬升。4月份以后国内疫情得以控制,复工复产全面展开,需求逐步恢复,国内钢铁需求大增,叠加铁矿石粉矿资源偏紧,港口库存持续去化,铁矿石价格一路上涨。

三季度随着巴西发货渐入正轨,港口粉矿资源偏紧的局面得以缓解,铁矿石品种间结构性矛盾缓解,港口船只压港问题突出,同时因国内雨季成材需求减少,叠加偏高的成材库存压力,矿价震荡偏弱。进入10月份,成材需求迟迟不见开启,市场情绪因高库存压力偏悲观,钢价、矿价延续弱势。10月底11月初成材快速去库开启,市场信心受到提振,钢矿价格抬升,11月国内部分钢厂开启了冬季对铁矿石的储备,澳巴铁矿石供应出现阶段性减量,市场普遍担忧后期铁矿石的供应情况,铁矿石价格一路拉涨。

年内铁矿石期货合约表现强势,主力合约最高达到1147元/吨,较年初上涨73%。创下上市以来的新高。现货方面,62%品位的普氏指数最高176.9美元/吨,较年初上涨90%。

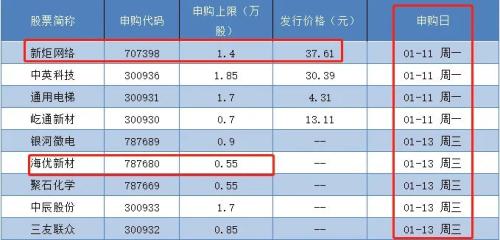

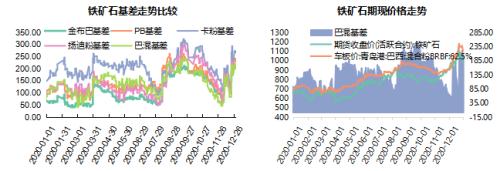

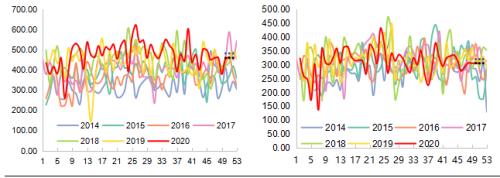

主力合约期货价格走势如图1所示。图2、图3为期现价格与价差走势图,目前来看,铁矿石主力合约基差仍有一定空间。

图1 铁矿石主力合约日K线图

数据来源:博弈大师、中辉期货

图2铁矿石基差走势比较

图3铁矿石期现价格走势

数据来源:Wind、中辉期货

2.矿石需求端:国内有增量预期,国外有恢复预期

2.1国内需求:生铁产量增速仍具潜力,支撑原料需求

2020年又是钢铁生产大年,预计全年粗钢产量10.6亿吨,同比增速6.5%;全年生铁产量预计达到8.8亿吨,同比增加8.6%。一方面,2020年为钢铁产能集中投放的年份;另一方面,高炉利用系数有所提升,数据显示,2020年全国高炉利用系数约为2.64,同比增加1.62%,但今年1-3月份受疫情影响国内生产受阻,使得高炉系数处于偏低水平,若剔除这部分因素,今年高炉利用系数同比增速有望达到2%。

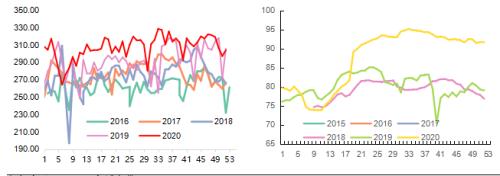

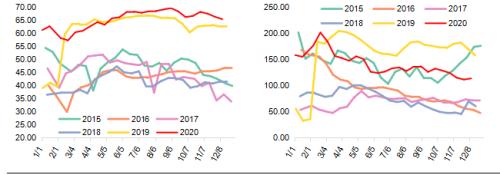

图4日均疏港量 (万吨)

图5高炉炼铁产能利用率 (%)

数据来源:Wind、中辉期货

从生产节奏看,除一季度受国内疫情影响7、8月份受雨季影响外,高炉炼铁产能利用率均保持偏高水平运行,全年港口铁矿石日均疏港量也维持高位,年度平均疏港量水平在307.6万吨/天。冶炼利润方面,长流程炼钢利润上半年低位窄幅波动,下半年受到成本端价格变化的扰动,波动幅度扩大;短流程方面,由于废钢价格偏强,全年多亏损。

图6电炉炼钢利润(元/吨)

图7螺纹钢利润指数(元/吨)

数据来源:Wind、中辉期货

在2020年的高基数下,2021年铁水产量仍有增量预期。调研了解到高炉炼铁产能在2021年将有净投放3000万吨。正常情况下,预期2021年生铁产量将有4%-5%左右的增速,即产量达到9.2亿吨左右,增量4000万吨,铁矿石需求增量6400万吨;结合12月29日工信部在2021工作会议上“要坚决压缩粗钢产量,确保粗钢产量同比下降”的目标,降低2021年生铁产量增速为2%,生铁产量9亿吨,预计增加2000万吨左右,折算为62%品位的铁矿石需求增量为3200万吨左右。其中,5-8月为增量集中体现的月份。

图8国内生铁产量万吨

数据来源:Wind、中辉期货

2.2国外需求:逐渐恢复,疫情影响边际减弱

数据显示,海外复工复产在有序恢复,但疫情的影响犹在,作为不确定因素干扰国外需求的恢复,我们在此做两种假设:乐观情况与普通情况。

乐观情况下,2021年生产可完全恢复,粗钢产量达到2019年的水平,那么2021年的同比增量为6800万吨,生铁产量增加5700万吨,折算62%品位的铁矿石需求增加9100万吨;

偏悲观的情况下,2021年维持2019年以前的平均增速3%,测算得2021年粗钢产量同比增加2500万吨,生铁增量2100万吨,铁矿石需求增加3360万吨。

图9国内外粗钢产量

数据来源:Wind、中辉期货

2.3需求小结

国内方面,在政策干预有限的情况下,预期2021年生铁产量9.2亿吨左右,增量4000万吨,铁矿石需求增加6400万吨;若执行严格的压减钢材产量计划,下调生铁产量预期为9亿吨,同比增量2000万吨,铁矿石需求增量为3200万吨。

国外方面,疫情发展带来很大的不确定性,乐观情况下,2021年达到2019年同期水平,生铁产量增加5700万吨,铁矿石需求增加9100万吨;悲观情况下,生铁产量同比只增加2100万吨,铁矿石需求增加3360万吨。综合来看,2021年国外恢复情况介于两者之间,生铁产量增加3900万吨,铁矿石需求增量取6230万吨。

总结国内外需求演变情况,2021年全球生铁产量同比增量在4000-8200万吨,铁矿石需求增加6400万吨到1.31亿吨。

表1 2021年国内外铁元素需求增量预期(单位:万吨)

2021年预期增量

生铁

铁矿石

国内

国外

国内

国外

乐观情况

4000

5700

6400

9100

悲观情况

2000

2100

3200

3360

合计

4100-9700

6560-15500

3.矿石供应端:增量发运为主,非主流矿高位发运

3.1主流矿山:增量发货照旧,运量或扩张

巴西方面,2020年公共卫生事件、气候条件等因素都对发货造成了一定影响,甚至影响到2019年矿难被关停矿山的复产。淡水河谷公司在12月将年度产量目标下调至3-3.05亿吨,较原最低目标缩减500-1000万吨,为年内第二次下调产量目标。即便如此,由于三季度发运下滑,12月要完成发运目标也存在一定压力。预计全年发货2.7亿吨,同比微增,淡水河谷2021年产量指导目标为3.15-3.35亿吨,预估发运量2.9亿吨左右,同比增量为2000万吨。

澳大利亚方面,除一季度受到两次极端天气影响外,全年发运较为稳定。其中,力拓方面全年发运量预计为2.64亿吨,同比增加200万吨,2021年产量预估2.7亿吨,同比增600万吨;必和必拓2020年维持偏高水平发运,全年运量预估2.47亿吨,同比增量1900万吨左右,2021年预计发运2.53亿吨,同比增600万吨;FMG在2020年铁矿石发运量预计在1.61亿吨左右,同比减少400万吨,2021年发运量预估为1.7亿吨,同比增加900万吨。澳洲方面2020年铁矿石共计发运6.72亿吨,同比增加1700万吨;2021年预计发运6.93亿吨左右,同比增量为2100万吨。

表2四大矿山铁矿石发运情况推演(单位:亿吨)

矿山

淡水河谷

力拓

必和必拓

FMG

财年目标

3-3.05

(产量目标)

3.24-3.34

(产量目标)

2.42-2.53

1.75-1.77

2019

2.69

2.62

2.28

1.65

2020Q1

0.5

0.56

0.57

0.38

2020Q2

0.63

0.72

0.66

0.44

新财年目标

2.44-2.53

1.75-1.8

2020Q3

0.78

0.64

0.66

0.4

2020Q4E

0.79

0.72

0.58

0.4

2020E

2.7

2.64

2.47

1.61

2020同比增量E

0.01

0.02

0.19

-0.04

2021E

2.9

2.7

2.53

1.7

2021同比增量E

0.2

0.06

0.06

0.09

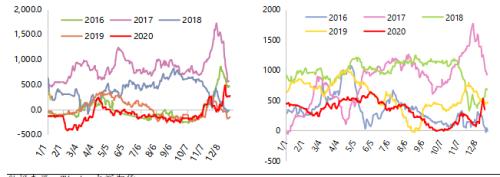

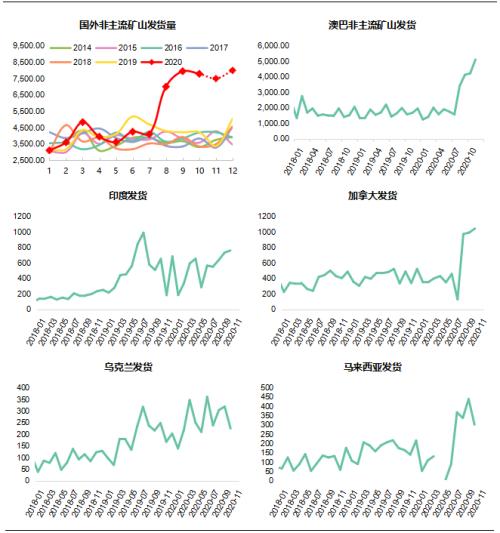

图10 VALE发货量

图11力拓发运情况

数据来源:Wind、中辉期货

图12必和必拓发货量

图13FMG发运情况

数据来源:Wind、中辉期货

注:红色虚线表示实际平均发货量,绿色虚线表示目标发货量

综合来看,四大主流矿山2020年铁矿石总运量在9.42亿吨左右,同比增加1800万吨;2021年预计发运9.86亿吨,同比增4100万吨左右。按比例折算后,2021年四大矿山发往中国的铁矿石同比增量在3500万吨左右。其中,一季度受到气候因素影响,难以放量,二季度之后为澳巴集中发运的阶段。

3.2国产矿:稳中有增

2020年铁矿石价格一路上扬,国内铁精粉的生产相对平稳,受总量限制,全年精粉产量2.96亿吨,同比减少400万吨,预计2021年同比将有500-1000万吨增量,总量达到3.01-3.06亿吨。

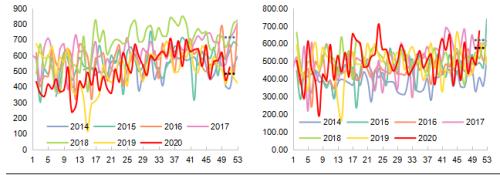

图14铁精粉矿山开工率(%)

图15铁精粉矿山库存(万吨)

数据来源:Wind、中辉期货

3.3国外非主流矿:阶段性高价格刺激,增量持续体现

海外矿山除主流矿外,非主流矿山在铁矿石价格持续高企的状态下,于2020年7月以后表现出明显增量。澳巴非主流矿发货增量最为明显,此外,加拿大、俄罗斯、印度及乌克兰等国铁矿石发货也表现出一定增量。

通过调研与测算,2020年国外非主流(包括澳巴)矿山铁矿石发运总量在6.5亿吨左右,同比增量接近1.5亿吨。在矿价高企及矿山产能投放的状态下,预计2021年非主流矿仍维持偏高水平发货,发货量6.5-7亿吨左右,同比增量0-5000万吨。

图16国外非主流矿山发货量

数据来源:Wind、中辉期货

3.4供应端小结

主流矿方面,淡水河谷方面两次下调发运目标2020年预计全年发货2.7亿吨,同比微增,2021年产量指导目标为3.15-3.35亿吨,预估发运量2.9亿吨左右,同比增量为2000万吨;澳洲方面一季度因极端天气影响发运节奏,二季度后稳定发货。2020年铁矿石共计发运6.72亿吨,同比增加1700万吨;2021年预计发运6.93亿吨左右,同比增量为2100万吨。总之,四大矿山2020年铁矿石总运量在9.42亿吨左右,同比增加1800万吨;2021年预计发运9.86亿吨,同比增4100万吨左右。按比例折算后,2021年四大矿山发往中国的铁矿石同比增量在3500万吨左右。

国产矿方面,全年精粉产量2.96亿吨,同比减少400万吨,预计2021年同比将有500-1000万吨增量,总量达到3.01-3.06亿吨。

国外非主流矿方面,2020年铁矿石发运总量在6.5亿吨左右,同比增量接近1.5亿吨。预计2021年非主流矿仍维持偏高水平发货,发货量6.5-7亿吨左右,同比增量0-5000万吨。

综合来看,2021年全球铁矿石供应量在19.37-19.92亿吨左右,同比增加4600万吨到1.01亿吨。由于气候条件影响,增量在一季度难以体现,将在二季度起逐渐释放。

表3 2021年全球铁矿石供应情况

主流矿

国外非主流矿

国产矿

合计

2021E(亿吨)

9.86

6.5-7

3.01-3.06

19.37-19.92

2021增量(万吨)

4100

0-5000

500-1000

4600-10100

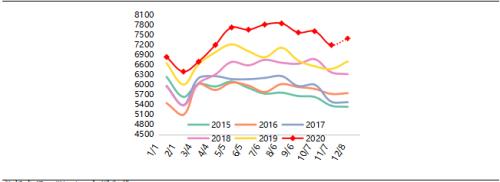

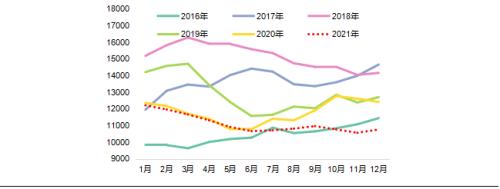

4.矿石库存:去库为主

从总量上看,2021年全球铁矿石供需缺口1960-5400万吨,铁矿石库存还是以去库为主,库存演变节奏见下图。上半年库存多以去化为主,到7月左右达到年内低点,然后开始逐渐回升,年末库存低于年初水平。

图17铁矿石港口总库存(万吨)

数据来源:Wind、中辉期货

5.废钢对铁矿石的替代:影响边际有限

供应方面,部分制造业废钢产出量同比下降,以汽车行业为例,截至2020年我国汽车保有量超过2.8亿辆,报废汽车回收率不到1%。对比发达国家来看,汽车回收比率平均为4%-6%,相比之下我国废旧汽车回收比例明显处于低水平;另外,拆迁废钢的时代已经告一段落,未来将用“旧改”替代“棚改”,因拆迁带来的废钢供应量恐将面临下滑。

需求方面,2021年由于原料供应紧张价格高企等因素的影响,钢厂利润将受到进一步压缩,对废钢的用量会产生一定的影响,随着电炉产能不断扩大,废钢需求量将增加,价格也将受到明显支撑。

因此,2021年废钢价格易涨难跌。政策上,2021年废钢放开进口将成为现实,考虑到历史废钢进口量峰值为2009年的1369万吨,10年以内废钢进口量都徘徊在200-600万吨;并且政策实施落地需要一定的时间周期,预计2021年废钢进口量较为有限,对铁矿石的替代作用较小。

6.总结与后市展望

从供需角度出发,2021年全球铁矿石的供需还存在明显缺口,预计铁矿石价格中枢将由2020年的109美元/吨上调至110-130美元/吨。其中,上半年尤其是一月份价格相对偏强,下半年价格转弱,四季度价格强于三季度。没有明显的做空铁矿石的信号,偏多配置为主。

7.风险提示

7.1政策对高矿价的容忍度下降

自2019年以来,铁矿石价格受政策重视的程度逐渐提高,由于国内资源匮乏以及定价权等问题,监管层层加码,但政策对市场的影响周期较为有限,利空因素逐渐被消化,政策也将更加灵活密集。

7.2海外铁矿石供需的不确定性

2021年供应端的主要增量来自淡水河谷及国外非主流矿,淡水河谷方面主要是前期关停矿区的恢复,因疫情的不确定性,矿山的发运与恢复及海外钢厂的复工情况都存在不确定性。

7.3宏观与行业消息的刺激

货币政策与财政政策的变化对经济大环境的影响;

钢材产量压减情况。