中泰策略:关注科创板密集解禁之下的风险与机遇

来源:金融界 2022-08-08 11:23:00

投资要点

一、警惕科创板减持带来的成长股抛压

二、关注科创板“造富效应”下核心城市地产后周期及高端消费品的机遇

三、科创板行情、估值、流动性结构一览

一、警惕科创板减持带来的成长股抛压

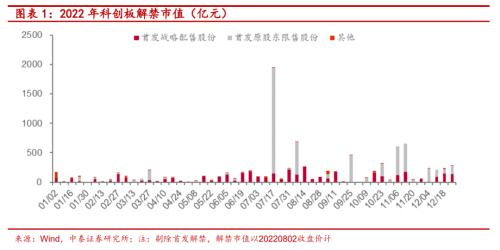

近期为科创板三年大非解禁密集期,剔除首发解禁,0718-0724 当周解禁规模达1958 亿元(以 20220802 收盘价计),且主要以首发原股东限售股份和首发战略配售股份为主。解禁之后,主要股东及战略配售机构均可直接进入逐步减持的阶段。尤其是战略配售股份,往往由于其本身业绩考核的压力在股票解禁之后就会选择抛售,因此未来一段时间科创板的抛压预计将持续存在。另一方面,截至 2022 年 8 月 3 日,近两周 A 股主要指数横盘震荡,相对而言科创板表现较优,且目前科创板分行业估值水平显著高于全部 A 股大盘股。考虑到“弱经济复苏”叠加复杂的外围环境影响,而国内的稳增长政策短期是否持续加码仍处于分歧之中,市场当前风险偏好难言明显提升。那么这种情况之下,面对未来短期指数或仍将横盘震荡的情形,于大股东尤其是战略配售机构而言,选择尽快获利回收浮盈或是更优解。

二、关注科创板“造富效应”下核心城市地产后周期及高端消费品的机遇

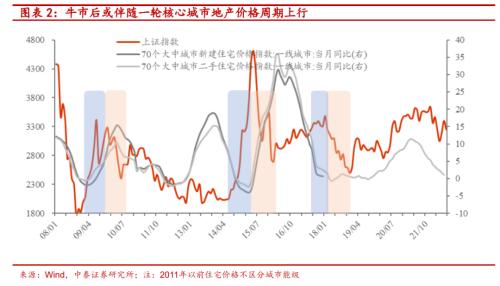

过去 10 年我国资本市场往往与房地产市场尤其是一线城市呈现一定的“跷跷板”效应:每一轮“融资牛市”后或伴随一轮地产景气度上行。从参与科创板的一级市场机构主体的退出渠道来看,诸多资金伴随科创板密集解禁后的减持获利,资金短期或更容易流入核心城市房地产。

以史为鉴,2015 年大牛市之后,2015 年 6 月一线城市的新建住宅、二手住宅价格指数当月同比立刻扭转下行通道,并在未来的 3 个季度达到历史同比增速极值。一线城市的房地产市场价格高涨往往不取决于经济总量上的变化,科创板密集解禁之下的“造富效应”或有望推进核心城市地产后周期的复苏。我们预计 2022Q4、2023Q1 以上海、杭州、深圳为代表的核心城市房地产表现或会有所企稳好转。同时,以核心城市房地产修复带来的财富预期的增长,亦或会支撑相关高端消费品景气度进入修复阶段。

三、科创板行情、估值、流动性结构一览

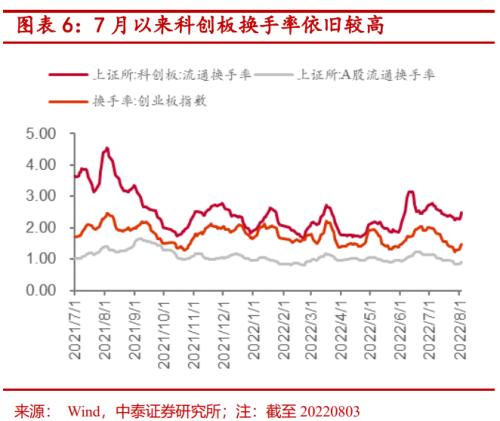

行情与活跃度:4 月下旬以来科创板流通市值不断提升,截至 20220803 近两周 A股主要指数横盘震荡,相对上证指数、创业板指,科创板表现较优;4 月下旬以来科创板成交热度不断提升,即使在市场调整的 7 月,成交热度及换手率的降温依旧弱于上证指数和创业板指。

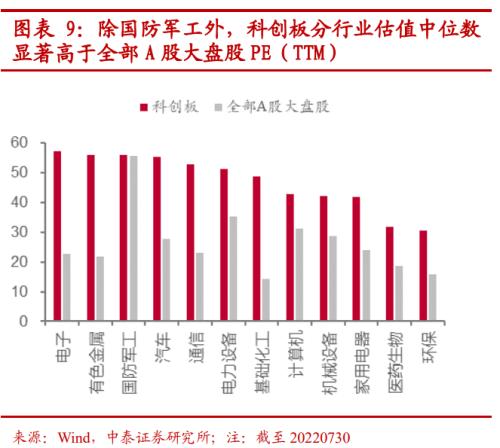

估值对比:截至 20220730,除国防军工外,科创板分行业估值 PE(TTM)中位数显著高于全部 A 股大盘股;除计算机、农林牧渔外,科创板分行业估值 PB(LF)中位数显著高于全部 A 股大盘股。

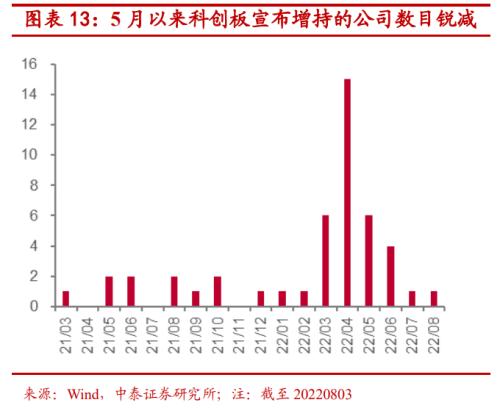

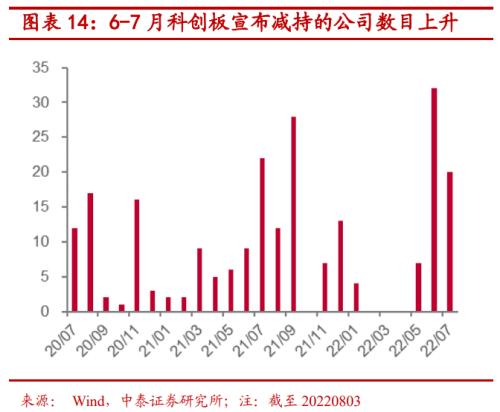

流动性结构:从重要股东增减持来看,4 月是科创板上市公司密集增持的月份,5月以来科创板宣布增持的公司数目锐减。与此同时,6-7 月科创板宣布减持的公司数目上升。融资余额 4 月底以来持续上涨。

风险提示:统计误差、历史规律不代表未来发展、全球经济下滑超预期、国内稳增长政策不及预期。

报告正文

一

关注三年解禁大潮下科创板的风险与机遇

警惕科创板减持带来的成长股抛压。近期为科创板三年大非解禁密集期,剔除首发解禁,0718-0724 当周解禁规模达 1958 亿元,且主要以首发原股东限售股份和首发战略配售股份为主。解禁之后,主要股东及战略配售机构均可直接进入逐步减持的阶段。尤其是战略配售股份,往往由于其本身业绩考核的压力在股票解禁之后就会选择抛售,因此未来一段时间科创板的抛压压力预计将持续存在。

另一方面,截至 2022 年 8 月 3 日,近两周 A 股主要指数横盘震荡,相对而言科创板表现较优,且目前科创板分行业估值水平显著高于全部 A 股大盘股估值水平。考虑到“弱经济复苏”叠加复杂的外围环境影响,而国内的稳增长政策短期是否持续加码仍处于分歧之中,市场当前风险偏好难言明显提升。那么这种情况之下,面对未来短期指数或仍将横盘震荡的情形,于大股东尤其是战略配售机构,选择尽快获利回收浮盈或是更优解。

关注科创板“造富效应”下核心城市地产后周期的机遇。过去 10 年我国资本市场往往与房地产市场呈现一定的“跷跷板”效应:每一轮“融资牛市”后或伴随一轮地产景气度上行。从参与科创板的一级市场机构主体的退出渠道来看,诸多资金伴随科创板密集解禁后的减持获利,资金短期或更容易流入核心城市房地产。

以史为鉴,2015 年大牛市之后,2015 年 6 月一线城市的新建住宅、二手住宅价格指数同比立刻扭转下行通道,并在未来的 3 个季度达到历史同比增速极值。一线城市的房地产市场高涨往往不取决于经济总量上的变化,科创板密集解禁之下的“造富效应”或有望推进核心城市地产后周期的复苏。我们预计 2022Q4、2023Q1 以上海、杭州、深圳为代表的核心城市房地产表现或会有所企稳好转。同时,以核心城市房地产修复带来的财富预期的增长,亦或会支撑相关高端消费品景气度进入修复阶段。

二

科创板行情与活跃度

总体行情:自 21 年 11 月底至 4 月 26 日,科创 50 跌幅达 41.3%并显著跑输上证指数,而在之后 2 个月则引领了本轮反弹,涨幅达 28.7%。近期,自 7月 12 日起,科创 50 重新小幅跑赢上证指数/创业板指。

成交热度:8 月的前两个交易日中,科创板成交金额占沪深两市股票成交的比重持续超过 6%,在过去 1 年,仅有 3%的交易日该指标超过 6%。换手率上,相对上证指数和创业板指的提升也更为显著。

三

科创板估值变化

PE(TTM)估值水平:截至 7 月 30 日,按照申万一级行业分类,科创板目前共 12 个行业分类(行业包含 3 只及以上个股),估值中位数水平排在前三的是电子(57.09)、有色金属(55.95)、国防军工(55.82),后三的是环保(30.38)、医药生物(31.9)、家用电器(41.69)。

PB(LF)估值水平:截至 7 月 30 日,估值中位数水平排在前三的是电力设备(6.61)、有色金属(6.22)、国防军工(4.88),后三的是环保(1.98)、计算机(2.82)、医药生物(3.11)。

四

科创板流动性结构

融资余额:截至 7 月 30 日,科创板全部股票融资余额为 660.5 亿元,自 5月 6 日的 549.4 亿元上升了 20.2%。

个股增减持:截至 8 月 3 日,按照首次发布公告的公司统计,5 月-8 月分别有 6、4、1、1 家公司发布增持公告,右 7、32、20、0 家公司发布减持公告。

分析师团队

分析师 张文宇

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐