广发策略:“信用底”右侧,“复苏交易”有何线索?

来源:金融界 2022-05-29 17:23:00

报告摘要

●5月我们从”慎思笃行”边际转向“不卑不亢”以来,积极推荐结构机会。5.8发布《大盘价值股迎来绝对收益之旅》,5.15《不卑不亢,价值先行》提示A股从“慎思笃行”边际转向“不卑不亢”,市场从过去五个月的泥沙俱下转向具备较丰富结构性机会。5月我们8篇报告推荐结构机遇,价值先行、其次关注500亿市值以下小盘成长股,近期A股市场呈现“复苏交易”,领涨行业集中在稳增长及疫后修复线索。

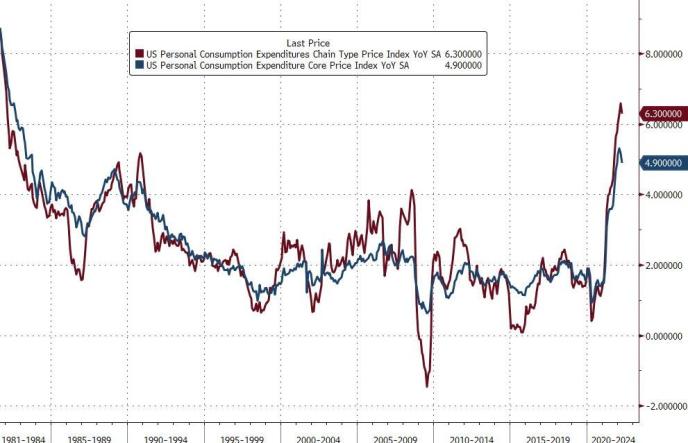

●A股“美联储坚决紧,国内信用底已过”。中国经济政策最悲观时刻已度过,“稳增长+稳就业”迫在眉睫,本周国常会、国务院稳住经济大盘会议后地方政策密集落地,涉及促消费、稳就业、工业稳增长等各方面;海外阶段性呈现“衰退交易”特征,但并未改变“滞胀+收紧”本质,海外流动性只是喘息窗口而非下行拐点,我们判断美债利率中期仍将是上行趋势,“海外政策底”还需等待美联储进一步鸽派信号。

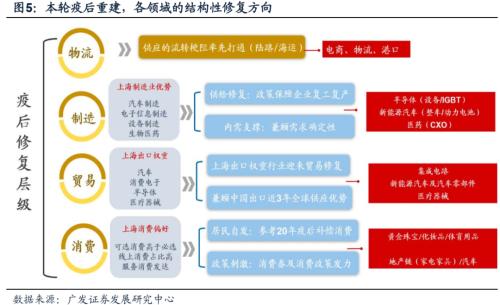

●“中国复苏”是下一阶段关键词,按供需修复层级寻找疫后重建线索。1. 打通供应链梗阻:电商/物流/公路/港口;2.制造业修复及贸易修复同步发生,沿上海优势产业,复工复产供给恢复为辅,需求验证为主,半导体(设备/IGBT)、新能源汽车(动力电池/整车)、医药(CXO/医疗器械);3.消费修复仍要等待,借鉴20疫后关注结构性“补偿性消费”(黄金珠宝/化妆品/体育用品)及“政策刺激消费”(汽车/家电/家具)。

●宽信用将承载稳增长+稳就业双重目标,5月8篇系列报告我们重点挖掘22年“稳增长进化论”下宽信用的受益线索。1.今年宽信用直接发力方向是“旧式稳增长”受益的大盘价值,参见5.8《大盘价值股开启绝对收益之旅》、5.24《谋局“能源安全”大主题》。2. 民企信用环境触底改善将对应小盘成长股(500亿以下)的投资机遇,且交易结构健康赔率吸引,详见5.18《小盘成长股的四条线索》和5.20《战略看多小盘成长股,如何优选?》。3.“以旧转新”稳增长推荐国企传统产能的“低碳转型”方向,参见5.26《如何“再加杠杆”稳住经济大盘?》。

●A股“不卑不亢,价值先行”,兼顾小盘成长股。A股核心矛盾已转变为“美联储坚决紧,中国信用底已见”,市场从泥沙俱下转变为具备较为丰富的结构性机会。建议首要关注价值股,其次关注受益于民营信用环境改善,受美联储紧缩影响有限且交易结构不拥挤的小盘成长股(500亿以下),细分领域沿着疫后重建、能源安全、国企低碳转型加杠杆等方向展开。建议配置:1.“旧式”稳增长发力(地产/消费建材/家电/银行);2.“供需缺口”通胀受益资源/材料(煤炭/铜/钾肥);3. 受益于民企信用改善且赔率更吸引的小盘成长股(光伏电池组件/半导体设备)。

●风险提示:国内疫情控制反复、经济增长低于预期,中美关系不确定。

报告正文

1核心观点速递

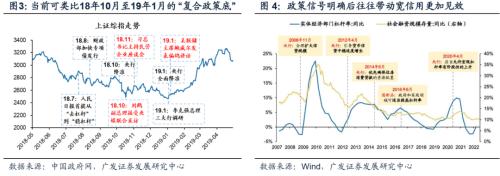

(一)5月以来,A股大势研判我们从去年底持续提示的“慎思笃行”边际转向“不卑不亢”。21年末《22年度A股策略展望》(点击可查看原文)我们提示22年的核心矛盾是“美联储坚决紧,而国内有底线的松”,这是判断“慎思笃行”的基础;随着今年以来市场下跌估值消化及国内外政策脉络的演变,22年5.3《18年“复合政策底”对本轮市场底的启示》(点击可查看原文),我们开始提示本轮国内“政策底”已逐步夯实,海外“政策底”还需等待;5.8发布《大盘价值股迎来绝对收益之旅》,5.15《不卑不亢,价值先行》(点击可查看原文)我们对于A股大势研判边际转向“不卑不亢”,核心矛盾已转向“美联储坚决紧,国内信用底已过”。

市场从过去五个月的泥沙俱下转向具备较丰富结构性机会,5月以来我们8篇报告持续推荐“价值先行”,其次关注500亿以下的小盘成长股。近期市场领涨行业呈现稳增长及疫后修复线索。5.8《大盘价值股迎来绝对收益之旅》我们继续推荐赔率合意+胜率提升的大盘价值并看好年内绝对收益;并在5.18《小盘成长股的四条线索》和5.20《战略看多小盘成长股,如何优选?》(点击可查看原文)建议积极优选A股小盘成长股配置线索。大盘价值与小盘成长两者并不矛盾,其共性在于:?赔率合意、估值见底;受美联储紧缩影响小;受益于今年宽信用发力方向。

(二)为何A股是“不卑不亢”?核心矛盾依然是“美联储坚决紧,国内信用底已过”。5月中旬我们判断“国内信用底已过”,近期中国政策经济逐步转向乐观信号在增强;虽然海外阶段性呈现“衰退交易”,但并未改变“滞胀+收紧”的本质。

我们在《18年“复合政策底”对本轮市场底的启示》中复盘了18年末19年初国内+海外“复合政策底”依次夯实、市场筑成双底的过程,当前类似介于18Q4至19年1月之间,即“国内政策底已夯实,海外政策底需等待”:

1. 中国政策经济迈过最悲观时刻,“稳增长+稳就业”迫在眉睫,国务院召开稳住经济大盘会议后地方政策密集落地——(1)5.23国常会提出6方面33项一揽子措施“稳经济”;(2)5.25国务院召开稳住经济大盘大会,特别强调“稳增长+保就业”,将国常会部署决策进一步向下宣导;(3)本周地方政策密集落地,包括但不限于深圳、湖北、山东陆续发布促消费政策,深圳发布促进工业经济稳增长提质量政策,河南发布稳就业政策等。

2. 但全球“滞胀+收紧”的大环境尚未改变,我们判断海外的“衰退交易”在6月或重回“紧缩交易”。5月20日美联储布拉德再度发表相对鹰派讲话;本周英国行行长贝利和欧央行行长拉加德均对加息有进一步表态。在全球“滞胀+收紧”未有显著改观之前,海外流动性预期只是喘息窗口而非下行拐点,我们判断美债利率中期仍将是上行趋势,因此“海外政策底”还需要等待美联储进一步转向鸽派的信号。

(三)“中国复苏”将成为下一阶段关键词。上海疫情迈过最严峻时刻,叠加各地政府稳经济措施落地,市场将逐渐转向疫后重建的配置机遇。按供需修复层级,聚焦上海制造业优势、贸易权重、消费偏好,本轮疫后重建可关注如下修复线索(详见5.25疫后复苏专题)—1.打通供应链梗阻:率先解决供应链的中断与梗阻问题,物流、公路货运、海运吞吐等环节的中转阻滞已逐步改善(电商/物流/公路/港口);2.制造业修复聚焦上海制造优势产业,复工复产带来的供给恢复为辅,需求韧性验证为主:上海的工业强项集中在汽车、电子信息制造业(集成电路半导体)、通用设备制造业、生物医药等产业,制造业复工复产白名单指向供给恢复,其中兼顾需求支撑确定性的是半导体(设备/IGBT)、新能源汽车(动力电池/整车)、医药(CXO);3.贸易的修复同步发生,聚焦中国供给的全球优势科目:从上海优势出口产业中,寻找中国具备全球供给比较优势的细分品(外需韧性):汽车(新能源汽车)、半导体、汽车零部件(轴承、汽车发动机)、医疗器械;4.本轮消费修复仍要等待,前瞻挖掘结构性的“补偿性消费”及“政策刺激消费”:参考20年疫后修复路径的同时,今年消费的影响路径更为复杂(失业率、收入前景预期、地产景气周期)。从“居民自发”角度,上海消费更为聚拢的可选消费行业存在结构性的“补偿性消费”(黄金珠宝/化妆品/体育服装用品);从“政策驱动”角度,关注近期促消费政策结构发力及地产稳增长受益的消费领域(汽车/家电/家具); 考虑到上半年较为密集的小长假受到隔离封控影响,本轮服务业的景气修复会较20年疫情后更为后延。

(四)今年宽信用将同时承载稳增长+稳就业双重目标,22年信用发力方向对应着丰富的结构性投资机会。依然是“稳增长进化论”,我们将5月以来的重点推荐线索再做整理。为何判断 “国内信用底已过”?两个重要变化,其一是就业压力引起决策层重视,其二是4月政治局会议明确了动态清零与稳增长非对立而是协同统一,央行“宏观杠杆率会有所上升”罕见表述意味着信用扩张将加快。

(1)宽信用直接发力方向是“旧式稳增长”受益的大盘价值,重点参见5.8《大盘价值股开启绝对收益之旅》、5.24《谋局“能源安全”大主题》(点击可查看原文),除了我们自2月持续推荐的地产链稳增长之外,值得一提的是“能源安全”是今年稳增长的中线动量,对应着煤炭、油气、新能源矿产、新能源的结构性机会。

(2)民企信用环境触底改善将对应小盘成长股(500亿以下)的投资机遇,详见5.18《小盘成长股的四条线索》和5.20《战略看多小盘成长股,如何优选?》,小盘成长股胜率的决定性因素是国内信用环境,而近期纾困政策发力、国内民企信用环境改善是我们建议“积极优选小盘成长股”的前提条件,沿着美债利率阶段回落+疫后复工复产+纾困政策受益+上游价格回落提出四条小盘成长股的推荐线索。

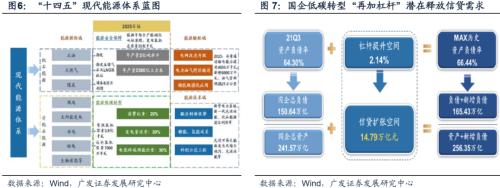

(3)“以旧转新”稳增长指向国企传统产能的“低碳转型”方向,参见5.26《如何“再加杠杆”稳住经济大盘?》(点击可查看原文),16年以来国企传统周期行业的盈利能力改善、杠杆率回落、自由现金流占比高位,有能力/意愿进行低碳转型加杠杆。我们测算国企传统周期行业“再加杠杆”总计能释放约15万亿新增信贷空间,受益领域详见我们筛选的“低碳转型50”和“国改&;;低碳30”指数。

(五)A股“不卑不亢,价值先行”,兼顾小盘成长股。我们重申中国政策经济最悲观的时刻已过,A股市场的核心矛盾已经从“美联储坚决紧,中国是高质量有底线的松”转为“美联储坚决紧,中国信用底已见”,因此市场将从21.12-22.4的泥沙俱下转向具备较为丰富的结构性机会(参见5.15《不卑不亢,价值先行》)。5月以来我们8篇系列报告围绕22年“稳增长进化论”的结构性机会展开,当前国内政策经济环境逐步改善美联储仍将坚决紧的组合下我们建议首要关注价值股,其次关注受益于民营企业信用环境改善,受美联储紧缩影响有限且交易结构不拥挤、前期超跌的小盘成长股(市值500亿以下),细分领域沿着疫后重建、能源安全、国企低碳转型加杠杆等方向展开。建议配置:1.“旧式”稳增长发力(地产/消费建材/家电/银行);2.“供需缺口”通胀受益资源/材料(煤炭/铜/钾肥);3.受益于民营信用环境逐步改善且交易结构健康赔率更吸引的小盘成长股(光伏电池组件/半导体设备)。

2本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年05月27日,30个大中城市房地产成交面积累计同比下降42.33%,30个大中城市房地产成交面积月环比上升6.82%,月同比下降48.94%,周环比下降2.24%。

汽车:乘联会数据,5月第3周乘用车零售销量同比下跌6%,相比上周的-22%跌幅有明显改善。

2.中游制造

钢铁:螺纹钢价格指数本周跌1.80%至4764.29元/吨,冷轧价格指数跌1.35%至5327.29元/吨。截止5月27日,螺纹钢期货收盘价为4576元/吨,比上周下跌1.34%。钢铁网数据显示,5月中旬重点钢企粗钢日均产量229.91万吨,较5月上旬下跌0.27%。

水泥:本周全国水泥市场价格环比继续走低,跌幅为1.2%。全国高标42.5水泥均价为478.17元。其中华东地区均价微降至475.71元,中南地区微降至467.50元,华北地区维持530元。

3.上游资源

煤炭与铁矿石:本周铁矿石库存减少,煤炭价格维持,煤炭库存增加。太原古交车板含税价本周维持2920元/吨,秦皇岛山西优混平仓5500价格本周维持1205.00元/吨;库存方面,秦皇岛煤炭库存本周增加0.21%至473万吨,港口铁矿石库存减少0.77%至13453.80万吨。

国际大宗:WTI本周涨1.36%至111.88美元,Brent涨2.13%至115.32美元,LME金属价格指数跌0.14%至4553.1,大宗商品CRB指数本周涨2.49%至320.52,BDI指数本周跌19.83%至2681.00。

(二)股市特征

股市涨跌幅:上证综指本周下跌0.52%,行业涨幅前三为交通运输(2.51%)、汽车(1.47%)和休闲服务(1.38%);涨幅后三为综合(-3.57%)、电气设备(-3.99%)和家用电器(-3.99%)。

动态估值:A股总体PE(TTM)从上周16.76倍下降到本周16.61倍,PB(LF)从上周1.62倍下降到本周1.61倍;A股整体剔除金融服务业PE(TTM)从上周26.34倍下降到本周26.07倍,PB(LF)从上周2.28倍下降到本周2.26倍;创业板PE(TTM)从上周59.83倍下降到本周58.04倍,PB(LF)从上周4.03倍下降到本周3.92倍;科创板PE(TTM)从上周的40.70倍下降到本周39.01倍,PB(LF)从上周的4.31倍下降到本周4.16倍;A股总体总市值较上周下降0.90%;A股总体剔除金融服务业总市值较上周下降1.02%;必需消费相对于周期类上市公司的相对PB从上周2.10下降到本周2.05;创业板相对于沪深300的相对PE(TTM)从上周4.96下降到本周4.86;创业板相对于沪深300的相对PB(LF)从上周2.92下降到本周2.87;股权风险溢价从上周1.01%上升到本周1.14%,股市收益率从上周3.80%上升到本周3.84%。

融资融券余额:截至05月26日周四,融资融券余额15275.29亿,较上周上升0.09%。

大小非减持:本周A股整体大小非净减持23.31亿,本周减持最多的行业是银行 (-8.47亿)、有色金属(-4.09亿)、电气设备(-3.47亿),本周增持最多的行业是钢铁(1.63亿)、国防军工(0.80亿)、电子(0.31亿)。

限售股解禁:本周限售股解禁590.64亿元,预计下周解禁327.24亿元。

北上资金:本周陆股通北上资金净流出95.80亿元,上周净流入152.18亿元。

AH溢价指数:本周A/H股溢价指数下跌至138.18,上周A/H股溢价指数为139.34。

(三)流动性

截至5月28日,央行本周共有5笔逆回购到期,总额为500亿元;5笔逆回购,总额为500亿元;1笔3个月央行票据互换到期,总额为50亿元;公开市场操作净投放(含国库现金)共计0亿元。

截至2022年05月27日,R007本周上涨13.86BP至1.8246%,SHIBOR隔夜利率上涨5.90BP至1.3810%;期限利差本周下跌4.94BP至0.7841%;信用利差上涨3.80BP至0.7120%。

(四)海外

美国:上周二公布4月新房销售53,000套,低于前值68,000套;季调后5月Markit制造业PMI为57.5,低于前值59.2,高于预期55.2;上周三公布季调后4月耐用品除国防外订单初值环比增速为0.26%,低于前值1.22%;季调后4月耐用品除运输外订单环比增速为0.35%,低于前值1.11%;上周四公布第一季度GDP(预估)环比折年率-1.5%,低于前值6.9%和预期1.1%;上周五公布4月个人消费支出(PCE)环比增速为0.9%,低于前值1.1%,高于预期0.8%;4月个人收入环比增速为0.4%,低于前值和预期0.5%;4月商品贸易帐-1059.42亿美元,高于前值-1253亿美元和预期-1148亿美元;

欧盟:上周二公布5月欧元区制造业PMI初值54.4,低于前值55.5和预期55.3;5月欧元区服务业PMI初值56.3,低于前值57.7和预期57.5;5月欧元区综合PMI初值54.9,低于前值和预期55.8;

英国:上周二公布5月制造业PMI初值54.6,低于前值55.8;5月服务业PMI初值51.8,低于前值58.9和预期58.3;

日本:上周二公布5月制造业PMI初值53.2,低于前值53.4;上周五公布5月东京都区部CPI同比增速为2.4%,与前值持平;

海外股市:标普500本周涨6.58%收于4158.24点;伦敦富时涨2.65%收于7585.46点;德国DAX涨3.44%收于14462.19点;日经225涨0.16%收于26781.68点;恒生跌0.10%收于20697.36点。

(五)宏观

工业企业利润:1-4月份,全国规模以上工业企业实现利润总额26582.3亿元,同比增长3.5%。

3下周公布数据一览

下周看点:欧盟5月经济景气指数;欧元区5月经济景气指数;日本5月制造业PMI;欧元区5月制造业PMI;英国5月制造业PMI;美国5月制造业PMI;美国5月失业率。

5月30日周一:欧盟5月经济景气指数;欧元区5月经济景气指数;

5月31日周二:日本4月失业率;日本4月工业生产指数;中国5月官方制造业PMI;中国5月官方综合PMI;

6月1日周三:日本5月制造业PMI;中国5月财新制造业PMI;欧元区5月制造业PMI;英国5月制造业PMI;欧盟4月失业率;欧元区4月失业率;美国5月Markit制造业PMI;美国4月建造支出;美国4月非农职位空缺数;美国5月制造业PMI;

6月2日周四:美国4月耐用品订单环比终值;

6月3日周五:美国5月失业率;美国5月非农就业人口变动;美国5月ISM非制造业指数。

4风险提示

国内疫情控制反复、经济增长低于预期,中美关系不确定。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐