14只基金今日首发,10只可投港股,汇添富华夏南方齐吹南下结集号,“全球配置基金经理”成标配

来源:财联社 2021-01-28 12:23:54

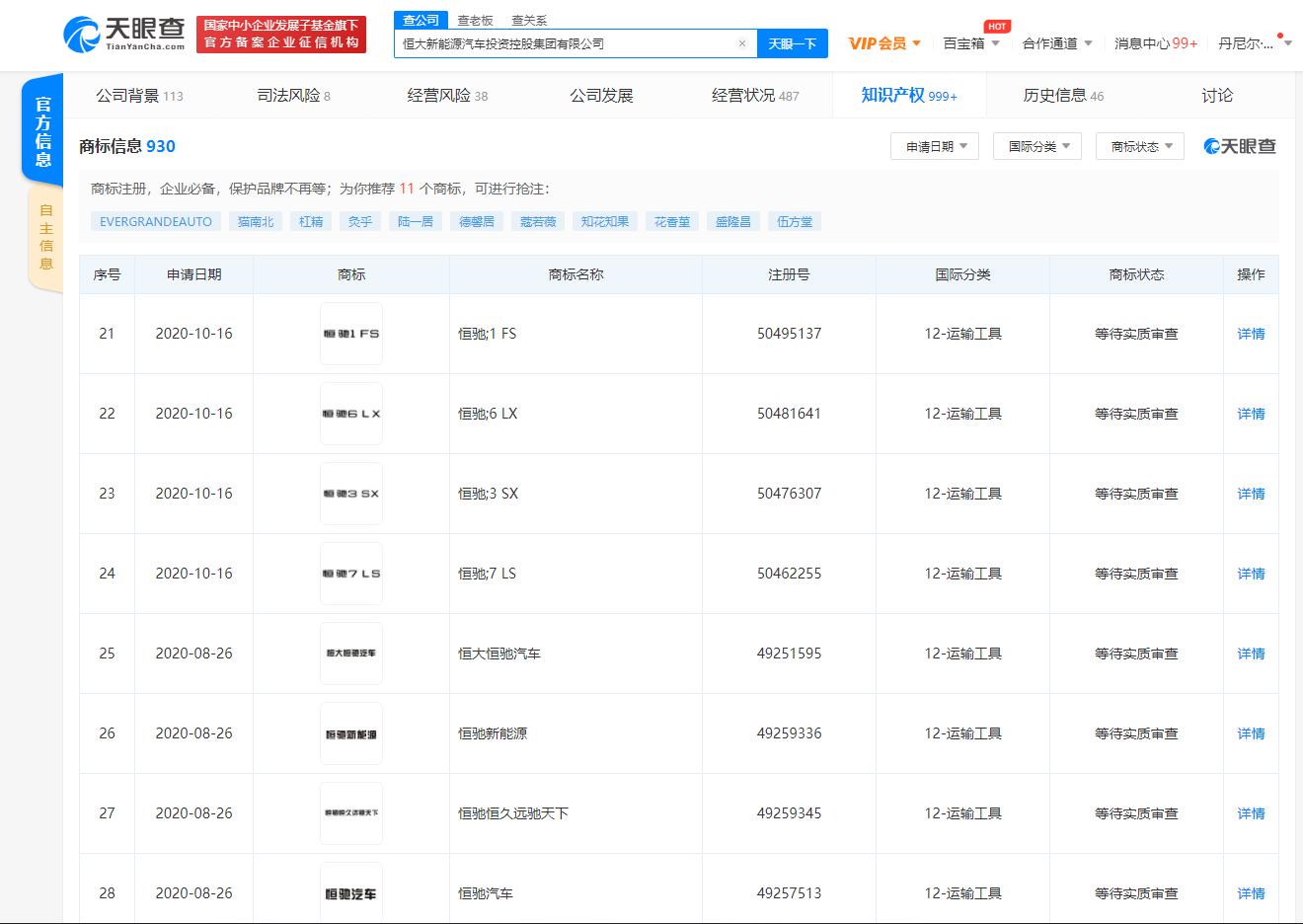

财联社(北京,记者 陈俊岭)讯,就在A股白酒、新能源汽车备受高估值争议之际,汇添富、华夏、南方等“头部基金”的新发基金已悄然将注意力和“卖点”移至眼下正炙手可热的港股市场。

1月28日,6家基金公司发起的14只(含A\C)基金同日首发,其中招募书中明确“可投港股”的就有10只。其中,汇添富4只、华夏、南方、兴全各两只。

值得注意的是,“汇添富数字未来混合”和“汇添富高质量成长30一年混合”的基金经理杨瑨和刘江,同时具备QDII基金的管理经验。其中,杨瑨管理的全球互联混合基金,四年任职回报超218%。

就在投资人悄然将视线投向港股、美股时,具备“全球资产配置”能力的基金经理自然就有了用武之地。眼下,他们也是多家头部公募努力培养或重金争抢的“香饽饽”。

“头部公募”吹响南下结集号

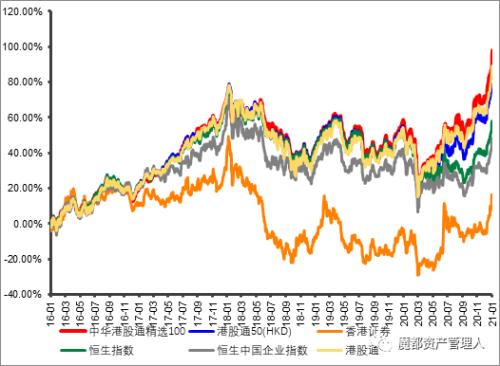

继“北上资金”后,“南向资金”正成为资本市场另一个风向标。截止1月27日,包括港股通(沪)和港股通(深)在内的当月净流入2965.72亿元,而在其中,公募基金投港股已成蔚然成风之势。

港股投资,已成“头部基金”竞技场。今天首发的14只基金分属6家基金公司,按照四季度最新规模看,选择今日产品首发的前五家中就占三家——汇添富基金、华夏基金和南方基金。

从产品类型看,混合型以8只独占半壁江山,股票型、股票指数型和ETF-场内各有两只。而从投资范围看,今日首发的16只基金主投方向均为A股市场,其中有10只产品“可投港股”。

8只产品分别是——黄文倩的华夏消费龙头混合(A\C)、申庆的兴全中证800六个月持有指数(A\C)、刘江的汇添富高质量成长30一年混合(A\C)、李锦文的南方匠心优选股票(A\C)和杨瑨的汇添富数字未来混合(A\C)。

在上述10只基金招募书中,均有这样的字样——“在资产配置上,投资于股票资产及存托凭证投资占基金资产的比例不低于60%(其中,投资于港股通标的股票的比例不超过股票资产的50%)”。

考虑到港股与A股的差异,基金经理还专门开辟章节,阐述了自己的“港股投资策略”——除按照“自下而上”个股精选策略,还将结合公司基本面、国内经济和相关行业发展前景、香港市场资金面和投资者行为,以及世界主要经济体经济发展前景和货币政策等因素,精选符合本基金投资目标的香港联合交易所上市公司股票。

当然,机遇与风险并存。招募书中,他们也不忘提示投资港股的风险——可投资港股通标的股票,也将面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

“全球配置”基金经理成标配

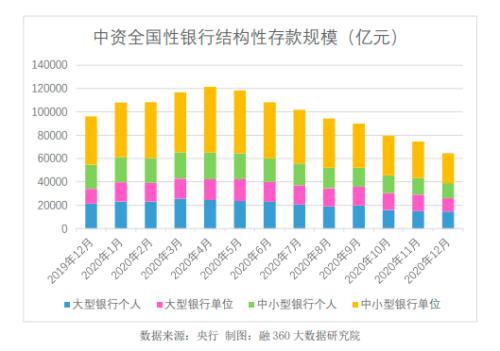

得益于最先控制住疫情蔓延优势,2020年中国经济一枝独秀,创业板也以64.96%的年涨幅再次“牛冠”全球。过去一年也是公私募基金的大年,规模双双历史新高,“爆款基”与“日光基”频见报端。

一边是宽裕流动性涌动的热钱,一边是A股独好的赚钱效应,叠加“机构抱团”,在经过一年多的连番炒作后,医药、白酒、新能源汽车等板块也开始饱受高估值质疑。

“跨过香江去,夺取定价权”——新年伊始,多家券商纷纷看多港股市场。一时间,各路资金纷至沓来,市场对港股的关注也空前高涨。截止1月27日,恒生科技指数年内涨幅已达16.4%。

就在投资人将投资视线放眼港股之际,一些主打全球配置概念的基金也蓄势待发,而“可投港股”和“全球资产配置”也成为了头部基金公司的兵家必夺之地和基金营销的最大“卖点”。

毕业于清华大学,现任汇添富TMT行业负责人的杨瑨,算是一位具有全球视野的基金经理,他管理的汇添富全球互联基金属QDII基金,亚马逊、微软、脸书为美股,腾讯控股、美团为港股。

“大家往往高估一年的变化,却常常低估十年的变革。”在做客一期财经节目时,杨瑨分享了他对科技股的理解——从一年看,他们的估值确实有些贵,但如果放眼未来十年,他们估值可能并不高。

与杨瑨既是清华校友又是汇添富同事的刘江,亦属具有全球投资视野的基金经理,2017年8月16日至今任添富全球医疗混合(QDII)基金的基金经理,他更偏爱境外上市的医药股。

复旦大学金融硕士毕业的黄文倩,是华夏基金重点培养的全球配置基金经理。她管理的华夏线上经济主题精选持仓中,腾讯控股超越贵州茅台列为第一重仓股,华润啤酒、美团为其第三、四重仓股。

与黄文倩同是复旦校友的李锦文,是南方基金重点培养的全球配置基金经理。他管理的南方智诚混合和南方祥瑞一年混合的四季度持仓中,也有腾讯控股、天立教育、颐海国际等港股的身影。

“当前公募面临两个矛盾:一是产品数量持续增加与投资者基金选择困难的矛盾,一是规模快速增长与基金公司及基金经理管理能力的矛盾。”在一场“头部公募”的跨年直播中,汇添富董事长李文称。

眼下,国内投资者正面临全球资产配置的强烈需求。如何解决这两种矛盾?在李文看来,基金公司将产品风格和基金经理差异化相匹配,人尽其才,做基金经理能力圈内的事情。

在公募基金迈入20万亿规模之际,“头部基金”的竞争也日渐白热化,拼业绩,拼产品线,而归根结底是对基金经理等核心人才的争夺,其中“全球资产配置”的基金经理更成为各家争抢的“香饽饽”。