衰退式宽松,市场会如何表现?

来源:金融界 2022-07-29 10:22:32

联储再加息,该关注什么?流动性呈现衰退式宽松,市场会如何表现?

天风总量策略、固收、金工团队于7月28日联合带来深度解读。

策略:8个关键问题的市场一致预期和我们的看法

固收:如何看待当下资产荒与流动性表现?

金工:格局改变,等待风险兑现确认

一

天风策略:8个关键问题的市场一致预期和我们的看法

关键问题一:机构客户仓位如何?

(1)7月问卷调查结果较6月仓位略有下降(2)Q2公募基金持仓中,混合偏股基金的股票仓位已经达到历史新高。但另一方面,基金发行持续低迷。机构重仓股估值空间可能被限制。

关键问题二:6月中长期贷款增速第一个月回升,下半年能否持续?

每一次估值中枢的趋势抬升,都对应着代表经济复苏强度的【中长期贷款增速】的转折,这也是各个板块实现景气度轮动、推动整体估值中枢不断上台阶的基础。

关键问题三:如何看待5月以来市场反弹的性质?

当前指数在3月下旬的平台位置上下震荡可能是相对合理的。向上突破需要中长期贷款增速持续回升,带来经济强复苏和板块景气扩散的预期;大幅向下的最大风险在于美国经济出现明显下滑,导致国内出口快速回落,但是政策发力措手不及,从而出现经济和市场的先破后立。

关键问题四:未来如果开启新一轮股市周期,哪些方向可能走出主线?

一个新的主线方向能够走出来,背后必须还是要有产业的支撑。且在最初的时候,渗透率足够低,股票的估值和机构持仓足够低也是必要条件。当前的医药和未来的TMT(智能汽车、半导体国产化替代、工业互联网、元宇宙)可能具备这样的特点。

关键问题五:当前位置,哪些高景气赛道性价比更高?

我们可以用成交额占比或者换手率来观察下各个主要赛道的情绪演绎到什么程度了,来衡量短期的性价比,从这个角度讲,当前军工性价比确实更高。另外,估值角度,市场的平均规律表现出:加速增长时抬估值,降速增长时杀估值。因此,我们也倾向于选择23年业绩还可以进一步改善的板块,比如【储能】、【风电】等。

关键问题六:半导体国产化替代的板块,能否在全球半导体周期下行的趋势中,走出α?

预计下半年国产化生产线的采购可能使得半导体设备和材料的订单超预期,但是在全球半导体周期见底之前,半导体板块的估值可能整体受到抑制。

关键问题七:大消费板块中,最看好哪些细分?

我们主要看好猪肉(后续猪价继续超预期的可能)、消费建材(保交房压力下竣工超预期的可能),另外,如果防疫政策还有进一步放松的可能,那么出行链条也还有反复交易的机会。

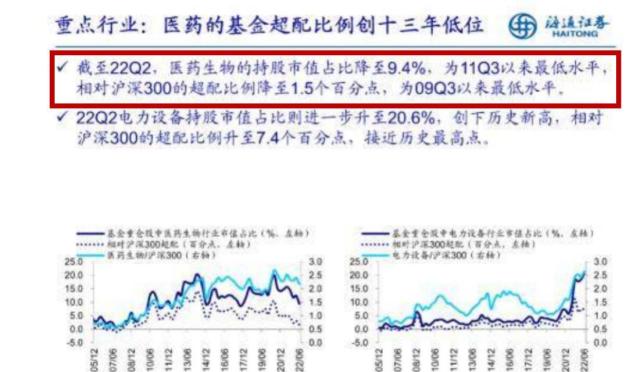

关键问题八:如何看待医药板块的机会?

医药板块具备估值低、机构持仓低等大级别底部的必要条件,同时医疗服务、创新药产业链也先后出现了一些积极变化,很有可能是战略底部,而且对于下半年可能的不确定性(国内地产、美国经济、全球疫情),对医药板块来说,至少不是负面的β。

风险提示:宏观经济风险,业绩不及预期风险,国内外疫情风险。

二

天风固收:如何看待当下资产荒与流动性表现?

近期资金利率继续走低,怎么看待现在的流动性?相信大家都很清楚,现在就是一种衰退性宽松,那么在衰退性宽松下,债券市场应该如何进行布局?

衰退性宽松在表面上来说,是因为实体经济融资意愿不佳而经济仍然有相当的压力,央行给予市场流动性,但因为结构及总量压力叠加在一起,本该流向实体的流动性只能淤积在金融系统,造成了目前的结果。

我们认为政治局会议超预期的可能性比较低,增量政策就还是在一个谋划状态,而不是积极落地的状态,所以现在债市多头思维所交易的主要还是政策空窗。

是否就此而乐观呢?短期虽然没有利空,但是未来政策落地的可能性还是不能排除。所以面对未来可能的变化,还是一个短多中空的格局,当然短多中空未必空。没有信号落地,不建议防御,依旧维持现有策略,维持整个组合在中性久期的状态。

我们认为利率未来还是一个窄幅区间波动的格局,因为这个格局对于货币政策或许是一个合意的状态。从资金利率到债券曲线和流动性状态,对于央行而言有一定偏多,但是对整个宏观而言恰恰就是合理。

风险提示:经济环境恶化、货币政策传导不畅、政策调整超预期、防疫政策转向

三

天风金工:格局改变,等待风险兑现确认

市场开始进入上行趋势格局。短期而言,宏观方面,下周美联储7月加息窗口期,加息幅度一旦超出预期将对风险资产价格特别是成长风格将形成压力;价量方面,周五开始呈现缩量调整态势,但缩量幅度仍然有所不足,仍需等待缩量的进一步确认调整结束。综合来看,市场短期进入关键时间窗口,建议耐心等待风险释放以及赚钱效应指标的进一步扩大。行业选择上,7月模型板块配置建议关注周期下游和消费;根据分析师盈利预测景气度(边际变化和绝对幅度)情况,排名靠前的行业为电气设备、稀有金属、煤炭和养殖;因此,综合板块和景气度,继续重点配置家电、养殖、锂矿以及电气设备、汽车和煤炭;主题上重点关注电池30ETF(159757);宽基指数上,继续重点关注科创ETF(588050)。

风险提示:市场 环境 变动风险,模型基于历史数据。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐