世诚投资5月策略报告:企稳反弹,积极在超跌优质成长股里找寻机会

来源:金融界 2022-05-05 16:27:03

世诚投资5月策略报告发布,创始人陈家琳在报告中提到,我们认为造成4月弱势的主要矛盾将出现明显的边际改善。特别是随着上海及周边地区的重点企业的复工复产也将有序展开,这有利于投资情绪的进一步修复,尤其对于之前受打击最大的包括汽车等在内的制造业。

报告亮点摘要

在海外流动性靴子落地、国内疫情得到控制、人民币贬值担扰退却、财报季尘埃落定、估值已经回落到历史低位等因素的共同作用下,A股有望企稳反弹。当然,鉴于联储可能“更鹰”、疫情受损的修复是个曲折的过程、平台经济亦更多受到宏观经济影响、市场对二季度业绩受损计价尚不够充分等,对于短期反弹力度也不宜过于激动。

A股市场在四月份继续维持弱势,并没有迎来预期中的修复行情。主要的原因包括美元流动性收紧预期升温对包括A股在内的权益资产的冲击,以及国内防疫措施对于经济及重点行业的扰动。雪上加霜的是,在刚刚结束的财报季,个别行业龙头公司低于预期的财务表现更是对成长股构成了额外的打击(创业板指数在四月份足足跌去了13%)。

进入五月份,我们认为造成上月弱势的主要矛盾将出现明显的边际改善。这包括海外流动性预期落地及国内疫情得到有效控制,由此也将带动A股市场反弹。而五一假期前政治局会议的相关定调亦有助于提振投资情绪。不过我们也提醒自己,如果考虑稍微“远一点”的前景,短期的反弹力度或较为克制。

首先,关于海外流动性。数小时前美联储议息会议“不出意料”地加息50个基点。鲍威尔明确排除了一次性加息75个基点的可能性,市场对此欢欣鼓舞(暴拉3个百分点收盘——好像有点过于“激动”了)。

在世诚投资看来,“好消息”是靴子落地,即未来数月加息和缩表的线路图已经十分清晰。“坏消息”是市场可能又被美联储“愚弄”了。少一次75基点(相对于50基点),跟多一次50基点(相对于25基点),在数学上没有差异,难道在心理上和经济上就有很大的区别?其实美联储这一轮的行动节奏已经是大大落后于通胀形势对其(紧缩)的要求。而之后又有中期选举。这意味着美联储可以行动的窗口期已经被挤压到了一个非常窄的范围内。如果物价在接下来一段时间没有明显的回落(不要被美国一季度的表观经济增速给蒙蔽了;看内部结构,美国经济不差、离所谓的衰退——如果有的话——还有相当的距离),美联储很有可能持续发表超出目前市场预期的暗示和指引。

其次,国内的疫情进展。上海正在从高点逐步回落(5月4日的确诊数已跌破5千例,较峰值已回落超过80%)。上海及周边地区的重点企业的复工复产也将有序展开。这有利于投资情绪的进一步修复,尤其对于之前受打击最大的包括汽车等在内的制造业。

不过需要留意以下两点。1)防疫措施对于需求的中期影响。上半场,市场聚焦于供给侧。目前进入下半场,需求侧会被更多地关注。而就经济及收入水平恢复的节奏,总需求并不乐观(除非政府投资加大力度,或者有额外的消费刺激“直达”工具)。2)地方政府在防疫措施上继续矫枉过正。虽然中央政府对于“一刀切”的过度措施已经三令五申,目前效果并不理想。如果一刀切的做法没有明显改观,市场主体仍将受到伤害。

而对于海外流动性与国内市场之间的纽带——人民币汇率,我们并不担心。人民币近期的贬值只是在“还债”,因为在前期美元指数一路上行的过程中,人民币再次“错失”了“顺势而贬”的好机会。即使以近期小幅贬值后的水平来衡量,人民币仍是最强势的货币之一,且这个趋势不会有大的变化。另外,实证和学术研究显示,人民币汇率更大幅度的(双向)波动无论对于外资跨境流动(“北上”为代表)还是A股自身表现,都没有统计意义上的强相关性。

近日对于“资本”的定调,显然有助于提升对于平台经济的投资热情。这个基调的变化并不出乎世诚投资的意料。我们在年初发表的年度报告里即指出针对资本的监管的最疾风暴雨的阶段已经过去,但进入下半场,平台经济的盈利前景还需要观察。我们的意思是,监管的重定位或改变情绪,但已经无法实质改变正在弱化的盈利前景。背后的原因很简单,平台经济已经是“星辰大海”,已经到了与整体宏观经济共进退的阶段(而不仅仅囿于自身的行业属性)。实际上,平台经济公司在过去两个季度的业绩疲弱,与其说是受监管的影响,不如将主要原因归结于宏观经济或许来得更贴切一些。

最后,市场或许对于部分行业和板块二季度乃至全年业绩下滑还没有充分预期和定价。在经过初期的(自上而下驱动的)反弹之后,市场还是会把挑剔的目光重新聚焦在以业绩为代表的基本面上。尽管已有所预料(目前的一致预期是上市公司整体业绩将在本季倒退接近30%),我们猜测仍有标杆性公司届时或令人失望(既有客观原因,更有主观因素)。

综上,在海外流动性靴子落地、国内疫情得到控制、人民币贬值担扰退却、财报季尘埃落定、估值已经回落到历史低位等因素的共同作用下,A股有望企稳反弹。当然,鉴于联储可能“更鹰”、疫情受损的修复是个曲折的过程、平台经济亦更多受到宏观经济影响、市场对二季度业绩受损计价尚不够充分等,对于短期反弹力度也不宜过于激动。

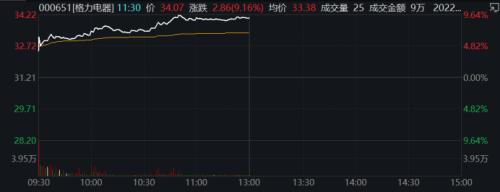

在此背景下,世诚投资除了继续看好以新能源为高端制造业之外,短期亦偏好:1)估值低位并且短期业绩能兑现的公司(该等个股多见于上游大宗商品领域), 2)估值合理且公司有极强的周期穿越能力(体现在极强的“控表”能力,而此类个股多见于传统的核心资产领域,包括具有极强品牌力的消费品公司、具有极强横向扩张能力的医药医疗服务企业),3)逻辑顺畅、公司指引乐观、并具备业绩逐季向好客观条件的(散见于诸行业,自下而上地选择更多一些)。

上述短期偏好是一个偏防御的立场。中期而言,我们将积极在超跌优质成长股里找寻机会。始自去年年底的调整,无论时间跨度还是跌幅,都已经接近极限。“布局正当下”。而在优质成长赛道里,那些新故事、新景气、新周期始终是最有爆发力的地方。世诚投资也会珍惜当下,积极布局,为接下来的行情做好最充分的准备。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐