中信证券:把握高能源价格主线,布局农资品供需错配

来源:金融界 2022-04-08 09:22:14

当前时点,我们认为化工行业的投资机会可围绕高能源价格以及农资品供需错配两条主线展开。高能源价格下,1)看好能源自给的煤化工龙头得到价值重估,重点推荐宝丰能源(行情600989,诊股)、鄂尔多斯(行情600295,诊股);2)海外化工品成本上涨利好国内出口,建议关注海外尤其是欧洲产能占比高的化工品种如维生素、聚氨酯、纯碱、炭黑等,重点推荐新和成(行情002001,诊股)、万华化学(行情600309,诊股)、三友化工(行情600409,诊股)、卫星化学(行情002648,诊股)、华鲁恒升(行情600426,诊股)、鲁西化工(行情000830,诊股)、龙佰集团(行情002601,诊股)、黑猫股份(行情002068,诊股)。农资品供需方面,预计俄乌冲突将显著影响全球肥料供应,叠加农产品(行情000061,诊股)价格高位对种植需求提振,看好全球肥料价格。钾肥板块重点推荐盐湖股份(行情000792,诊股)、亚钾国际(行情000893,诊股)和东方铁塔(行情002545,诊股);磷肥板块重点推荐新洋丰(行情000902,诊股)、湖北宜化(行情000422,诊股)。

▍传统能源价格高中枢预期下,能源自给的化工企业有望得到价值重估。

近期受地缘政治因素催化,全球传统能源价格大幅上涨;而中长期看,我们认为在全球实现“双碳”以及能源结构转型的过程中,传统能源供需的阶段性错配以及新能源渗透率增加带来的能源综合成本整体上移,有望支撑传统能源价格中枢维持较高水平,从而对化工品的成本及价格形成强力支撑。在此预期下,我们认为化工品的价值链条将得到重构,利润有望向供需矛盾相对突出的上游能源环节,以及供给存在收紧预期的高能耗加工环节逐步转移。因此我们认为,具备能源一体化(包括自有煤矿、自备电厂等)的化工企业在此过程中有望实现盈利中枢的抬升,其一体化优势的价值也有望得到重估。重点推荐具备能源一体化的煤化工龙头。

▍海外化工品价格上涨利好出口,关注海外产能占比高的化工品种。

近期海外能源价格上涨推升海外市场化工品价格,其中欧洲区域由于地缘政治因素导致能源供应紧缺,化工品成本及价格抬升幅度相对更大。考虑到欧洲是全球重要的化工品生产地,欧洲化工品生产成本的增加将带动全球成本曲线上移。此外,若地缘政治形势持续严峻导致欧洲能源供应严重短缺,则会影响欧洲化工产能的生产运营,预计届时将导致相关产品全球性供需缺口。因此我们认为,欧洲产能占比高的化工品未来存在全球供给收紧预期,利好国内出口订单及出口价格。重点推荐维生素、聚氨酯、煤化工、轻烃裂解、纯碱、钛白粉及炭黑板块龙头。

▍俄乌冲突加剧全球肥料供应紧缺,看好肥料价格维持高位。

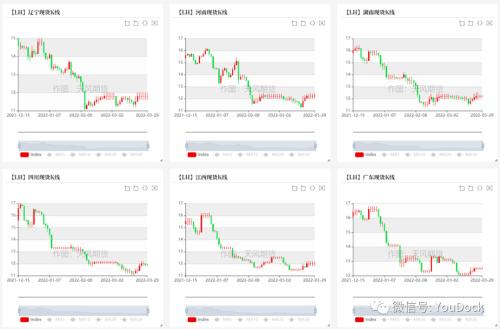

俄乌冲突下,全球重要的肥料出口国俄罗斯出口受阻,引发全球性肥料供应恐慌。钾肥方面,白俄罗斯被制裁叠加俄罗斯出口不畅,我们预测2022年全球钾肥供给缺口将达1100万吨,钾肥价格易涨难跌。590美元/吨的大合同价下,国内钾肥进口不畅问题料将延续,2023年大贸价或超预期。磷肥方面,海外能源成本及硫磺成本飙升推动海外磷肥价格大涨,但由于国内出口转法检后周期拉长,国内外磷肥价差持续拉大,目前一铵、二铵价差约3000元/吨。考虑到国内产能相对充裕,我们认为在4月底至5月国内需求转淡后,出口或有所放松,相关企业弹性较大。尤其对于国内需求较少的重钙产品,出口或更为顺畅。

▍风险因素:

传统能源价格维持高位不及预期;全球经济复苏以及下游需求增长不及预期;全球疫情防控不及预期;全球化工品产能扩张进度快于预期。

▍投资策略:

当前时点,我们认为化工行业的投资机会可围绕高能源价格以及农资品供需错配两条主线展开。

高能源价格下,1)看好能源自给的煤化工龙头企业得到价值重估,重点推荐具备煤炭一体化、布局光伏-绿氢一体化的煤化工龙头宝丰能源,重点推荐煤炭高比例自给、实现电力完全自供的电石法PVC龙头鄂尔多斯,建议关注中泰化学(行情002092,诊股);2)海外化工品成本上涨利好国内出口,建议关注海外尤其是欧洲产能占比高的化工品种如维生素、聚氨酯、纯碱、炭黑等,重点推荐新和成、万华化学、三友化工、卫星化学、华鲁恒升、鲁西化工、龙佰集团、黑猫股份,建议关注双环科技(行情000707,诊股)、山东海化(行情000822,诊股)、沧州大化(行情600230,诊股)。

农资品供需方面,预计俄乌冲突将显著影响全球肥料供应,叠加农产品价格高位对种植需求提振,全球肥料价格有望维持上涨态势。钾肥板块重点推荐盐湖股份、亚钾国际和东方铁塔;磷肥板块重点推荐新洋丰、湖北宜化,建议关注川金诺(行情300505,诊股)、云天化(行情600096,诊股)、兴发集团(行情600141,诊股)。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐