政策意在实现风险有序出清 并购意愿提升尚待楼市回暖

来源:东方金诚 2022-03-17 17:22:09

据不完全统计,1-2月兴业银行(行情601166,诊股)、浦发银行(行情600000,诊股)、广发银行、招商银行(行情600036,诊股)、平安银行(行情000001,诊股)等金融机构计划为房企收并购提供融资金额合计超过600亿元,可见,去年12月出台的《关于做好重点房地产企业风险处置项目并购金融服务的通知》(以下简称“《通知》”)引起了市场相关参与方的关注。从政策推出的目的来看,并购债对优质企业、优质项目的限制,决定了政策意在盘活出险企业优质项目,加速行业资源整合优化,这将一定程度加速弱资质民营房企市场化淘汰进度,推动房地产市场风险有序出清,对纾解房地产行业融资困境具有一定的帮助意义。但从目前的执行情况来看,政策的推行明显受到房地产行业环境的制约,更多的市场参与者仍处于观望阶段,政策目前仍处于“试水”阶段。

一、并购债政策出台背景与执行情况

2021年12月10日,交易商协会举办房企座谈会,表示将优先支持注册发行债券用于并购及项目建设。2021年12月20日,中国人民银行银保监会联合发布《通知》,明确提出“银行业金融机构要稳妥有序开展房地产项目并购贷款业务,重点支持优质房地产企业兼并收购出险和困难大型房地产企业的优质项目,合理确定融资期限,提高融资效率”,包括稳妥有序开展并购贷款业务、加大债券融资支持力度、积极提供并购融资顾问服务、提高并购服务效率、做好风险管理,以及建立报告制度和宣传机制等,旨在通过并购融资相关政策一定程度化解房地产行业信用风险,保护房地产行业良性发展。2021年12月30日,央行金融市场司司长邹澜在新闻发布会上表示,房地产企业间的项目并购是房地产行业化解风险、实现出清最有效的市场化手段。此外,2022年1月初亦有媒体报道,主要银行已告知部分优质房企并购贷款不计入三条红线指标。可见,推动并购融资服务、盘活出险企业优质项目,已成为化解房地产行业信用风险的重要方式之一。

自政策推出以来,部分银行、房企率先作出回应,尝试发行并购主题金融产品,据不完全统计,兴业银行、浦发银行、广发银行、招商银行、平安银行等金融机构计划为房企收并购提供融资金额合计超过600亿元。具体看,目前市场上已有的并购金融服务可以分为三种模式:

第一种模式是金融机构发行并购主题债券,募集资金专项用于房地产项目并购贷款的投放,这也是目前市场上应用较为广泛的一种并购金融服务。1月25日,浦发银行完成2022年第一期金融债券的发行,分为两个品种,发行规模分别为250亿元和50亿元,票面利率均为2.69%,其中品种二的50亿元计划在扣除发行费用后用于房地产项目并购贷款投放;此后,多家银行陆续开展并购债注册发行工作,广发银行公告称计划发行50亿元房地产项目并购主题债券,兴业银行计划发行不低于100亿元的房地产项目并购主题债,平安银行将启动首期50亿元房地产并购主题债券的发行,募集资金专项用于房地产项目并购贷款投放。

第二种模式是房企与金融机构签署融资战略合作协议,专项用于并购业务,该模式可以看作是前者的升级版,是金融机构为房企提供的定制化并购金融服务。目前,招商银行率先与华润置地及所属万象生活和大悦城(行情000031,诊股)控股分别签署并购融资战略合作协议,招商银行将分别授予华润置地200亿元、华润万象生活30亿元、大悦城控股100亿元的融资额度专用于并购业务,业务品种包括但不限于并购贷款、并购基金、资产证券化、以及基于并购相关业务需求创新的各类融资产品;此外,招商银行还将为大悦城其提供高效便捷的“绿色通道一站式”服务。2月21日,五矿地产与交通银行(行情601328,诊股)签署并购融资战略合作协议,交通银行北京分行将为五矿地产提供100亿元的意向性并购融资额度。从提供的融资额度来看,该模式将成为金融机构和大型房企之间并购融资合作的主要方式之一。

最后一种模式是房企直接发行并购债等金融产品,即房地产企业通过银行间市场注册发行债务融资工具,募集资金直接用于房地产企业风险处置项目的兼并收购。截至目前,已有两家房企成功发行并购债券。其中,招商蛇口(行情001979,诊股)并购债发行总额12.9亿元,募集资金用途包括但不限于置换发行人前期股权投入资金及后续资产投资与收购等方式;建发地产并购债发行总额10亿元,募集资金用途为4.6亿元计划用于并购两个标的项目公司股权,4.6亿元用于项目建设,0.8亿元用于偿还到期债务融资工具。此外,保利置业、绿城房地产集团等房企也在注册发行债券的流程中,根据披露的募集用途来看,有部分资金将用于房地产项目的兼并收购。

二、并购债政策意图分析

目前来看,无论是金融机构,还是房企自身,对并购融资都表现出了较高的关注度,各类并购融资金融服务已陆续推出。我们认为,并购贷款暂不纳入房地产贷款集中管理及三条红线指标,是银行及房企对并购债产生热情的一个主要动力,对纾解房地产行业融资困境具有一定的帮助意义,但其作用也存在一定限制。具体看,并购债对房地产行业的影响主要有以下几个方面:

一是并购融资不纳入房地产贷款集中管理和三条红线的政策红利,将鼓励优质房企承接出险企业优质项目,缓解行业风险。2021年房地产行业迎来下行周期,受销售端疲软影响,项目回收期被拉长,房企高周转模式难以为继,而房地产贷款集中管理制度、三条红线等政策加码进一步增加了包括优质房企在内的流动性压力,削弱了优质房企拿地及承接出险企业优质项目的意愿。因此,并购债不纳入房地产贷款集中管理和三条红线的政策,势必成为优质房企争相探索的新融资渠道,通过并购优质项目既可以为房企带来更高的项目收益,在一定程度上缓解房企承接项目需面临的流动性压力,也将有助于推动行业稳妥有序风险出清,避免行业整体信用风险集中爆发及硬着陆。

二是《通知》要求“并购项目”应为“优质项目”,意在盘活出险企业优质资产,而非对出险企业全面托底。自恒大事件后,资金链断裂、项目延期加剧了民营房企销售端回款难度,出险企业手中众多地理位置优越、有市场需求支撑的优质项目因此搁置或烂尾,这实际上不利于推动房地产行业资源整合优化、风险有序出清。因此,《通知》中“重点支持优质房地产企业兼并收购出险和困难大型房地产企业的优质项目”的相关表述,对并购债的融资方和项目出让方都有了较为清晰的限定,不仅要求融资方应是不存在较大债务压力房地产企业,以此打消销售者对优质项目延期或烂尾的顾虑,保证项目正常推盘回款,对“优质项目”这一前提的限制也点明了处置资产的特征,即只有持有优质项目的风险房企有望通过并购融资缓解短期流动性紧张的局面,对于无优质项目在手的风险房企来说,并购融资无现实意义。

三是我们认为并购融资一定程度会加速行业信用风险出清和弱资质民营企业的淘汰。从地产项目的布局来看,一二线城市的优质项目一定程度上被大型优质房企所垄断,对于一些资质相对较弱的民营房企来说,市场空间主要集中于三四线,甚至五线的中小型城市,而这部分项目由于缺乏有效市场需求并不是并融资的主要标的。在当前行业环境下,优质房企以及有着优质项目的困难房企在政策的扶持下,将有机会顺利走出困局,而对于弱资质民营企业来说,在行业优胜劣汰、资源整合优化的竞争环境下难免将加速出局。

三、并购债对房地产行业的实际影响

从目前并购债的执行情况来看,效果仍然存在一定局限性,我们认为最主要的制约因素是房地产行业尚未回暖。在房地产行业处于下行周期的环境下,房企的风险偏好普遍降低,对项目的安全性提出了更高的要求,而所谓的“优质项目”难免受到行业整体环境的拖累,同样存在去化风险,从而导致房企整体的并购意愿明显下降。因此,并购债相关政策的作用力度仍待整个行业的回暖,届时伴随房企并购意愿的提升,并购融资热情势必会相应提升。对于房地产行业尚未回暖的判断,我们主要有以下三个依据:

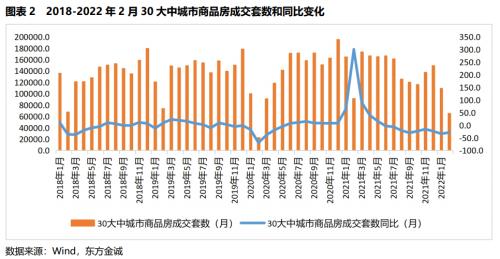

1.销售端

商品房成交数量同比负增,销售情况远不及去年同期。1-2月,30大中城市商品房成交套数合计值为175418套,其中1、2月份分别成交109725套和65693套,同比分别下降33.56%和28.36%;与疫情前基数稳定的2019年同期相比,分别下降9.24%和11.13%。可见,1-2月的房地产的销售情况远不及去年同期和疫情前同期水平。

2.融资端

整体来看,1-2月房企境内信用债发行规模不足去年同期的七成,境外美元债发行规模不足去年同期的两成,净融资额均处于负值区间,且民营房企融资困境未见缓和。

境内信用债融资方面,1-2月房地产行业共计发行信用债68只,发行规模为612.75亿元,净融资额为-9.33亿元。分月看,1月信用债发行数量和发行规模较去年同期出现明显萎缩,发行规模同比下降55.19%,环比下降27.40%,净融资额为-87.05亿元;2月债券发行情况略有好转,发行规模同比增长32.58%,净融资额为77.72亿元。从发行主体看,1-2月共计37家房企发行信用债,其中仅6家为广义民企,发行主体数量较去年同期下降35.09%,其中广义民企数量下降71.43%;1-2月广义民企共计发行债券13只,债券数量占比由40.59%下降至19.12%,占比已不足两成。民营企业中发行数量和规模较大的企业主要为万科、金地和重庆龙湖几家大型房企,可见恒大事件对民营房企产生的影响仍未消弭,2月融资情况好转是否意味房地产行业迎来拐点言之尚早,仍需政策的持续引导和进一步观察。

美元债融资方面,受恒大事件影响,境外融资仍受阻严重。2022年1-2月,房地产行业共计发行美元债12只,发行规模为26.94亿美元,增速同比下降83.72%,净融资额为-50.62亿美元,增速同比下降154.43%。整体来看,房地产行业美元债发行较2021年年底有所缓和,但与2021年同期相比,发行规模仍存在较大差距,境外融资渠道的修复仍需时日。

3. 信用风险

1-2月新增违约主体、发生级别下调的主体和债券价格暴跌的主体中不乏大中型房企,信用风险仍在蔓延。1-2月房地产行业新增违约债券14只,涉及5家主体,其中2家为新增为违约主体,分别为华夏幸福(行情600340,诊股)基业控股股份有限公司和恒大地产集团有限公司,违约类型分别为本息违约和展期;1-2月共计10家主体级别被下调,被下调次数为21次1,涉及主体家数和级别下调次数同比分别提升150.00%和35.71%;此外,二级市场中有多家房企出现价格剧烈波动,其中1-2月的区间跌幅超过50%的房企有四家,分别为阳光城(行情000671,诊股)、世茂建设、龙光控股和正荣地产。

整体来看,《通知》的出台对于纾解房地产行业的融资困境具有一定的现实意义,也受到了市场上各方参与者的积极响应,尤其是并购债不纳入房地产贷款集中度管理和三条红线这一政策,为房企开启了一个新的融资渠道。此外,并购债对优质房企和优质项目的限定条件,一方面可以有效缓解部分房企的流动性压力,降低行业的信用风险水平;另一方面,通过优胜劣汰的自然选择,将加速弱资质民营房企的市场化淘汰进度。但就目前来看,政策效果的充分显现仍待市场环境的进一步回暖。我们认为,接下来的重点是推出更多有助于楼市回暖和房地产行业良性循环的政策组合,加大执行力度。其中的核心是将居民房贷利率适度下调,同时各地根据自身情况合理放松各类行政性调控措施,推动楼市回暖,这是遏制房企风险无序暴露的根本所在。在这个过程中,监管层或将阶段强化对金融机构窗口指导,引导银行适度提升风险偏好,推动并购债发行放量,并加大行业并购融资授信额度,最终促成更多并购项目落地。

注明:1本报告中所述级别下调包含单独的评级展望下调。

2图表3中所统计地产债不包含资产支持证券。

3图表3中所述区间指2022年1月1日至2022年2月28日。

( 作者:研究发展部唐晓琳 )

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐