震惊资管圈!470亿对冲基金突然宣布:清盘!

来源:中国基金报 2021-12-16 16:22:08

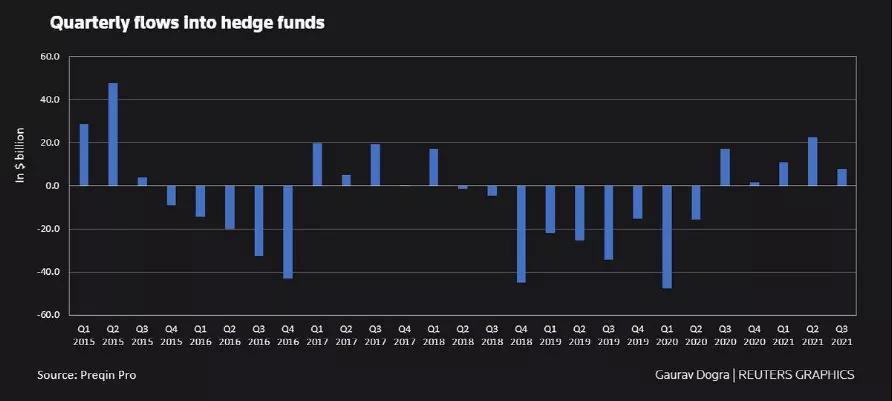

今年即将收官,而尽管市场仍然受到通胀上行、供应链危机、疫情以及黑天鹅事件的影响,但全球对冲基金的增长并没有停止。根据资产分析公司Preqin数据,全球对冲基金也有望三年来首次实现资金净流入,且净流入金额达到409亿美元(约2617.6亿元人民币)。

(对冲基金季度资金流动数据 来源:路透社)

但几家欢喜几家愁,就在圣诞节前最后一周,这家资产管理规模达300亿美元(1920亿元人民币)的对冲基金似乎扛不住了。

(来源:Anchorage Capital Group网站)

当地时间12月16日,专注于不良债务(distressed debt)最大的对冲基金之一的Anchorage Capital Group宣布,将关闭其推出了18年的旗舰基金,并向客户返还管理的74亿美元(约473亿元人民币)的资金。

援引《华尔街日报》消息,这家公司在给客户的一封告知信中表示,其旗下旗舰信贷基金Anchorage Capital Partners将在清盘过程中暂停客户赎回,但并未给出客户们收回全额资金的具体日期。

至于关闭基金的理由,告知信中表示,是由于在当前的市场环境下,廉价资金推升了股票和债券的价格,同时抑制了企业违约,使得以不良资产为主的ACP盈利能力减弱。

这只基金近年回报率确实惨淡。根据《The Street》报道数据,这只对冲基金2018年回报率仅为0.6%,2019年为1.5%,而2020年为4.4%。此外,目前这只基金管理的资产仅为74亿美元,仅为2017年底的146亿美元的一半左右。

另外,根据Anchorage Capital递交的2021第三季度13F显示,排在其持仓第一位的是老牌指数ETF——标普500指数ETF(SPDR S&P 500 ETF)。

(来源:fintel.io)

专注不良资产

前高盛不良债部门管理人创建

Anchorage Capital创立于2003年,总部位于纽约,目前管理规模约300亿美元。公司投资于横跨北美和欧洲的信贷、股票、流动性较低的市场以及固定收益市场,使用长短仓策略,也注重基本面分析。公司结合内外部研究进行决策,尤其专注于弃权的和加杠杆的发行者。

此外,公司时常被外界认为是一个专注于不良资产的对冲基金,因为其两位创始人凯文·乌尔里希(Kevin Ulrich)和托尼·戴维斯(Tony Davis)都曾就职于高盛的不良债务部门。

Anchorage旗下除了这只即将关闭的旗舰基金ACP外,还有一只结构性信贷基金和一只私募股权基金,管理资产分别为约180亿美元和40亿美元。此次公开信中,该公司也表示关闭旗舰基金后,将专注于这两只基金。

随着近年来利率下跌,结构性融资工具(如质押贷款债务或 CLO)对投资者的吸引力越来越大,因为它们的收益率高于具有可比信用评级的传统债券。这种转变方向近年来也越来越多的出现在押注不良资产的对冲基金上,包括阿波罗、战神(Ares)、黑石以及Bridage在内的资产管理者都做了这种转变。

“在当前不加选择地获取资本、股市倍数升高、违约率接近历史低点以及央行支持风险资产的政策的当前市场中,我们认为 ACP 的资产负债结构并不最适合利用当今市场环境中的机会,”乌尔里希写道。

但Anchorage Capital更为人所熟知的是,它是好莱坞老牌电影公司美高梅控股公司(MGM Holdings Inc.)最大股东,而它的CEO乌尔里希也是米高梅的董事会主席。此外,Anchorage还拥有服饰销售商J.Crew Group的大量头寸。

米高梅被亚马逊收购

苦等10年终获回报

前文提到,Anchorage的旗舰基金近几年回报率都不尽如人意,但其今年截至11月为止的回报率却高达18.5%,这是因为作为米高梅电影公司最大的股东,它在今年5月亚马逊斥资84.5亿美元收购米高梅的交易中,获得了约20亿美元的账面利润。

在米高梅2010年重组期间,Anchorage以折扣价将购买的债券转换为股权,投资不到5亿美元,但这笔交易多年来备受Anchorage众多客户的质疑。一是因为他们认为当电影制片人带来的额外好处给CEO乌尔里希投资决策带来了影响,二是因为这是Anchorage历史上最大的一笔投资,而其获得回报是今年,中间隔了十年。

据《华尔街日报》报道,作为一名电影和电视爱好者,乌尔里希聘请了公关公司来提升自己在好莱坞的形象,并成了红毯活动和好莱坞首映礼上的常客。他并没有理会Anchorage另一位联合创始人对其持股规模的担忧。

此外,2016年,以约80亿美元的价格与中国买家达成的交易也失败了。2018年,在Anchorage已经投资了米高梅8年仍未得到回报之时,乌尔里希和米高梅董事会还是终止了米高梅时任首席执行长加里·巴伯(Gary Barber)与苹果公司的早期交易谈判。苹果对米高梅的估值超过60亿美元。根据《华尔街日报》消息,米高梅的几位股东曾表示,如果巴伯有继续进行的余地,可能米高梅已经与苹果或其他竞购方达成类似的收购协议了。但多年来,乌尔里希一直告诉其他股东和Anchorage的客户,他认为米高梅能卖出更高的价格。

事实证明他押对了。

米高梅的股价长期以来一直不稳定,但这则交易使得当时它的股价飙升。2018年,该公司非上市股票的交易价格约为120美元,去年10月的交易价格约为75美元。而在交易传闻出现的一个月内,该公司股价飙升,一度达到155美元/股。

眼光独到

大举押注铀矿

铀是核能发电的原料。根据《The Mining》报导,2000年代时,铀曾是热门商品,炙手可热。可是2008~2009年的全球金融海啸、以及2011年的日本福岛核灾,铀需求受到沉重打击,原铀的现货价格已经低迷了十年。数据显示,最常交易的铀矿“U3O8”,在2007年巅峰期,曾达每磅137美元。

近年来,随着减少化石燃料,改用清净能源成了全球共识,多国政府将核能纳入气候目标,让核能产业弥漫乐观气氛,因而有研究预测,铀价能重新大行其道。Anchorage Capital就押宝铀将摆脱十年沉寂,并从几年前开始大举买入铀矿。

根据基金报记者查询,原铀今年价格已经开始回升,8月初,每磅仅为32.25美元,但截至12月13日,每磅为43美元,涨幅高达33%。

Anchorage称,目前的铀价让多数矿商蒙受亏损,它估计未来铀价将飙、鼓励矿商扩产。相关报道称,作为金融机构,Anchorage目前持有的铀,可能已经和大型铀矿商Traxys Group相当了,这在金融领域是十分罕见和另类的事。

援引《华尔街日报》消息,尽管Anchorage未公布相关数据,使得其具体持有量仍不清楚,但是消息人士透露,该基金握有的铀略低于500万磅。此一数字极为庞大,根据UxC,铀矿现货市场的每年交易量约在6,000万~8,000万磅之间。

那么Anchorage如何获利?据外媒报道,他们使用利差交易(carry trade),低价买进后,再以较高卖给公用事业商,约定几年后交割。此一策略年化报酬约为5%。

事实上,在美国上市的加拿大铀矿公司Cameco Corp.的股票2021年以来已上涨了近60%,上个交易日收盘报22.15美元,涨幅4.63%。

加拿大矿业公司Denison Mines Corp.的股价10月以来也大涨25%,2021年以来几乎翻了两番。而总部位于得克萨斯州的铀能源公司(Uranium EnergyCorp.)今年同样累计上涨了98.33%。第三方实体原铀投资公司黄饼股份有限公司(Yellow Cake PLC)今年在伦敦的股价也已上涨了近30%。

另外,截至上个交易日,天然铀领域最大的ETF 基金The Global X Uranium ETF上涨5.56%,报收24.3美元。今年以来URA已经暴涨了61.46%。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐