花生:无风险套利机会仍存 盘面高升水难以为继

来源:方正中期期货153人参与讨论 2021-06-08 13:16:09

花生10合约虽然对应的是新季花生,但是旧季花生和进口花生在满足交割标准的前提下均可以进行交割。花生期货交割的标准虽比油厂油料米的收购标准稍高,在含油率、黄曲霉素等指标上较为严格,比较接近油厂的小榨花生油原料。但产业端利用进口米和国产米掺混可以制作出满足交割条件的低成本仓单,目前旧作掺混仓单成本8500-9000元/吨,因此盘面价格大幅升水现货旧作仓单成本使花生期货存在无风险套利机会,即可以买现货仓单,在盘面上抛出。前期由于产业端对于对于新上市花生期货存观望心理,且贸易商资金被进口米和库存占用过多,导致其参与期货较少;目前随着交易所和期货公司对于花生期货推广工作的不断进行,产业端对于交割流程、标准不断掌握,6月份进口米和国内库存大部分已抛售完毕,贸易商资金充足,其参与期货市场热情明显增强。盘面高升水必定难以为继,有期现回归需求。在现货油料米阶段性供大于求的背景下,主要以盘面下跌回归现货价格为主。

图1:花生基差走势图

数据来源:郑商所、卓创方正中期期货研究院

图2:临沂油料花生日度价格

数据来源:卓创方正中期期货研究院

二、进口米集中到港,油料米供大于求

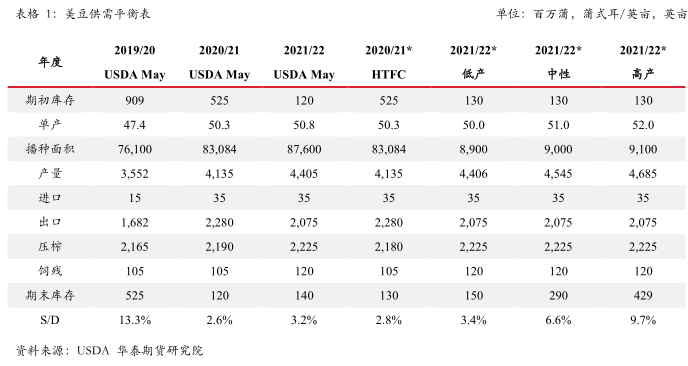

我国花生整体虽对外依存度较低,但是近年由于国内对花生油需求增长较快,以及国际贸易利润较好,进口花生占比呈现逐年递增的态势,2017-2018年我国花生年平均进口22万吨,2019年花生进口48万吨,2020年花生进口量大幅增长至108万吨,占国内产量6%。我国花生进口增量主要来源于苏丹,埃塞俄比亚,塞内加尔,主要因进口该三个非洲国家的花生其进口税降至 0,甚至塞内加尔的花生有小额的进口补贴。进口花生在有效补充国内供应的同时,也对国内花生价格产生了一定的冲击。2021年由于非洲国家疫情期间需优先保障本国供应,出口审批较慢,以及海运集装箱异常紧张,今年进口花生的集中到港期延迟到4-6月。非洲国家花生运输至国内时间40-50天,油厂采购需提前锁定价格,由于花生油厂今年压榨利润处于历史高位,油厂在前期签订大量进口合同。但近期花生油走货较慢,导致油厂执行前期合同压力较大。

图3:我国花生进出口情况

数据来源:海关方正中期期货研究院

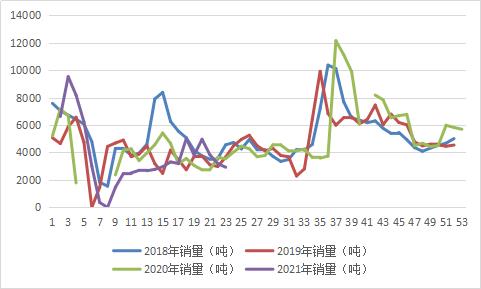

由于天气转暖后花生易酸价变高产生变质,且河南等地陆续开始收割小麦,农户需将库容花生清空存储小麦,尚有货源者售粮心态积极。但油料米的供大于求使得市场对于后期花生价格较为看空,采购和贸易端观望情绪浓厚,我国规模性批发市场花生出货量连续4周环比出现回落,据卓创数据显示,截至6月3日当周规模性样本批发市场花生出货量2925吨,环比下降8.3%,同比下降17.6%。

图4:国内部分规模型批发市场花生销售量

数据来源:卓创方正中期期货研究院

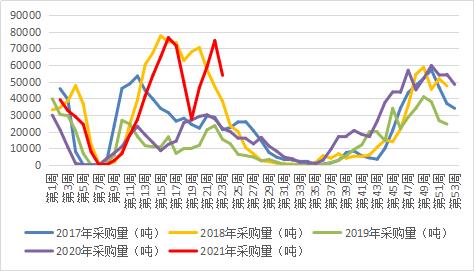

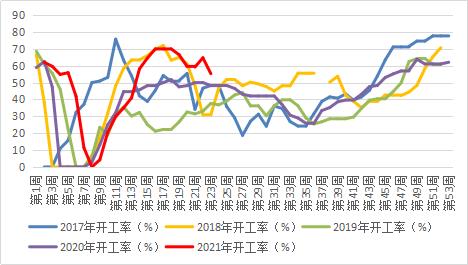

油厂的收购行为及收购价格是可以显著影响花生价格,由于今年花生油厂库存较历史同期偏高,且部分大厂已经接近完成今年收购任务,油厂近期不断提升收购标准并下调收购价格,且鲁花的部分分厂已经公布了停收时间,给油料米价格带来巨大的压力。今年油脂整体供给偏紧,近期花生油价格较高,且成本端花生价格持续下降,目前花生油厂理论榨利高达接近1000元/吨,油厂花生收购量整体处于历史同期高位,但是近期出现季节性下滑;油厂开机率预计也将较往年偏高,但由于近期花生油走货情况不佳,益海以及部分小榨出于保留花生油风味的角度考虑是根据订单现售现榨,因此,油厂开机率近几周环比有所下滑。据卓创数据显示,截至6月3日当周,我国油厂开机率55.31%,环比降低9.38%,但是同比上升7.1%。

图5:油厂花生采购量

数据来源:卓创方正中期期货研究院

图6:花生油厂开机率

数据来源:卓创方正中期期货研究院

三、新季花生种植面积略减,产区天气良好

目前春花生已播种完毕,夏花生正处于播种阶段。据市场调研结果显示,春花生种植面积整体或缩减3%左右。新季花生种植面积出现小幅缩减主要来自以下几方面原因:一是目前花生种植利润虽仍超过玉米(2683, -31.00, -1.14%)(以河南为例,花生种植收益1300元/亩,玉米种植收益1100元/亩),但花生种植相对玉米、小麦等机械化程度较低,需要更多人工成本,而目前农村老龄化程度严重,劳动人口缺失;且东北如吉林地区种植玉米国家还会给予补贴,花生和玉米种植收益差会减少,因此部分出现改种现象。二是山东地区延续种植面积递减态势,部分改种种植收益更好的蔬菜。春花生种植期整体来看产区天气良好,暂无天气炒作因素。河南地区前期因天气原因晚播种半个月左右,但是如果后期天气较好,对后期影响不大。

四、总结及操作建议

油厂的收购行为及收购价格是可以显著影响花生价格,由于今年花生油厂库存较历史同期偏高,且部分大厂已经接近完成今年收购任务,油厂近期不断提升收购标准并下调收购价格,且鲁花的部分分厂已经公布了停收时间,给油料米价格带来巨大的压力。目前春花生已播种完毕,夏花生正处于播种阶段。据市场调研结果显示,春花生种植面积整体或缩减3%左右,但产区天气良好,短期缺乏利好驱动因素。

花生10合约虽然对应的是新季花生,但是旧季花生和进口花生在满足交割标准的前提下均可以进行交割。产业端利用进口米和国产米掺混可以制作出满足交割条件的低成本仓单,目前旧作掺混仓单成本8500-9000元/吨,因此盘面价格大幅升水现货旧作仓单成本使花生期货存在无风险套利机会,即可以买现货仓单,在盘面上抛出。前期由于产业端对于对于新上市花生期货存观望心理,且贸易商资金被进口米和库存占用过多,导致其参与期货较少;目前随着交易所和期货公司对于花生期货推广工作的不断进行,产业端对于交割流程、标准不断掌握,6月份进口米和国内库存大部分已抛售完毕,贸易商资金充足,其参与期货市场热情明显增强。盘面高升水必定难以为继,有期现回归需求。在现货油料米阶段性供大于求的背景下,主要以盘面下跌回归现货价格为主。建议前期空单继续持有,上方压力10000元/吨,未入场者逢反弹做空,下方第一目标位9000元/吨。

图7:花生10合约收盘价跌破10000元/吨整数关口后大幅下跌

数据来源:文华财经方正中期期货研究院

(文章来源:方正中期期货)