招商证券:白酒季报、价格催化,食品择机左侧布局

来源:金融界网 2021-04-06 09:23:19

核心观点:

Q1基本面快速回暖,市场总体震荡加大,更应关注资产质量的重要性。展望Q2,预计消费进一步回暖,餐饮旅游需求提振,关注返乡回补机会。白酒板块存在季报、春糖等事件催化,龙头企稳后二线有望补涨,首推高端茅五泸稳健增长,精选次高端买入,推荐古井/水井坊(行情600779,诊股)/今世缘(行情603369,诊股)/汾酒,关注洋河。食品板块Q2成本压力较大,优选基本面优秀、短期业绩有支撑的估值合理龙头,推荐乳业飞鹤/伊利/蒙牛,卤味连锁绝味,关注煌上煌(行情002695,诊股)周黑鸭巴比,调味品推荐估值合理、Q1收入加速的榨菜,关注海天/颐海/恒顺的左侧布局机会,小食品高成长关注妙可蓝多(行情600882,诊股)、盐津铺子(行情002847,诊股)。

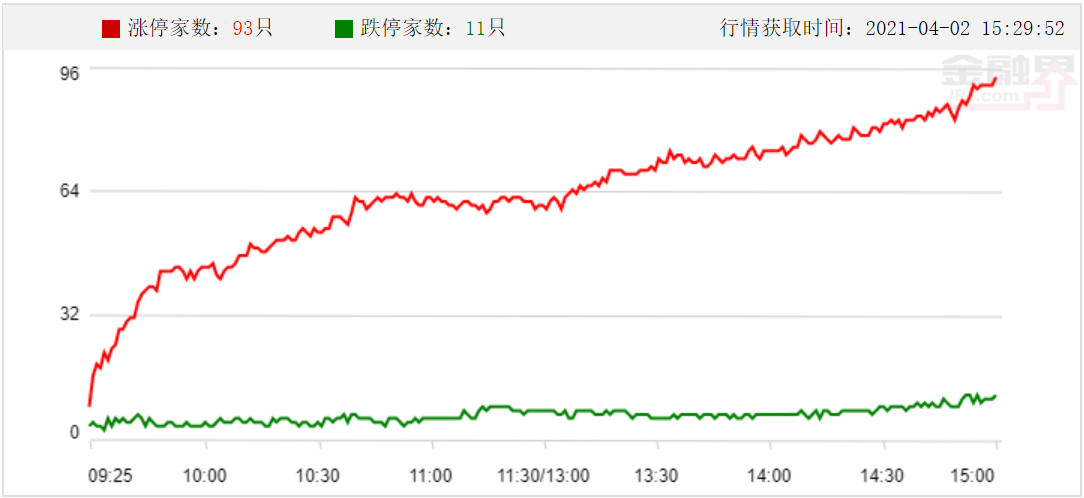

一季度回顾:市场总体震荡加大,资产质量重要性凸显。基本面来看,春节期间消费需求强劲,白酒、乳业等动销超预期,1-2月社零快速回暖,成本端延续去年四季度以来的上行趋势。从市场表现看,年初以来总体震荡加大,与估值较高、流动性拐点预期相关,但有两点不变:1)长期看,配置优质资产、外资净流入中国的主线不变;2)资产估值长期与商业模式对应、短期与业绩兑现度对应的关系不变。因此我们认为单纯低估值在食品饮料板块内部也许并不十分有效,应当关注商业模式、资产质量的重要性。

二季度板块策略:白酒季报&价格催化,食品择机左侧布局。经济延续复苏趋势,随着消费者信心和消费场景恢复,预计Q2消费进一步回暖,全年仍有超预期可能。同时,疫情缓解和疫苗接种逐步普及,国内出行旅游需求提振,建议重点关注餐饮产业链、交通旅游性食品、县乡镇返乡回补三类机会。

白酒板块:关注季报&春糖事件催化,龙头企稳后二线有望补涨。白酒业绩确定性高,超预期概率仍然较大,Q2存在季报、春糖等系列事件催化。高端白酒企稳反弹,茅台供需关系维持紧张,五粮液(行情000858,诊股)Q2进入控货挺价的时间窗口,如能站稳千元或形成催化,老窖一季度业绩存在超预期可能,配置性价比仍高。次高端前期疫情压制市场预期,实际动销明显好于预期,Q2关注五一、端午等假期消费场景的持续回补,部分前期超跌的品种有望补涨。

食品板块:Q2成本压力较大,优选估值合理的龙头,关注左侧布局机会。成本延续上行,部分企业面临高基数,或影响今年表观增速,推荐估值性价比高的飞鹤,同店持续改善的卤味连锁,同时关注估值合理的板块龙头,择机左侧布局。

卤味&食品连锁:两年开店叠加同店恢复,依然是全年推荐主线,二季度交通枢纽店有望进一步恢复,继续推荐绝味,关注煌上煌周黑鸭和巴比食品(行情605338,诊股)。

(2)乳制品:伊利蒙牛Q1动销超预期,低基数下表观增速有望更高,白奶成为增长新引擎,估值具备安全边际。奶粉龙头飞鹤份额持续提升,渠道库存良性,一年维度和中期看目标实现概率高,当前估值性价比高(对应22年18X)。(3)调味品:板块整体估值依然不便宜,在经济恢复中不占主线,建议关注估值较为合理的榨菜、恒顺,关注海天、颐海的左侧布局机会。(4)小食品:与大龙头相比,单纯看估值吸引力不够,建议关注高成长的妙可蓝多、盐津铺子。

投资建议:高端稳健次高端反弹,食品择机左侧布局。白酒首推高端茅五泸稳健增长,关注次高端场景有望持续回补,首推结构升级、动销良性的古井,推荐水井坊/今世缘/汾酒,关注洋河。食品板块优选基本面优秀、短期业绩有支撑的估值合理的龙头,推荐乳制品飞鹤/伊利/蒙牛,以及卤味连锁绝味,关注煌上煌周黑鸭巴比,调味品推荐估值合理、Q1收入加速的榨菜,关注海天/颐海/恒顺的左侧布局机会,小食品高成长关注妙可蓝多、盐津铺子。

风险提示:需求超幅回落、成本上涨、外资流出、税收政策变化、竞争加剧等

来源:招商证券(行情600999,诊股)