国君策略:大宗商品涨价引发中游制造盈利受损担忧 三大行业成本转嫁能力更强

来源:金融界网 2021-03-11 16:23:23

大宗商品涨价引发中游制造盈利受损担忧。2020年下半年以来以原油、铜为代表的全球大宗原材料快速涨价,引发市场对原材料上涨侵蚀中游制造业毛利率的担忧。原油作为最重要的工业品,使用范围和下游产业链最长,不仅使得铁矿石、煤炭等大宗品联动涨价,还间接带动劳动力成本提升。

复盘历史,大宗商品价格上行期,制造业毛利率先降后升,制造业毛利率拐点滞后于大宗商品的拐点约2个季度。制造业上市公司毛利率/净利率与CRB指数同比的并非显著负相关,两者相关系数为0.183。复盘2005Q1~2007Q2、2012Q2~2014Q2、2015Q4~2017Q4三轮CRB指数上行期,制造业毛利率均呈现出先降后升的U型,制造业毛利率的拐点滞后于大宗商品涨价的拐点约2个季度。原材料涨价最终会传递至终端产品,但时滞期和传导程度与竞争格局、需求强弱、库存水平有关。相较成本变化,毛利率变化波动范围更窄,因为制造业企业可以通过囤积低价库存、调节产品结构、与渠道分摊涨价成本,提升终端价格等多种方式平滑利润。

成本是盈利能力的影响因素,但不是唯一的决定因素,需求实质决定了行业成本转嫁能力。成本是盈利能力的影响因素,但不是唯一的决定因素,例如在CRB指数下行的2008年、2011年和2018年,制造业毛利率均跟随大宗品价格回落而下滑,在这一阶段,需求成为行业盈利更重要的影响因素。需求实质决定了行业成本转嫁能力,例如“四万亿”刺激的2009年,从原材料涨价到制造业毛利率提升的时滞在强劲需求带动下被极大缩短。制造业毛利率变化趋势与行业归母净利润趋势正相关。

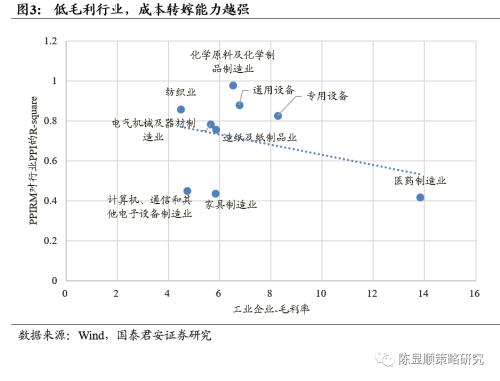

机械(通用设备/专用设备)、纺织、电气机械行业成本转嫁能力更强。PPIRM代表工业生产所需原材料的价格水平,我们用制造业各行业PPI指代终端产品价格,将其作为因变量对大类PPIRM指数进行OLS回归,若某行业原材料价格变化对终端产品价格解释力度越强,意味着行业潜在的成本转嫁能力越高,我们将回归的拟合优度视为行业成本转嫁能力的表征指标。回归结果显示,机械(通用设备/专用设备)、纺织、电气机械行业成本转嫁能力更强。此外,我们发现成本转嫁能力与行业毛利率相关,低利润率行业成本转嫁能力越强,我们认为背后原因是研发技术含量低、竞争越充分的行业,越趋向于成本加成定价模式。