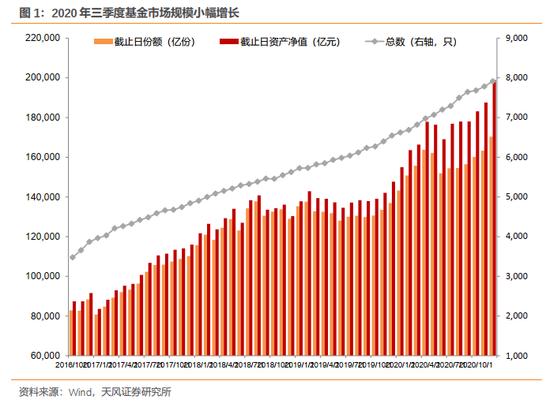

资本饥渴?杭州银行上市不到五年再融资超570亿 信用减值损失大增遭监管问询

来源:投资时报 2021-02-05 17:22:12

杭州银行(行情600926,诊股)上市后资本消耗加速,融资动作不断。今年2月1日,其150亿元可转债计划获证监会审核通过,若加上此金额,该行上市以来再融资额将达到约571亿元

《投资时报》研究员 赵新平

杭州银行股份有限公司(下称杭州银行,600926.SH)150亿元公开发行A股可转债于2月1日终于“通关”。

当日,该行发布公告称,中国证监会发行审核委员会对公司公开发行A股可转换公司债券申请进行了审核。根据会议审核结果,公司本次公开发行A股可转换公司债券申请获得通过。资料显示,杭州银行此次将公开发行不超过人民币150亿元的A股可转换公司债券,在转股后按照相关监管要求计入核心一级资本。

杭州银行自上市以来融资动作不断,但资本消耗仍然偏快,在上市之前核心一级资本充足率还能保持在9%以上,上市后其核心一级资本充足率就再未上过9%。

日前,该行大幅计提信用减值损失引起证监会的关注。在《中国证监会行政许可项目审查一次反馈意见通知书——杭州银行股份有限公司公开发行可转债申请文件反馈意见》(下称《反馈意见》)中,证监会对此进行了问询。针对上述问题,《投资时报》向杭州银行发出沟通函,但截至发稿未收到回复。

杭州银行归母净利润及增长率(单位:亿元)

数据来源:Wind

上市不到5年再融资近600亿

自上市以来,除了2018年,杭州银行年年都有资本补充计划,有时一年发布两次资本补充计划。

杭州银行于1996年成立,根据该行披露的信息,在1999年至2016年上市前,其先后进行了8次增资扩股(不包括资本公积转增股本),并多次发行二级资本债券。

2016年10月杭州银行正式登陆A股市场,通过首发募集的36.11亿元补充了核心一级资本,当年末,其核心一级资本充足率为9.95%,同比上升了0.5个百分点。

然而,上市后该行资本消耗速度加快,仅一年时间,核心一级资本充足率就掉到9%以下,2017年末其核心一级资本充足率为8.69%,自此以后,核心一级资本充足率再没有回到过“9时代”,同时也开启了更大级别的持续再融资计划。

自2017年到2020年三季度末,杭州银行补充各类资金金额合计约421亿元,包括:通过非公开发行A股股票补充核心一级资本71.32亿元;通过发行优先股补充其他一级资本99.79亿元;通过发行无固定期限资本债券补充其他一级资本约70亿元;通过发行两期二级资本债券,补充二级资本约180亿元。

从具体时间上来看,2017年该行有过两次融资计划,当年8月在全国银行间债券市场发行二级资本债80亿元,12月非公开发行不超过1亿股优先股,募集资金总额为100亿元,扣除发行费用后全部用于补充其他一级资本。

2018年没有再融资计划。2019年5月该行再次发行100亿元二级资本债。2020年有两次资本补充计划,第一次是在1月,在全国银行间债券市场发行无固定期限资本债券70亿元,用于补充其他一级资本;当年4月又通过非公开发行不超过8亿股人民币普通股(A股)募集了71.6亿元,扣除各项发行费用后,实际募集资金净额为71.32亿元,全部用于补充申请人核心一级资本。

进入2021年杭州银行再融资仍未止步,150亿元可转换债券发行计划2月1日已获通过。如果将此次可转换债券金额考虑进去,那么该行自上市以来再融资额将达到约571亿元。

杭州银行资本充足率指标(单位:%)

数据来源:杭州银行公开发行可转换债券申请文件反馈意见的回复

大幅计提信用减值

《投资时报》研究员注意到,2020年前三季度杭州银行的营业收入和归属于股东净利润差距有些大。

2020年三季报显示,杭州银行前三季度实现营业收入186.52亿元,同比实现两位数增长,增幅为16.24%,而实现归属于股东净利润55.77亿元,同比仅增长5.11%。在第三季度单季,该行归属于股东净利润甚至同比下降。具体来看,2020年第三季度该行实现营业收入57.99亿元,同比增长3.78%;实现归属于股东净利润15.09亿元,同比下降10.04%。

造成营收和净利润差距的原因正是信用减值损失计提的增长。去年前三季度杭州银行信用减值损失为74.33亿元,较上年同期增长27.95%,其中计提贷款减值损失54.15亿元。

根据杭州银行1月7日发布的《杭州银行公开发行可转换债券申请文件反馈意见的回复》,2020年1—9月、2019年、2018年和2017年,该行信用减值损失分别为74.33亿元、77.63亿元、60.10亿元、45.26亿元,贷款减值损失分别为54.15亿元、71.72亿元、57.05亿元和43.91亿元,计提金额逐年加大。

针对减值损失计提力度的加大,证监会也重点进行问询,表示在报告期内,杭州银行信用减值损失金额较高且增长较快,增幅明显高于业务规模增幅。为此要求杭州银行说明:第一,报告期内信用减值损失构成情况及确认依据,相关会计处理是否符合企业会计准则的规定;第二,结合资产质量状况分析减值损失增长较快的原因,相关减值准备计提是否谨慎、合理,是否存在通过一次性计提、跨期计提调节利润的情形。

大幅计提减值准备之下,2020年三季度末杭州银行拨备覆盖率也有大幅提升,为453.16%,较上年末提升了136.45个百分点。不良率相对而言水平不高,2020年三季度末为1.09%,较上年末下降0.25个百分点。实际上,2020年上半年杭州银行的不良贷款率就在下降,为1.24%,较上年末下降0.1个百分点。

值得注意的是,2020年6月末,该行关注类贷款较上年末增加5.89亿元,关注类贷款的上升通常意味着不良上行风险加大。同时,可疑贷款和损失贷款均在增长,其中损失类贷款较上年末增加5.86亿元。

数据显示,2020年上半年杭州银行核销了2.44亿不良贷款,前三季度则累计核销了3.29亿元。

杭州银行2020年三季度报表中还有个令人疑惑的数据,其第三季度利润总额为17.13亿元,同比下降4.92%,但与此同时,其所得税费用却在增加,同比大增了64.34%。大多数情况下,利润总额下降都会带来所得税费用的减少,杭州银行的所得税费用却仍在增长,是管理费用增长所致还是递延所得税等其他问题?对此该行没有回复。

今年1月5日杭州银行发布《关于诉讼事项的进展公告》称,该行上海分行收到上海金融法院《执行裁定书》。上海金融法院就杭州银行上海分行与上海璟合实业有限公司(下称璟合实业)等的金融借款合同纠纷一案作出执行裁定,经穷尽财产调查措施,除已查封但暂无法处置的财产外,未发现被执行人璟合实业、上海祝源企业发展有限公司、叶罗彬有其他可供执行的财产,上海金融法院裁定终结本次执行程序。

在上述可转债《反馈意见》中,证监会也问到璟合实业案件的情况。杭州银行回复称,不存在因该笔业务被主管部门要求整改或被调查的情形,并表示其已按照关于资产风险分类的要求,将本次诉讼所涉贷款纳入不良贷款,并全额计提了贷款损失减值准备,预计本次诉讼事项不会对该行的本期利润或期后利润造成重大不利影响。

今年1月21日,杭州银行还收到央行罚单,中国人民银行杭州中心支行公布的行政处罚信息显示,杭州银行经收的海关税款存在延压情况;零余额账户退库资金存在被占压情况。根据《金融违法行为处罚办法》,中国人民银行杭州中心支行对杭州银行给予警告,并处罚款25万元。

根据杭州银行官网,2018年一条标题为《杭州银行成为首家可进行海关总署汇总征税担保数据电子传输的城商行》的快讯中称,“在海关总署及杭州海关的大力支持下,杭州银行继9月底顺利成为海关总署汇总征税担保数据电子传输银行之一,此次被海关总署列入的七家银行中,杭州银行是首家也是目前唯一一家城商行。”

杭州银行五级分类贷款情况

数据来源:杭州银行2020年半年报

?