ETF逆势吸金,9只基金新晋百亿俱乐部!

来源:ETF进化论 2022-05-16 18:23:27

今年的ETF市场可谓是“冰火两重天”。一边是3000点拉锯战下,ETF逆势吸金。另一边,公募产品“新发”遇冷背景下,ETF发行市场同步降温。

ETF素有“机构资金风向标”之称,自2018年迎来快速增长后,行业主题类ETF一骑绝尘,在数量和份额上的增长均明显大于其他分类ETF。

那么,在黑天鹅频发的2022年,ETF市场都有哪些变化呢?

1

逆势吸金

今年以来,股市行情低迷,不少基金深陷份额缩水的漩涡。而在这一背景下,ETF基金却实现份额逆势上涨。

截至5月12日,ETF基金的总份额达12597.34亿份(包括货币型ETF),与今年年初的10274.73亿份相比增长2322.61亿份,增长幅度达22.61%。剔除货币型ETF后,其他类型ETF的总份额达9109.73亿份。

在当下时点,股市整体行情不振且基金产品发行正经历“冰点期”,ETF却表现亮眼,份额不降反升,资金不断借道ETF抄底,“越跌越买”成为市场的共识。

分类型来看,即使股票型ETF回撤最大,但该类ETF份额增长却最多。股票型ETF今年以来份额共增长1063.32亿份,增幅达14.52%。其次是跨境型ETF,今年该类ETF份额共增长719.15亿份,增幅达125.53%。

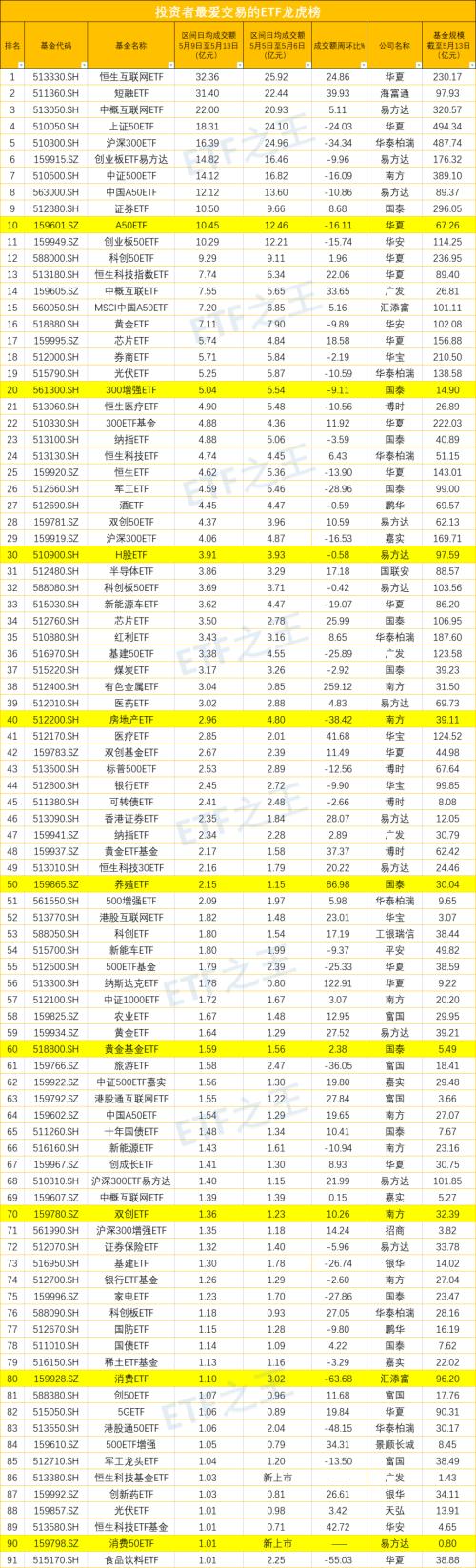

值得注意的是,今年以来份额增长排名前三的ETF均为跨境型ETF,分别是华夏恒生互联网ETF(513330)、华夏恒生科技ETF(513180)和易方达中概互联50ETF(513050)。

截至5月12日,上述三只ETF今年以来份额分别增长约182.46亿份,88.25亿份,83.41亿份,今年以来回报分别为-21.67%、-25.11%、-20.57%。

从数据中也可看出,由于今年港股和美国出现了较大回撤,一些资金通过投资跨境型ETF来布局海外股市,推动了跨境型ETF的份额增长。

且在2022年规模超百亿的主题行业类ETF中,投资中概的跨境型ETF霸占了前二的位置,规模遥遥领先。

此外,华夏恒生互联网科技业ETF(513330)、华宝中证医疗ETF(512170)、国泰CES芯片ETF(512760)等9只基金(图中已标记)新晋为百亿规模ETF。

分行业来看,跟踪金融行业的ETF今年份额增长最多,具体增长份额达86.55亿份。紧随其后的是跟踪信息行业的ETF,份额增长达70.26亿份。

跟踪工业、医药、房地产行业的ETF份额增长也很明显,今年以来份额增长分别为55.08亿份、39.69亿份、26.87亿份。

今年市场风格迅速切换,过去诸如新能源等所向披靡的赛道股,都遭到了无情的杀估值,反倒是金融行业和房地产行业表现相对抗跌,因此很多投资者选择投资金融ETF和房地产ETF来保护投资组合,从而推动了这两类ETF的份额抬升。

2

ETF领域的“马太效应”

自2004年,我国第一只ETF基金(华夏上证50ETF)的诞生后,ETF市场不断在发展。目前已发行了不同类型的ETF产品,包含股票、跨境、商品、债券等等。但占比最大的两类为宽基指数ETF和行业主题类ETF。

行业主题类ETF就是单纯跟踪某一行业的指数,比如白酒指数、新能源指数、半导体、医疗等等。

美国是ETF的发源地,其宽基类ETF占据了半壁江山,最近多年来主题ETF发展缓慢。

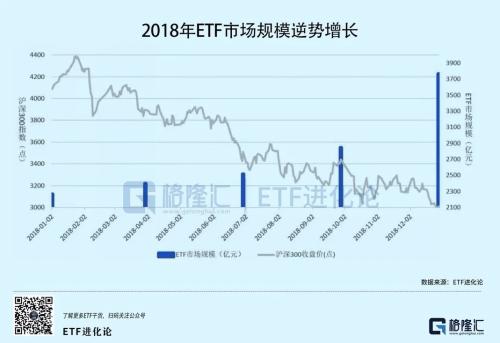

而中国,在2018年A股市场表现弱势的情况下,ETF市场体现出了“越跌越买”的特征,沪深300指数一路下跌,ETF市场却大幅逆势增长,创下规模新高,且主题行业类ETF发展极其迅猛。

那么是什么导致两者之间的差距呢?

首先是美国宽基类ETF收益率非常好。美国在金融危机后开始了新一轮牛市,人们从主动投资转向了指数化被动投资。

最具代表性的标普500指数在2012年至2021年十年间,收益率高达234.19%,几乎是翻了两倍多,纳斯达克指数远超这个收益率水平。股神巴菲特也曾说过,对于不懂选股的普通投资者,标准普尔500指数基金就是最佳的选择。

其次是中国结构性行情较强,在政策驱动下,每一阶段都能诞生出超额收益明显的行业,比如双碳政策下的新能源、稳增长政策下的金融和基建。

最后便是中美两国投资者结构差异化,美国的机构投资者居多,偏向于配置持有;而中国个人投资者居多,偏向交易,进一步加剧结构性行情。

此外,前几年比拼宽基ETF的基金公司不少,但是在ETF领域“马太效应”明显,宽基ETF赛道能跑出来的胜利者不多,与此同时,宽基类ETF产品同质化严重,市场趋近于饱和。

因此基金公司调转枪口,集中发力主题行业类ETF。毕竟行业和主题的细分赛道众多,能够承载的产品和资金规模也不小,在结构性行情下,成为兵家必争之地。

而这也是今年以来,诸如绿色电力、碳中和、生物育种等细分赛道ETF频频发行的原因。

然而,尽管赛道众多,但同一赛道可容纳的产品并不多。尤其是在细分赛道上,ETF头部效应强劲,抢占先机成立的行业主题ETF更具优势。因此,除了头部产品外,其余很容易沦为陪跑,真正能够实现弯道超车的极少数。

那么,对于投资者而言,同一赛道的ETF产品又有何区别呢?

归根究底,被动投资不像主动投资,每一位基金经理都有其独有的投资风格, 仅有的便是跟踪指数的不同。 而同一行业众多指数间,便是成分股的选择与权重的差别。

总的来说, 进行指数投资就是相信市场长期是有效的,它最终会给予优秀的公司应有的市值、成交额,让其留在指数里并产生更大的影响力。

而对于烂公司,它们的市值会缩水、成交会低迷,逐步降低对指数的影响,甚至有可能最终被淘汰,给新的优秀公司腾出位置。

而指数本身会在这个优胜劣汰的过程中生生不息,就像一汪活水,滔滔不绝,奔流向前。

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐