刚注册“关灯吃面”商标就大跌14%?东方财富上百亿可转债被强赎才是暗雷

来源:同花顺 2022-02-14 17:23:10

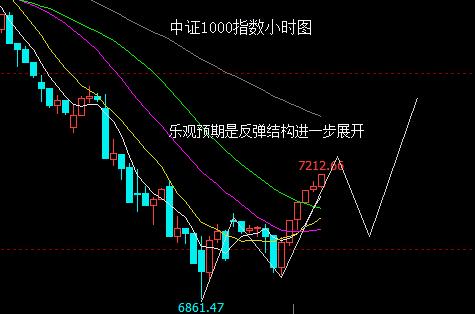

2021年2月14日,东方财富(行情300059,诊股)开盘后股价一路杀跌,盘中最大跌幅接近14%,截至发稿跌幅稍有缩小。

有趣的是,消息面上,企查查网站显示,市值3300亿的“券茅”――东方财富正在申请注册“关灯吃面”商标,引起网友围观。近期市场整体下跌,诸多前期热门股的大幅调整,也让诸多股民再次体会了一把“关灯吃面”的感受。

这一操作,也引发众多股民热议,“不知咋回事,总有种被‘冒犯’的感觉。”“东财这也太会玩了!”“这是为将来的大跌未雨绸缪??”也有网友调侃:“这样揭股民伤疤,你礼貌吗?”

对此,东方财富方面回复称:公司运营的论坛里十多年前出现“关灯吃面”这个词,近期发现有些公司和个人在注册“关灯吃面”商标,为防止恶意注册或利用,公司在2021年8月3号提交商标注册申请,以进行保护。

可转债面临强制赎回

此前东方财富多次发布可转债强制赎回公告,公告称“东财转3”(债券代码:123111)赎回价格:100.18元/张(债券面值加当期应计利息(含税),当期利率为0.20%),扣税后的赎回价格以中国证券登记结算有限责任公司深圳分公司核准的价格为准。

根据安排,截止2022年2月28日收市后仍未转股的“东财转3”,东方财富信息股份有限公司将按照100.18元/张的价格强制赎回,本次赎回完成后,“东财转3”将在深圳证券交易所摘牌。目前“东财转3”二级市场价格与赎回价格差异较大,投资者如未及时转股,可能面临损失,特别提醒债券持有人注意在限期内转股。

“东财转3”债券持有人若转股,需开通创业板交易权限。投资者不符合创业板股票适当性管理要求,未开通创业板交易权限的,不能将所持“东财转3”转换为股票,特提醒投资者关注不能转股的风险。

另外,根据相关规定,“东财转3”流通面值若少于人民币3,000万元时,自公司发布相关公告三个交易日后将停止交易,因此“东财转3”实际停止交易时间可能提前。

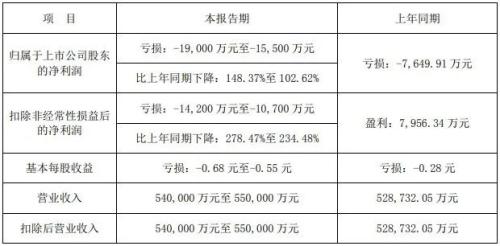

东方财富于2021年4月7日向不特定对象发行了15,800万张可转换公司债券“东财转3”,每张面值100元,发行总额158.00亿元。“东财转3”初始转股价格为28.08元/股,因公司实施2020年度权益分派方案,自2021年5月27日(除权除息日)起,转股价格调整为23.35元/股。

“东财转3”于2021年10月13日起进入转股期,并于2021年11月2日首次触发有条件赎回条款,同日公司召开第五届董事会第十八次会议,决定2021年度内不行使“东财转3”的提前赎回权利,不提前赎回“东财转3”。

以2022年1月1日后首个交易日重新计算,公司股票自 2022年1月4日至2022年1月24日连续15个交易日的收盘价格不低于当期转股价格(23.35 元/股)的 130%(30.36元/股),已触发《东方财富信息股份有限公司创业板向不特定对象发行可转换公司债券募集说明书》(以下简称“《募集说明书》”)中约定的有条件赎回条款。公司第五届董事会第十九次会议审议通过了《关于赎回全部已发行可转换公司债券的议案》,决定行使“东财转3”赎回权,按照可转债面值加当期应计利息的价格赎回在赎回登记日登记在册的全部“东财转3”。

可转债的强制赎回操作,会影响到正股价的走势,一般来说,可转债的强制赎回,会导致持仓可转债的投资者转股卖出,对股票交易市场来说是卖盘增加,会对股价上涨形成一定的压制,或者强制赎回,在一定程度上会导致可转债的价格下跌,从而带动正股价下跌。

截止至上周五收盘,东财转3的收盘价为135.66元每张,若以100.18元/张的价格被赎回,不少投资者面临亏损。因此,绝大部分投资者将选择转股,即把可转债转换为正股的股票。东方财富上周五收盘价为31.73/股,以此计算,东财转3的转股价值接近130元,转股溢价率相对较低,投资者转股损失较小。

目前,东财转3的剩余规模仍达到122.3亿元,余额较大,未转股比例达77.4%,此番靴子落地,东方财富短期内仍将面临较大的抛压。

近期10只可转债将被强赎

2022年的可转债强赎比以往来得更早了一些,多只转债触发强赎条款,部分上市公司也选择了实施强赎。

2月17日(周四),正元转债将迎来最后可操作日(转股或卖出),按照2月11日收盘价计算,若持有正元转债的投资者不操作,将亏损近40%。

进入2月下旬,可转债市场将迎来一波“赎回潮”,2月22日为比音转债赎回登记日,也是债券的最后可操作日。2月23日为中鼎转2赎回登记日,2月24日,银河转债、星帅转债迎来赎回登记日,2月28日,又有奥瑞转债、东财转3进入转股或卖出最后一天。

3月份,同德转债、百川转债、核能转债三只可转债将被强赎。

值得一提的是,尽管上市公司多次发公告提醒,但此前仍有不少可转债强赎到期后,还有部分投资者选择不转股,“坐等”被上市公司以基本上和发行价相当的价格赎回。例如,钧达转债1月27日迎来最后转股日,但截止日过后,仍有73.33万元债券余额未转股,未转股比例达0.23%,这部分投资者至少要承担70%以上亏损。

实际上,上市公司行使赎回权并不意味着公司希望以真金白银赎回转债,而是催促投资者尽快转股。公司行使赎回权的动机主要有三:一是推动转股进度,补充资本金;二是减少利息支出,节约财务费用;三是缩短转债寿命,为再次融资腾出空间。

与此同时,上市公司不提前赎回也非常普遍,中信建投(行情601066,诊股)认为,公司暂不行使赎回权可能有如下四点考虑:一,控股股东暂时不希望股权被稀释;二,尚有大量转债未转股:三,防止集中转股造成公司股价大幅波动;四,控股股东大量持仓尚未出清。选择不赎回的公司往往对后续股价表现信心较强。