广发基金陆靖昶:发挥FOF二次分散风险的优势,提供更好的持有体验

来源:金融界网 2021-04-19 12:24:09

随着年后A股市场步入震荡,越来越多投资者意识到,基金不应只看净值涨得有多快,还应关注下行风险控制如何。在此背景下,具有平滑波动作用的FOF基金,在震荡市表现或尤为突出。

据银河证券统计,截至2021年4月15日,近一年单位净值增长率最高的产品是广发锐意进取3个月(FOF)A,收益率达到45.09%。该FOF基金的基金经理陆靖昶表示,他希望发挥FOF二次分散风险的天然优势,通过自上而下的资产配置,尽量熨平权益资产的波动性。

4月21日起,广发核心优选六个月持有期混合型基金中基金(FOF)将于民生银行(行情600016,诊股)首发,拟任基金经理陆靖昶。根据基金合同,产品投资于股票型和混合型基金的比例占基金资产的50%-85%,并主要投资于广发基金旗下的优质基金。

广发基金资产配置部基金经理 陆靖昶

重视自上而下资产配置

问: FOF产品到底是如何解决投资者的痛点?

陆靖昶:全球资产配置之父加里·布林森曾说过,从长远看,大约90%的投资收益都是来自于成功的资产配置。这是因为,市场上资产价格的表现往往是此消彼长,普通投资者可能在短期内幸运地买入热门板块,但着眼长期,唯有动态平衡多类资产的配置,才能更好地分散风险,获得相对稳定的收益。

FOF产品正是各类大类资产配置的载体,资产类别不仅覆盖股票和债券,还有商品、黄金、海外权益,比如港股、美股,FOF管理人通过资产的动态管理,尽可能熨平市场波动,可以为持有者带来更加良好的持有体验。

问:FOF产品和市场上常见的主动权益型基金有什么区别?

陆靖昶:首先,市场上主动权益型基金的股票仓位相对固定,比较少结合市场对仓位和风险权重进行动态调整,但FOF不一样,它可以在各类资产之间动态平衡,更加分散风险。

第二,FOF可以更好地进行风格转换。基金经理本身具备相对固定的能力圈,产品风格很难顺势改变,比如有人坚守在医药板块,有人坚守在科技板块,但FOF可以自上而下、灵活配置不同风格的标的,在不同板块都进行配置,从而在市场风格转换时跟上市场变化的节奏。

问:主动权益类基金经理身上往往会有一些风格标签,如特别喜欢成长股、大市值公司等,FOF基金经理是否会集中于某些风格?

陆靖昶:如果过度集中于某些风格,FOF的弹性也会很大,这与成立FOF产品的初心相违,因而我更多地选择分散配置的策略。我投资的子基金的类型也非常丰富,涵盖货币基金、债券基金、固收+、股票多空策略基金、指数ETF、主动权益以及商品基金。其中,主动权益基金中包含均衡风格、价值风格、成长风格以及行业主题基金等,使组合可以适应市场风格的动态变化。

问:分散配置可以更好地控制波动,但是否也会使组合业绩处于市场中游水平?

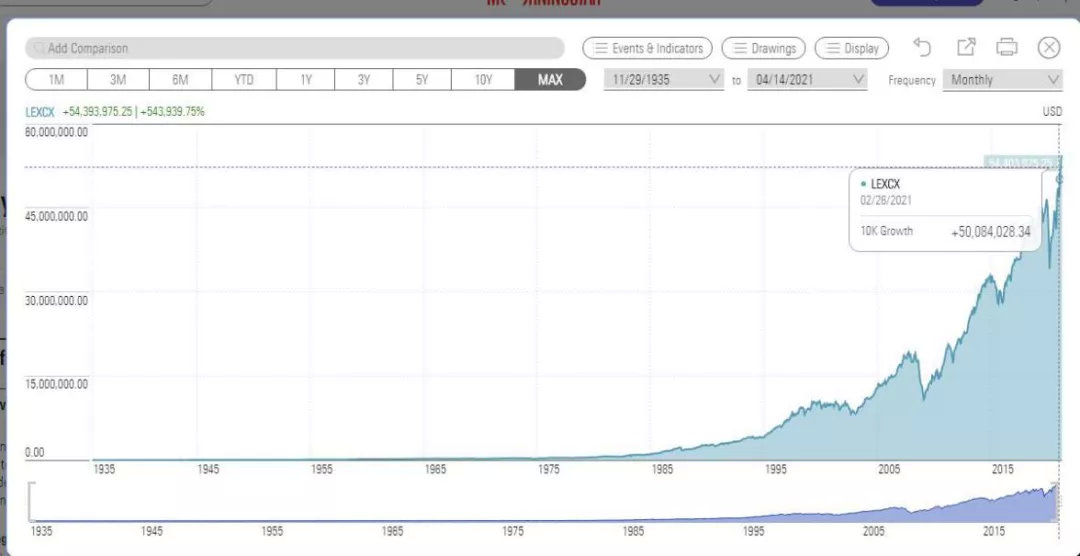

陆靖昶:现在市场上存在“基金赚钱、基民不赚钱”的现象,偏股型基金在过往十年年化收益率在10%以上,中证800基准指数的年化收益率低于5%,两者中间存在着较高的超额收益,但基民真正在权益资产上赚到钱的依然是指数平均回报率的水平,甚至部分投资者投资处于亏损状况。

这种情况出现的主要原因有两点:一是与客户主观有关,例如,持有期限较短、没有选到合适的品种、买卖时点节奏没把握好等等;二是与产品有关,A股市场历来有高波动的特点(年化波动率超过20%),这使得股票型基金、偏股型基金的波动会比较大,让客户在持有过程中的心理压力会比较大,有可能一次波动,净值下跌20%,客户就忍不住赎回了。

作为FOF基金经理,我会充分利用FOF资产配置的优势,结合定量模型和定性分析进行跨资产比较,在股票、债券、商品之间进行再平衡,我所追求的并不是短期的爆发性增长,而是期望获取长期的超额收益。

“投资是场逆人性的旅程,但我仍一往无前”

问:分享一下你对对抗市场的看法。

陆靖昶:人是群体性动物,跟着大流走是远古时期就刻在每个人骨髓深处的天性。但投资需要保持冷静,必要时甚至要对抗市场,不能因为市场波动剧烈就做出错误的动作,比如在市场底部时抛售股票,在市场没有机会时买入股票。

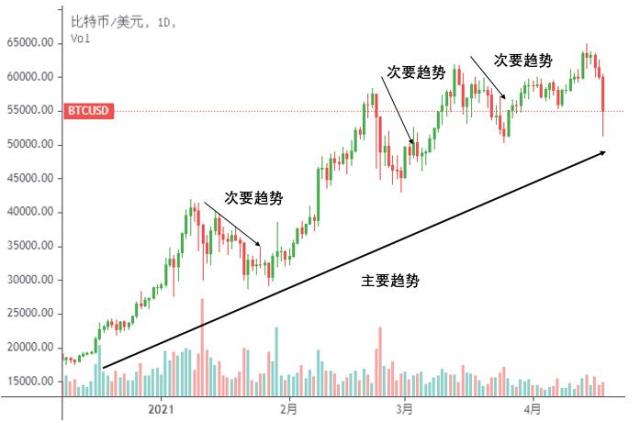

因此,在我管理FOF时,并不会仅靠自己的主观分析判断的方式来操作,更是会通过定量模型和定性分析进行大类资产分析,会在股、债、商品之间不断进行分析并作动态调整,比如当权益市场无论是估值还是风险溢价都在历史比较高估的位置,对持仓进行再平衡。

问:组合的超额收益一部分来源于资产选择,请问你是如何保证高胜率呢?

陆靖昶:无论是大类资产、风格还是行业转换,第一原则就是要保持较低的频率。过去三年,我仅做过两次风格切换,2019年下半年从价值切到成长和2020年下半年从成长切成价值。我会通过自上而下对宏观经济、基本面情况、资产估值、市场情绪、技术指标五个维度来观察现在是否处于极端状况,只有在极端状况、确定性高的时候进行操作。

除此之外,从配置的角度来说,选择的资产是那些有投资价值、风险收益比最合适的标的。比如,不是买价值基金才叫价值,在2019年买成长基金也叫价值投资,那时候成长价格普遍非常便宜,同时成长相对于价值的风险分位值回到极低的位置,那时选择配置成长基金无疑是更佳的选择。

问:你们做调整时要遵守指标和纪律,但会不会也有散户心理,比如涨到一个位置之后想贪婪一点赚得更多?

陆靖昶:会有,人不是神,哪怕是专业的投资者,贪婪和恐惧也一直萦绕心头。但我会严格遵守指标和纪律,在测量市场情绪时,利用多项定量数据及模型进行追踪,如北上资金、两融占比、衍生品VIX指数等,当发现市场情绪已经处于极端位置时,我会逆市场操作。

在我投资生涯中,市场处于极端情况并随之反转的例子屡见不鲜。比如2015年,在上证突破4500点时,市场情绪可谓狂热,但模型的各项指标已经指出风险,于是我选择了减仓。在这之后,市场又涨了500多点,这是一段难熬的时间,市场上一直有质疑声音传来,我不断地反思自己是否做错、判断是否失效,但随后的故事大家都知道。

在我们判断市场处于极端位置之后,不超过一个季度,一般都会出现变化,这是我们经历过很多次市场的大波动得出的经验。在极端位置,我们能做的就是扛下来,和人性对抗,遵从资产配置的纪律。

问:去年下半年到今年春节以前,你们跟市场对抗过吗?

陆靖昶:去年下半年,市场还是由成长型风格引领,但从去年三季度开始,我管理的组合就开始倾向偏价值的风格,在四季度甚至超配价值风格。受到流动性宽松的利好,成长风格强劲依旧,这在我们的预料之外。

然而,这正是我之前谈到的时间窗口,需要管理人在市场压力中扛下来,在这段时间,我进一步将组合往价值及防御方向转换。在春节过后,市场开始出现调整,再次回归价值风格。去年12月份到今年2月之前,就是我扛的那段时间。

多维度精选基金,自下而上获取超额收益

问:一只产品经过怎样的打磨、时间洗礼,才会进入你的备选池当中?

陆靖昶:首先,基金成立时间不能过短,主动管理基金的备选池,其成立时间至少要在2年以上,通过完整的2年运作,来观察基金经理的风格是否清晰、稳定。其次,出于流动性的考虑,产品规模不能过小,一般要在2个亿以上才会配置。第三,从中长期收益良好,从收益、风险、风险调整后收益这三个维度进行分析,并重点关注业绩波动性较低的基金,挑选出性价比较高的标的。

问:对基金经理的选择,你有什么标准吗?

陆靖昶:自下而上选股产生的超额收益是靠基金经理提供的,因而需要对基金经理“精挑细选”,具体选择方式分为两种。

第一种是通过“Beta+Alpha”的筛选模式确定。一方面要区分基金经理的Beta落在哪个赛道,观察投资风格是成长、价值还是均衡,投资领域是消费、医药还是科技,将基金经理与其固定的风格赛道同类进行比较,另一方面也要观察基金经理Alpha是否稳定,我倾向于Alpha持续稳定、偏离程度较小的基金经理。

第二种是选择与全市场风格较为一致的基金经理。我把全市场平均的回报率当成这类管理人的考核要求,筛选出的管理人具有组合平衡的能力,其产品可以作为均衡配置的底仓标的。目前这两类基金经理在我的组合中大致是五五开的比例。

问:你会关注风格漂移、经常变化的基金经理吗?

陆靖昶:完全不会。我选择基金经理,必须要确定他的Beta在哪里,这样才能赋以相应比重。如果风格漂移,我无法确定他的风格在哪个层次,我的组合配置就具有很大的不确定性。哪怕他收益尚可,但从长期来看,产品的收益依然是不好的。

问:FOF投资会以主动权益基金为主,还是以被动权益基金为主?

陆靖昶:长期来看,主动权益基金相对于被动权益基金的超额收益曲线是持续向上走,尤其是近两年超额收益向上的速度更快,幅度更大,因此,在现在的市场环境下,主动基金经理依旧具备良好的配置价值。

主动基金经理也不仅限于成长风格,也包括价值基金。例如,金融、地产这样beta属性很强的板块依然存在超额收益,更不用说消费、医药、科技这些分化更大、超额收益更明显的板块。

问:FOF组合会配置指数增强吗?

陆靖昶:从配置的流动性来说,指数增强不如ETF,它有申赎时间窗口,不能很快进行流动性切换,其次,买卖指数增强有申赎费用。同时,与主动基金经理在同风格下的超额收益比,时间拉长后还是主动基金经理高。

但有一种情况会比较特殊,当市场风格变得偏价值风格时,因为指数或指数增强型基金组合比主动基金更分散,所以,收益的稳定性、确定性、风格跟踪精度会相对更高,存在更好超额收益。

问:4月21日起发布的产品——广发核心优选六个月,股债中枢位置如何?

陆靖昶:该产品股债的战略配置中枢会采用经典配置比例60/40,权益中枢约60%,固收仓位中枢约40%。我希望让客户拿到权益的合理回报,这个回报不仅仅对标沪深300,而是争取对标权益市场主动基金经理平均回报率水平。同时,能尽量把风险控制住,争取把回撤控制在10%以内,遇到极端值,也尽量控制在15%以内。

我希望对客户而言,这个组合承受的风险比市场的风险小,但能拿到高于市场平均水平的回报率,以相对较低的风险获得较高的收益。

(风险提示:历史业绩不代表未来表现,市场有风险,投资需谨慎)