原报告 | 龙湖高流通市值的财务解析

来源:观点地产网 2021-09-01 19:22:35

观点指数 截止至7月30日,龙湖集团已经位居61家样本房地产开发商流通市值前列,超过了碧桂园、万科、融创中国等资产规模在万亿水平的企业。

龙湖集团的竞争优势,体现在财务结构和融资能力方面。

2020年报显示,龙湖净负债率、剔除预收款的资产负债率和现金短债比达到46.5%、67%、4.2,处于三道红线绿档。

从投资者角度来看,龙湖集团持续的高收益、稳健的流动性以及充足的安全边际,让其成为一家富有竞争力的企业。

利率列低档,融资低成本

房地产作为重资本行业,融资成本对公司的发展有较大的影响。如何凭借较低的成本取得更优质、更多的资金,是房企核心竞争力的体现。

2020年,龙湖集团资产总额为7651.59亿元,故选取资产规模相近的招商蛇口以及中国海外发展作为对照组。

平均融资成本方面,三家企业均处于较低水平。相较中国海外发展的3.80%,龙湖集团仍有一定差距,2020年资本化借款成本为4.48%,较2019年的4.70%有所改善。

截至2021年7月31日,龙湖集团银行授信额度为2948.03亿元,增长率为23.35%,使用率为31.45%,2021年再融资环境较为轻松。

总体来看,2018-2020年,三家公司有息债务增加无显著差异,差距在200-300亿之间,但龙湖所承担的利息支出明显低于两个对照企业,复合增长率仅为19.22%。

公告指出,龙湖集团融资成本主要包括银行及其他借款利息、优先票据的利息开支。银行借款利息中,五年内需悉数偿还的比例从2019年的82.11%降低至2020年78.19%,中期偿债压力有所改善,负债的期限逐渐延长。

数据来源:Wind、公司公告,观点指数整理

具体来看,相较于其他两家房企,龙湖集团在财务成本管理方面拥有显著优势,2020年扣除资本化金额后的利息支出仅为1.06亿元;同年招商蛇口、龙湖集团、中国海外发展的有息债务余额为1558.6亿、1673.7亿、2129.8亿元;2020年一年内到期债务方面,招商蛇口、龙湖集团、中国海外发展为377.9亿、183.4亿、438.0亿,龙湖集团的财务费用与债务规模明显低于对照企业。

2020年,龙湖集团融资方式以银行开发贷以及发行债券为主,贷款约人民币769.9亿元,固定年利率介乎3.30%-5.60%;在境内成功发行人民币58亿元公司债券,30亿元住房租赁专项公司债券及人民币17亿元中期票据,票息介乎3.55%至4.50%之间,期限介于3年-7年。同期,境外成功发行6.5亿美元优先票据,票息介乎3.375%-3.85%,期限介乎于7.25年-12年。

2021年上半年,龙湖集团于1月在境内发行人民币30亿元公司债券,票息介乎3.95%-4.40%之间,期限在3-5年;于5月在境内发行人民币30亿元公司债券,利率介乎于3.50%-3.93%,期限为5-7年。

事实上,龙湖集团明显的财务优势体现在低成本发债和中长期债务,前一项体现在较高的票面利率,同时雄厚的资金实力也是吸引投资者的重要因素;后一项则减少了短期偿债的压力,为再融资提供空间和保障。

债务融资占主导,现金流量表现突出

融资活动产生的现金流量是体现企业资本以及债务规模发生变化的最直接指标,2020年龙湖集团融资活动现金流量达到208.97亿元,远超两家对照企业。

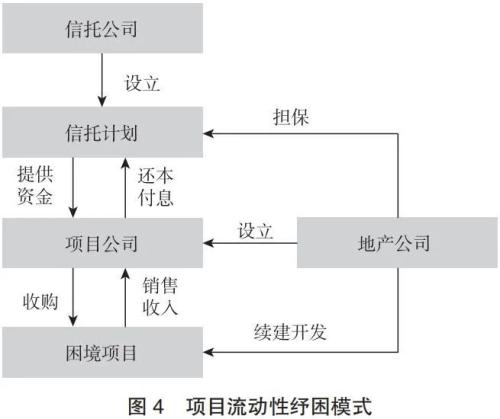

针对样本企业融资活动产生的现金流量分析并不是简单的数值比较,需要定性定量进行分析。当企业的融资现金流量小于零时,可能是经营战略失误,导致变卖资产偿还债务;也可能是企业的筹资已符合经营目标或进入完全成熟期,在债务到期时或提前大量偿还。

当企业的融资现金流量大于零时,判断筹集资金的目的是关键,可能是企业在扩张阶段,也可能是企业经营亏损,盲目举债,缩减股利发放。简言之,融资现金流量的优劣不单单只是数字比较。

回归到企业本身,在债务方面,三家企业的债务增加额都超过减少额,所以并没有达到完全的成熟期,仍需要资金扩张。

股权结构变动方面,对照组两家企业无显著股份变动,龙湖集团在2020年12月以配售方式增发5000万股,募集金额为23.5亿港元,这其实是股权结构稳定,经营业绩良好的体现。

股利分配方面,三家房企的股利支付均为正值,存在留存收益;但龙湖集团的股利支付是三家企业中最低的。

数据来源:Wind,公司公告,观点指数整理

对比来看,招商蛇口、龙湖集团、中国海外发展的债务净增加额分别为125.2亿、230.4亿、265.5亿元;融资活动产生的现金流量为-78.94亿、208.97亿、80.35亿元。

总体而言,龙湖集团融资现金量的是由于增量因素引起的,反映了较为不错的融资能力。但就股东回报方面来谈,龙湖集团由于净利润规模限制,对投资者的反馈能力不及对照企业。

不依赖高杠杆,费用控制仍需加强

高杠杆、高盈利、低收益率是2020年以前房企的普遍经营模式。“三道红线”与“房住不炒”等相关政策的实施,严格限制了房企的融资渠道和负债增长规模,旧模式不再适应于如今的竞争环境。

在三家企业的比较中,龙湖集团的毛利润带息债务比是最高的,但净利润带息债务比不如中国海外发展。

数据来源:Wind,公司公告,观点指数整理

毛利润与净利润是衡量企业盈利能力的不同维度,净利润主要扣除了期间费用、税金和价值损益。

扣除非控制性权益以及所得税费用等非经营性开支,龙湖集团的销售费用及管理费用的增长幅度超过利润的增幅。2020年销售费用同比增长24.68%,管理费用同比增长11.86%,而毛利增长只有6.37%;行政开支占合同销售额的2.7%,与2019年同期持平,销售开支占合同销售额1.9%较2019年上升0.2%。

龙湖集团2020年毛利润高达540.3亿元,与中国海外发展列于同等级别,毛利润带息债务比达到0.32,居于首位。这表明龙湖集团在营业收入与营业成本的管控方面是领先的,而且毛利润与举债规模之比更表明其盈利能力并不依靠大规模举债和高杠杆盈利模式。

但是,从净利润角度而言,龙湖集团的绩效并不突出,毛利润与本公司拥有人应占溢利(Profit attributable to Owners of the Company)相差超过340亿元,这也使得其净利润带息债务比只有0.12。

原报告 | 敏于数,追本溯源,解读地产深层次脉络。笃于行,揭行业整体发展规律。

相关文章

猜你喜欢

今日头条

图文推荐