【券商板块历轮行情深度复盘】逐步由Beta向Alpha演进,重视当下布局机会

来源:金融界 2022-06-07 13:22:53

报告出自:申万宏源(行情000166,诊股)非银团队 作者:许旖珊

核心观点:

1、复盘券商指数走势,过去券商指数趋势与沪深300指数趋势相近,受到资金面影响较大,M2增速对券商指数后续表现有一定可预测性,且存在政策面的宽松与收紧周期。

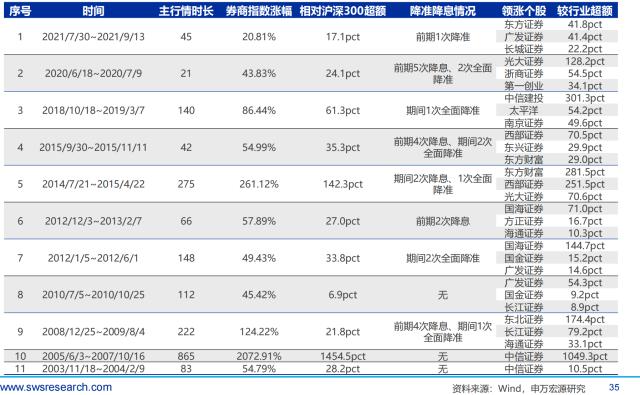

2、2003年至今券商指数共经历11轮显著超额行情,表现优异个股逐步由Beta向Alpha转变。

3、5年期LPR大幅下降15bps、年初至今M2增速持续提升、政策面利好频繁落地(个人养老金、过户费降低、科创板做市等),资本市场景气度有望回暖。

4、居民财富入市大趋势下财富管理赛道长期逻辑确定性强、注册制时代机构业务优势券商业绩增长韧性更优,券商个股Alpha影响因素显著提升。

5、当前券商指数估值水平重新回落至低位,安全边际较高,同时M2同比增速自2021年8月起快速提升,资本市场改革仍推进中,头部券商及财富管理概念股存左侧布局机遇。

总览:估值弹性趋弱,指数Beta下降

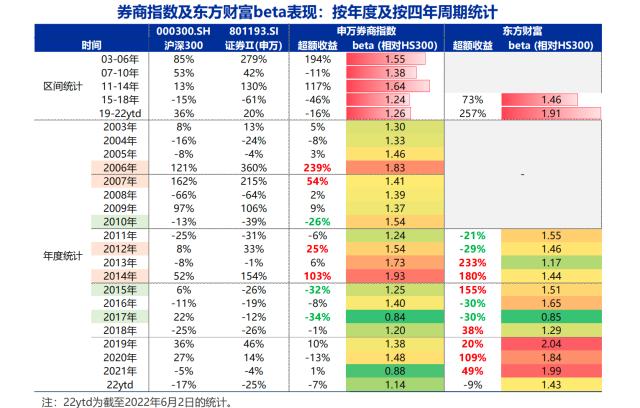

03年至今,券商指数(SW证券II)累计跑赢沪深300超100pct,券商指数走势与沪深300走势高度相关,但弹性较大。

四年为周期做区间统计,2015年以后券商指数Beta较此前下降,2019年至今约1.26。2015年以后,互联网券商Beta较高(东方财富(行情300059,诊股)于2015年12月收购券商牌照)

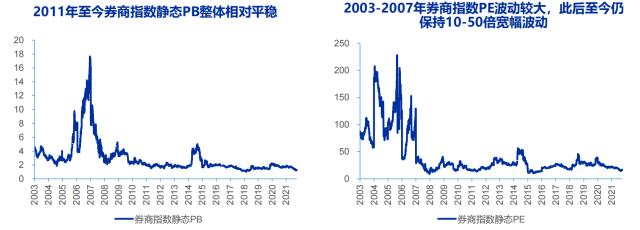

券商指数2008年前由于成分股较少且尚处成长期,因此PB、PE估值均波动较大,2008年之后估值波动相对窄幅。

2007年券商指数在牛市中PB估值最高达到17.7倍,后回落至2倍左右,此后维持以2倍为中枢波动,2014-15年牛市券商指数静态PB估值也仅涨至约5倍。

2007年前券商指数PE指数波动较大,整体在40倍~225倍间波动,2007年后券商指数静态PE在10~50倍间波动

降息对券商指数或将形成催化:2014年底降息伴随券商指数及大盘同步拉升,2019年底降息后,2020年中券商指数快速上涨,预计明确降息预期/降息后券商指数将有明显表现。

券商指数与M2增速滞后相关性强:M2增速对券商指数具有一定前瞻性,尤其在快速上升、下降时期预测能力提升。

2021年初M2增速与券商指数接近同期下降,判断若M2增速预期明确,则券商指数将提前反应;年初至今M2同比者增速持续向上,根据M2增速前瞻性预计后续券商指数有望拉升

成交额高增会对券商指数形成催化:券商指数与股票成交额并非涨跌均高度相关,而当成交额高增时券商指数多有明显表现。

二、券商板块历轮行情:逐步由beta向alpha演进

2021年:财富管理赛道股Alpha行情。财富管理赛道重估,7月全面降准0.5pct,驱动部分券商股形成alpha独立行情,带动券商指数产生超额收益。

2020年:资本市场改革推进、混业经营及行业并购预期形成催化,上半年M2增速提升及降息催化,同时市场结构性上涨带动成交额提升。

2018年底:18年10月监管出面纾困股权质押危机,11月宣布拟设立科创板,19年1月全面降准,利好政策+券商基本面困境反转形成超额行情

2015年Q4:熊市超跌反弹,降息催化,成交量显著回升,券商反弹力度大于大盘。小券商弹性更强,短期上涨行情涨幅更高。

2014年牛市:“牛市旗手”券商启动早+涨幅大。第二轮快速上涨大牛市,券商指数率先启动,14年底达到有史以来券商指数点位/沪深300点位最大比例。

总体来看,券商历轮超额行情多伴随资金面宽松,领涨个股逐步由beta向alpha切换。

三、当前券商估值处于低位,更看好财富管理及业绩更优的券商

2016年至今券商指数估值水平相对平稳,当前估值水平接近历史最低位。

2016年至今券商指数中枢PB1.7倍,其中2018年底券商指数静态PB到达最低位1.02倍;中枢PE为23倍,其中2016年最低为10倍。

当前券商指数静态PB1.26倍,处于2016年以来9%分位数;静态PE16倍,16年来12%分位数。

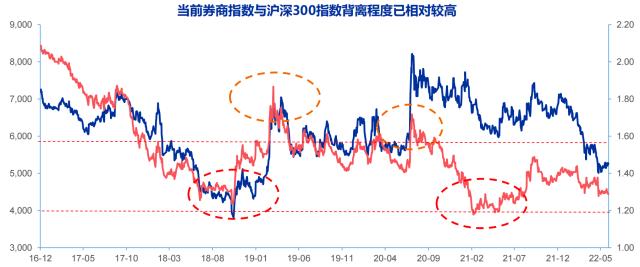

券商指数/沪深300指数比例区间相对稳定,当前比值约1.3倍,同2018年底、2021年中水平,安全边际较高。

券商指数偏离度(券商指数点位/沪深300指数点位)近5年最低达到约1.2倍,最高约1.8倍,预计市场非大牛市、大熊市情况下,上下限相对确定。

券商行业安全边际高,关注具有Alpha属性个股。

随着上市券商数量增多、券商业绩相对成交额及指数涨跌弹性减弱,券商股对大盘的beta属性逐步降低,但仍高于其他行业。

券商指数安全边际已较高:当前时点下券商指数整体估值处于历史低位,券商指数/沪深300点位比例亦处于历史中枢以下,券商股整体安全边际较高;

景气周期有望上行:5年期LPR大幅下降15bps、年初至今M2增速持续提升、政策面利好频繁落地(个人养老金、过户费降低、科创板做市等),资本市场景气度有望回暖;

细分赛道成长性强,券商股分化:居民财富入市大趋势下财富管理赛道长期逻辑确定性强、注册制时代机构业务优势券商业绩增长韧性更优,券商个股Alpha影响因素显著提升。

四、风险提示:

1、若市场大幅下跌,导致基金净值大幅回撤,影响基金公司管理费收入及品牌影响力,

进而影响基金公司业绩;

2、若公募基金大幅净赎回,保有量整体下降,影响基金公司管理费收入及券商等代销

机构尾佣收入;

3、居民资金入市进程不及预期,从而2022年新发基金和基金规模增长乏力,并影响

基金公司业绩增速和券商代销金融产品收入增速。

【券商ETF(512000)年内份额增长超40亿份】

券商板块持续拉升,一度涨至2%,此后回落震荡,临近午盘再度拉升,截至午间收盘,券商指数涨1.3%,成份股多数上涨,国联证券(行情601456,诊股)领涨,中信建投(行情601066,诊股)、中银证券(行情601696,诊股)、广发证券(行情000776,诊股)等涨幅居前。

【板块行情与券商ETF(512000)前十大领涨股】

截至发稿,市场人气风向标券商ETF(512000)涨1.27%,成交额5.65亿元。

【券商ETF(512000)行情图】

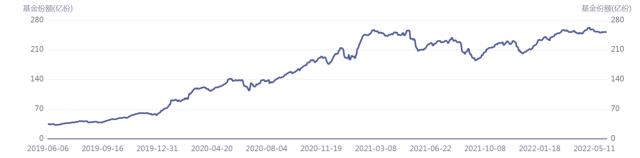

年内券商板块持续调整,资金借道券商ETF(512000)踊跃布局。数据显示,截至6月6日,券商ETF(512000)年初以来份额增长40.57亿份,合计资金净流入38.23亿元。

【券商ETF(512000)份额变化】

两融方面,券商ETF(512000)6月6日融资买入额1.47亿元,最新融资余额16.72亿元。

【券商行业业绩连续三年高增,2021百亿净利券商家数创记录】

资本市场建设处于前所未有新高度:在资本市场深化改革新周期下,监管层将持续提升直接融资比例作为资本市场改革的主要目标之一。全面注册制提速,北交所的落锤成立,进一步印证资本市场建设处于前所未有的新高度,有利于我国多层次资本市场的建立,大幅提升直接融资规模也为券商带来更广阔的业务空间和想像力。

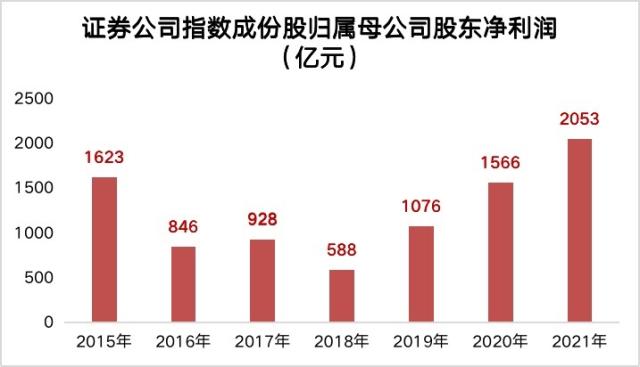

业绩连续三年高增验证高景气,2021年净利润创历史新高:券商ETF(512000)成份股已全部披露2021年度业绩数据,49家券商合计归母净利润2053亿元,创历史新高,同比增长超31%,连续3年高速增长。

2021年百亿净利券商正式扩容至10家:头部券商表现尤为出色,共有10家券商归母净利润超百亿,较2020年增加5家,继续刷新历史记录。“券业一哥”中信证券(行情600030,诊股)2021归母净利润超200亿,达到229.79亿元,同比54.2%。

中小券商业绩亮点纷呈:中小券商表现出较强的业绩弹性,其中,“高含基量”东方证券(行情600958,诊股)全年净利润53.72亿元,同比大增97.27%;中原证券(行情601375,诊股)2021年归母净利润同比增幅高达385.57%,净利润5.06亿元;光大证券(行情601788,诊股)、方正证券(行情601901,诊股)、国联证券净利润增幅达到或超过50%;太平洋(行情601099,诊股)、国盛金控(行情002670,诊股)实现扭亏为盈。

【券商ETF联接基金:券商股投资互联网直通车】

券商ETF设有联接基金(A份额代码006098/C份额代码007531),同样跟踪中证全指证券公司指数(指数代码399975),为互联网上的投资者提供了一键买卖49只券商股的高效投资工具。无场内证券账户的投资者可在互联网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

【风险提示】券商ETF跟踪的标的指数为中证全指证券公司指数(399975),中证全指证券公司指数基日为2007年6月29日,发布于2013年7月15日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐