又见券商"大补血"!东方证券168亿元配股正式获批,投行、两融、自营成投入重点

来源:券商中国 2022-03-18 09:23:36

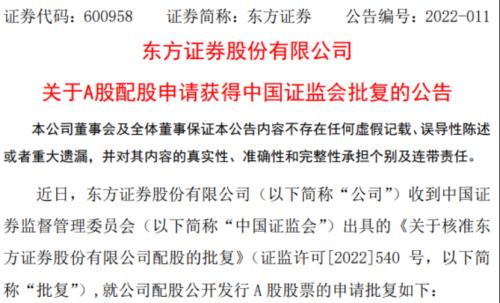

3月17日晚间,东方证券(行情600958,诊股)公告称,A股配股申请获得中国证监会批复。

就在今年2月23日晚间,东方证券公告H股配股申请已率先获得中国证监会批复。如今随着A股配股也获批,东方证券的168亿元配股终于尘埃落定。从募集资金用途来看,投行、两融、自营业务是此次募资投向的重头戏。

历时一年,东方证券168亿元配股获批

3月17日晚间,东方证券公告称,近日公司收到中国证监会出具的《关于核准东方证券股份有限公司配股的批复》,核准公司向原股东配售16.71亿股A股新股,发生转增股本等情形导致总股本发生变化的,可相应调整本次发行数量。批复自核准发行之日起12个月内有效。

据悉,东方证券本次配股为A+H股同步发行。今年2月23日晚间,东方证券H股配股申请获得中国证监会批复,核准公司增发不超过3.08亿股境外上市外资股,每股面值人民币1元,全部为普通股。

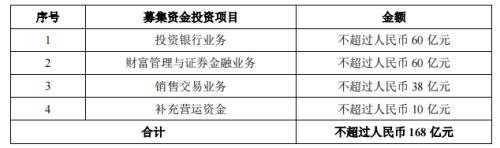

东方证券本次配股募集资金总额预计为不超过人民币168亿元(具体规模视发行时市场情况而定),扣除发行费用后拟全部用于增加公司资本金,补充营运资金,优化资产负债结构,服务实体经济,全面提升公司的市场竞争力和抗风险能力。

值得一提的是,从配股预案到H股及A股配股方案相继获批,东方证券花了近一年的时间。2021年3月30日,东方证券披露了配股公开发行证券预案,公司拟按每10股配售不超3股进行A股、H股配股,配股数量不超过20.98亿股,配股募集资金总额预计为不超168亿元(具体规模视发行时市场情况而定)。

投行、两融、自营成投入重点

对于配股资金用途,东方证券在今年1月14日公告的《关于东方证券股份有限公司配股申请文件反馈意见的回复》中进行了详细介绍。

本次募集资金主要用途包括:投资银行业务(不超过60亿元)、财富管理与证券金融业务(不超过60亿元)、销售交易业务(不超过38亿元)、补充营运资金(不超过10亿元)。

在投行业务方面,预计将投入不超过60亿元,包括但不限于承销保荐业务、财务顾问业务、项目跟投、股权投资基金等企业融资全周期服务。东方证券将以注册制改革为契机,推进投行牵引轻重资本业务融合发展,形成一体化、全功能、全业务链的现代投资(行情000900,诊股)银行业务模式。

细分来看,一是增强公司股权融资和债券融资的承销能力,包括科创板及创业板项目跟投和债券包销资金投入等,投入金额不超过30亿元;二是加大股权投资业务投入,主要包括一级市场股权投资和私募股权基金扩容,投入金额不超过30亿元。

财富管理与证券金融业务方面,预计将投入不超过60亿元。具体投向包括:一是增加融资融券业务投入,投入金额不超过50亿元;二是推动财富管理业务转型,深化与机构客户的合作,提高包括产品代销和种子基金等在内的产品服务能力,投入金额不超过10亿元。

对于融资融券业务,公司将继续完善客户分类评级标准、积极响应投资者融资需求、优化融资融券风险管理体系,实现业务发展与风险控制的有机结合;加强融资融券业务与经纪业务、投行业务和机构客户的协同发展,满足客户综合化的需求。对于财富管理业务,公司将进一步优化客户分层,全面提升经营方案与用户匹配的精准度与有效性;以取得基金投顾业务牌照为契机,深化改革,围绕客户长期利益有效增值进行系统性和全局性产品体系建设;充分利用股票市场机遇发展种子基金业务;在千人千面基础上不断改善客户体验,在营业部层面进行更加精细化的营销管理。

销售交易业务方面,预计投入不超过38亿元,主要用于固定收益类自营投资业务投入,并在金融衍生品业务和权益类投资等领域扩大投资范围,丰富投资策略。

据悉,东方证券的销售交易业务通过证券投资业务总部、固定收益业务总部和金融衍生品业务总部开展。东方证券认为,公司拟投入不超过38亿元募集资金用于销售交易业务,有利于公司巩固在自营投资领域的竞争优势,优化公司盈利结构,挖掘衍生品业务的创新发展空间,与公司经营情况和发展规划相匹配,具有合理性和必要性。

此外,东方证券还打算将不超过10亿元用于其他营运资金安排,具体投入主要包括升级公司人才管理体系、加大信息技术投入等等。

东方证券去年净利大增97%

3月9日,东方证券公告了主要经营情况。2021年,东方证券实现营业收入和归属于上市公司股东的净利润分别为243.73亿元和53.72亿元,同比分别增长5.36%和97.27%。

据东方证券介绍,2021年,公司秉承“稳增长、控风险、促改革”的经营策略,公司经营业绩大幅增长,ROE明显提升,均创2016年以来新高。东证资管、东证期货和东证创新等子公司净利润创历史最好水平。此外,公司分类评价重获AA评级。

东方证券表示,过去一年,公司围绕“两提升、两稳固、一突破”开展工作,即提升财富管理业务和投资银行业务、稳固资产管理业务和证券投资业务、在金融科技赋能发展上取得突破。

具体来看,资管业务仍是东方证券的强项。东证资管的营收利润双创新高,2021年末管理总规模超3600亿元,较年初增长23%。汇添富基金坚持一切从长期出发,持续锤炼投资管理、产品创新、客户服务、风险管理四大核心竞争力,经营业绩再创新高,2021年末管理总规模突破1.2万亿元。

自营板块方面,东方证券围绕去方向、降波动,推进FICC、衍生品、量化、做市等为代表的销售交易转型。公司在银行间市场现券成交量、利率互换交易量、银行间现券市场做市成交量、债券通成交量均位居行业前列。场外衍生品业务表现强劲,规模同比增长超20倍,中金所期权做市月评前三,沪深交易所ETF期权月评A以上。

在财富管理业务方面,收入结构进一步优化,产品代销业务快速提升。截至2021年末权益类产品保有规模647亿元,同比增长43%,股票+混合公募基金保有规模券商排名第7。此外,公司获批公募基金投顾业务资格并同批首家获准开业。

投行与金融科技方面,东方证券投行业务竞争力也有所提升,股权融资规模指标进入行业前十。此外,公司金融科技聚焦重点领域,加快数字化转型进程。

东方证券表示,公司将持续做好各项经营工作,不断提高公司治理和规范化运作水平,积极增强核心竞争力,努力提升ROE。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐