爆款频出 浦银安盛等四家公募FOF管理规模突破百亿元

来源:金融界网 2021-07-23 16:23:35

随着公募二季报陆续披露完毕,公募基金整体管理规模再创新高。问世近四年的公募FOF也在今年驶入发展快车道,总规模首次突破千亿元。

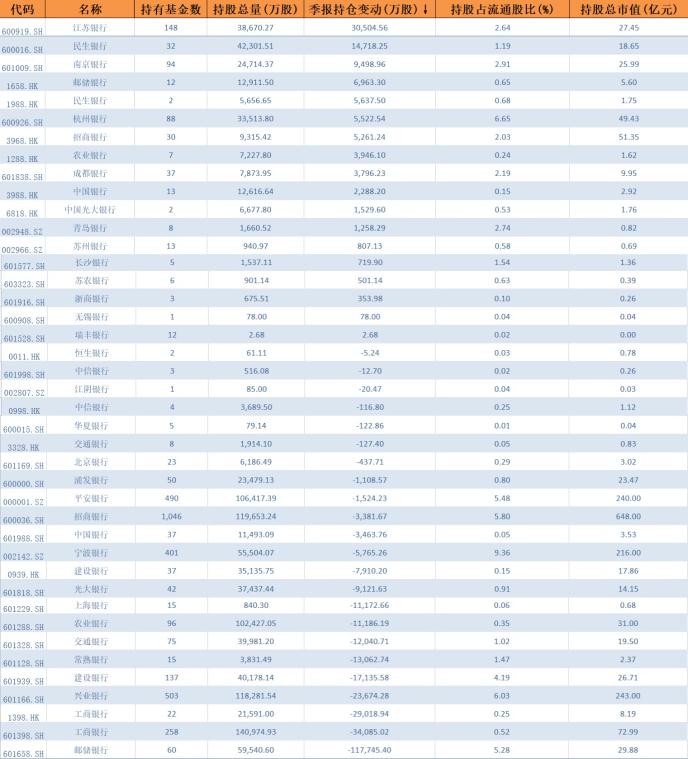

Wind数据显示,公募FOF自2017年问世以来,市场总规模从当年末的146亿元增长至今年二季度末的1352亿元,近四年总规模增长超过9倍。

今年上半年,股债市场波动加剧,投资者对稳健产品的需求加大,以FOF为代表的固收+产品发行量和业绩的稳步提高,公募FOF爆款频出,管理规模出现大幅提升。

浦银安盛FOF规模迎来突破性增长

随着公募FOF在投资者心中的认知度及认可度不断加深,以浦银安盛等为代表的各大基金公司在FOF领域持续发力,发行数量及规模出现了跨越式增长。

刚刚披露的二季报显示,截至今年二季度末,各大基金公司FOF管理规模座次出现大调整。以FOF管理规模前五家为例,前三家民生加银、交银施罗德和兴证全球基金座次不变,浦银安盛基金从去年末23.15亿元的FOF管理规模增长到二季度末的101.18亿元,半年来规模增长3.37倍,排名跃升至第四位,是市场上FOF规模突破百亿的四家公司之一。

代表性FOF净值曲线稳步上移

规模变动背后是代表性FOF的规模突飞猛进。其中,以浦银安盛颐和稳健养老为代表的FOF产品在上半年迎来突破性增长,从2020年底的20.82亿元增长至2021年二季度末的46.59亿元,规模增长超25亿元。规模增长的基础是基金净值曲线的稳步上移,“你不必非常出色,只要在很长很长的时间内保持比其他人聪明一点点就够了。”查理•芒格的这一观点投射到浦银安盛FOF团队以固收+为理念的投资实践上,即是稳步上移的净值图形。

春节后,A股市场出现大幅调整,债市不断下行,但浦银安盛颐和养老不断创出历史净值新高,Wind数据显示,截至二季度末,今年以来最大回撤仅为-1.01%,成立以来最大回撤-1.23%,从风险控制角度看,在全市场成立满一年以上的143只混合型FOF中排名第一。且自2019年11月成立以来年化回报持续保持6%以上,真正做到了控回撤、稳增长。

代表性FOF的业绩和规模也带来了外溢效应,今年二季度成立的浦银安盛嘉和稳健发行规模达53.7亿份,成为2021年上半年全市场发行总规模第二大的FOF基金。

波动中捕获市场机会

在经历了股市、债市的波动,不断稳步上移的净值曲线构成投资者对FOF等固收+产品的认可基础。在浦银安盛FOF业务部总监陈曙亮看来,如果我们将一个产品的回撤控制的比较低的话,它创新高只是时间的问题。当固收+产品以债券作为底仓的时候,债券的票息累积就天然贡献了净值向上的属性。所以当基金经理能够好好利用债券本身提供的安全边际,同时努力捕获权益市场一些机会的时候,创新高就不是难事,这都是固收+产品给投资者的良好体验。

为了实现回报好、回撤低的投资目标,陈曙亮认为需要通过三大手段来达成,首先是严格控制权益敞口;其次是根据大类资产配置,及时调整资产组合策略;第三,严格把握底层资产的配置。我们认为,固收+的产品,应该严格控制权益敞口。同时,还应该适时的调整股债配置策略做到基金优选。在确定资产之后,我们通过FOF业务部的专业团队、专业流程来精选优质基金产品。

展望后市,股债波动已经成为了市场的共识,但是波动对FOF等固收+产品而言,也是契机,从这一维度上而言的话,不管什么时间点,对此类产品的运作方式影响不是特别大,对基金经理画出稳步上行的净值曲线提供了良好的市场基础环境。

陈曙亮表示,今年下半年债券市场若出现一定契机那么票息收益的确定性可能还是会比较强的;从权益市场方面来看,我们整体也并不悲观,这也需要基金经理更好的去控制它的波动和回撤,更好的捕获市场的机会。