沪铜:企稳反弹 短线震荡中期乐观

来源:弘业期货193人参与讨论 2021-06-03 10:16:26

5月制造业PMI数据延续乐观,国内制造业继续活跃支撑有色金属需求。虽然原材料成本持续上升,但下游需求和出口因素对周期性行业形成了明确的拉动,中期有色金属基本面仍然存在较强支撑。

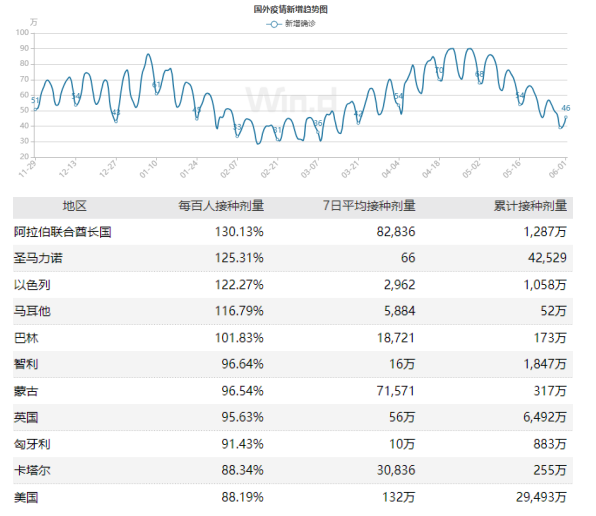

目前美国预计已有接近45%完成疫苗第二针接种。欧洲疫苗接种人数接近30%。目前欧美均已提前进入经济复苏阶段,预计今年二三季度欧美经济可能持续复苏,并对有色金属市场形成明确的基本面支撑。

短线沪铜可能继续在20日均线74000附近震荡,中期震荡蓄势后仍有继续上行的潜力。预计未来二三季度铜价整体延续稳中有进的状态。沪铜上方压力78270,下方支撑71000。

一、 行情回顾

2020年铜价触底反弹站上5万点关口后,市场进入中长期的牛市状态。春节前后铜价大幅拉升站上6万点,在经过3-4月的震荡行情蓄势后,5月铜价再度大涨近9000点,至74000点附近。沪铜中期上行趋势良好,牛市行情延续。

目前欧美发达国家疫苗注射进度稳定,且欧美经济复苏的节奏快于疫苗注射进度,目前疫情已经不是全球经济发展的主要矛盾,宏观环境的宽松持续支撑铜价。但是短线市场情绪受到政策因素的影响,铜价回归震荡行情。

技术上看,铜价5月初再度大涨,伦铜创出历史新高10747.5美元,沪铜创出10年新高78270。由于美国物价指数大涨,市场担忧美联储收紧货币政策,5月中旬铜价一度大幅回调至71000点附近。但美联储多次表态不会担忧通胀因素,全球经济数据乐观,铜价企稳反弹。短线沪铜可能继续在20日均线74000附近震荡,中期震荡蓄势后仍有继续上行的潜力。预计未来二三季度铜价整体延续稳中有进的状态。沪铜上方压力78270,下方支撑71000。

二、影响因素分析

1、铜价高位,现货端供需接近平衡

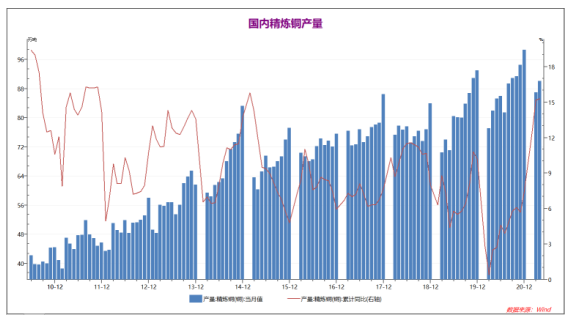

2020年全年精炼铜产量累计同比上升5.7%,国内铜供需两旺。2021年国内铜产量延续高位,前4个月同比2021年产量大幅上升15.3%,再创历史新高。国内铜供应充裕。

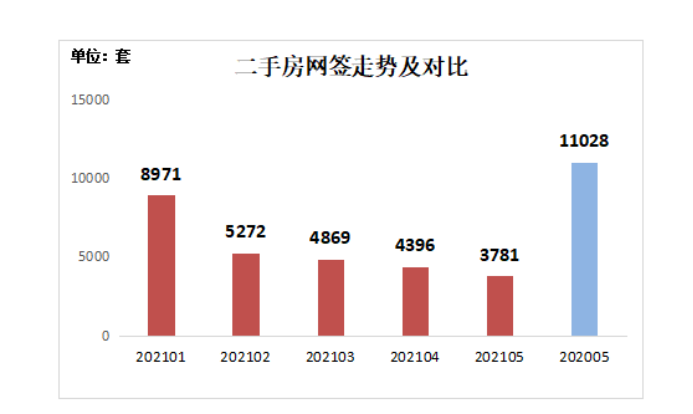

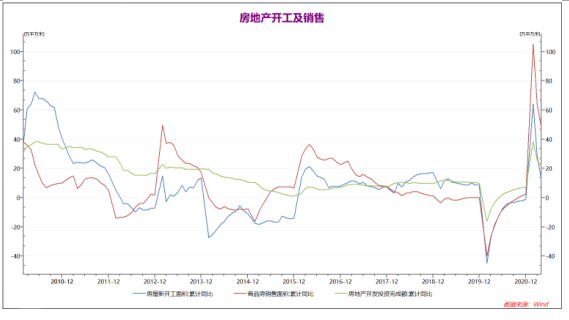

受到国内资金面宽松的支持,2021年国内房地产相关数据大幅上升,4月虽然增速有所下降,但主要是由于20年4月房地产行业复苏导致。整体测算下,相对于2019年,2021年一季度国内房地产新开工面积下降19%,房地产销售面积上升19.5%,房地产开发投资完成额上升17.6%。整体来看,国内房地产行业走势十分乐观,对有色金属基本面形成明确支撑。

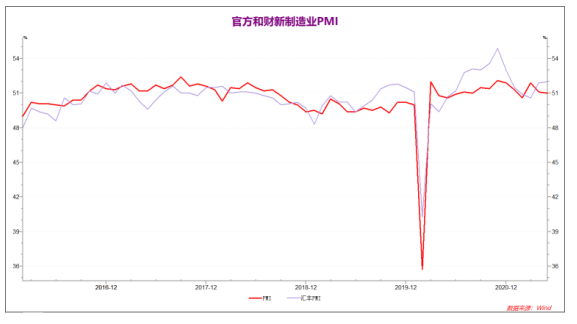

2021年国内制造业PMI整体走势平稳乐观,5月官方制造业PMI为51,财新制造业PMI为52。官方和财新制造业PMI均保持在50上方,而财新制造业PMI较高表明国内中小企业表现好于大型企业,目前国内制造业运行情况保持乐观。

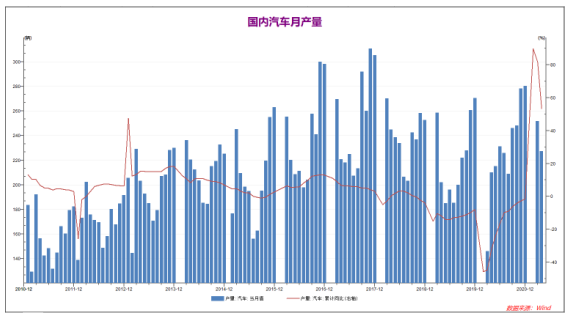

2020年全年国内汽车累计产量同比降幅缩窄至-1.4%,基本接近2019年水平,汽车行业走强支撑有色金属需求。2021年1-4月国内汽车产量大幅上升,同比去年大幅上升53.4%,较19年同期约上升3.85%。国内汽车行业整体情况小幅乐观,21年整体可能保持稳定。

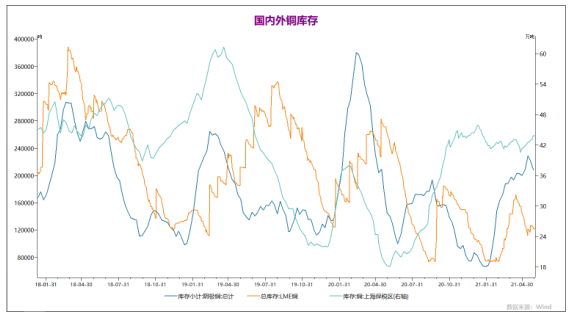

2021年春节前后国内冶炼企业开工情况较好,上期所和LME铜库存均大幅上升,4月初国内外铜库存一度创出高点。此后欧美经济复苏表现明显,LME铜库存4-5月大幅下降,而5月国内铜库存稳定,保税区铜库存明显上升,主要由于国内下游买货欲望不足导致,国内外总库存基本稳定。

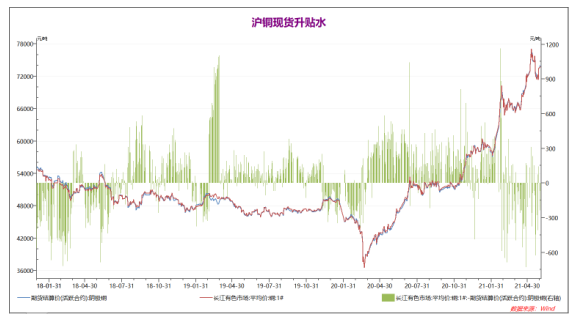

21年春节后到5月,随着铜价大涨,现货端厂商买货明显较为谨慎,按需购买为主,铜现货多数时间在升贴水之间大幅波动,贴水时间较多,且波动幅度增大,现货端市场态度偏向谨慎。

2、国内经济数据仍然活跃

统计局:4月份,1—4月份,全国固定资产投资同比增长19.9%;比2019年1—4月份增长8.0%,两年平均增长3.9%。规模以上工业增加值同比实际增长9.8%,比2019年同期增长14.1%,两年平均增长6.8%。4月份,社会消费品零售总额同比增长17.7%,两年平均增长4.3%;环比增长0.32%。

中国5月官方制造业PMI 51.0,预期51.1,前值51.1。中国5月官方非制造业PMI 55.2,预期55.1,前值54.9。中国5月官方综合PMI 54.2,前值53.8。中国5月财新制造业PMI 52,预期52,前值51.9。中国4月规模以上工业企业利润同比增长57%, 前值增长92.3%。

4月国内经济运行情况仍然良好,固定资产投资、消费品零售、规模以上工业增加值均保持高增长。新出炉的5月制造业PMI数据延续乐观,国内制造业继续活跃支撑有色金属需求。虽然原材料成本持续上升,但下游需求和出口因素对周期性行业形成了明确的拉动,中期有色金属基本面仍然存在较强支撑。

不利的一面是,受制于过高的铜价,春节后下游消费端态度较为谨慎,而国内上游冶炼企业开工率高企,铜价上涨后,上游冶炼企业铜库存可能有所升高。后续下游需求水平可能对市场产生较大的影响,需要密切关注国际铜供需情况。

3、疫苗注射节奏稳定,欧美经济表现良好

美国Markit制造业PMI超出预期,从4月份的60.5和5月份初值61.5升至5月份终值62.1,创历史新高。ISM制造业指数亦超出预期,从4月份的60.7上升至5月份的61.2。美国4月核心PCE物价指数年率录得3.1%,创1992年7月以来新高。

欧元区5月制造业PMI终值 63.1,预期 62.8,初值 62.8。欧元区5月份经济信心指数报114.5;预期为112.3。

美国新总统上任后疫苗接种节奏大幅超预期,目前美国预计已有接近45%完成疫苗第二针接种。欧洲疫苗接种工作略慢于美国,目前接种人数接近30%。目前欧美均已提前进入经济复苏阶段,刺激政策接连推出,房地产汽车等行业率先恢复正常,经济数据表现良好。类比于2020年上半年的中国经济复苏走势,预计今年二三季度欧美经济可能持续复苏,并对有色金属市场形成明确的基本面支撑。潜在的风险是印度及周边疫情开始大幅扩散,但对全球经济总量影响较小。

三、 后市展望

4月国内经济运行情况仍然良好,固定资产投资、消费品零售、规模以上工业增加值均保持高增长。新出炉的5月制造业PMI数据延续乐观,国内制造业继续活跃支撑有色金属需求。虽然原材料成本持续上升,但下游需求和出口因素对周期性行业形成了明确的拉动,中期有色金属基本面仍然存在较强支撑。

不利的一面是,受制于过高的铜价,春节后下游消费端态度较为谨慎,而国内上游冶炼企业开工率高企,铜价上涨后,上游冶炼企业铜库存可能有所升高。后续下游需求水平可能对市场产生较大的影响,需要密切关注国际铜供需情况。

美国新总统上任后疫苗接种节奏大幅超预期,目前美国预计已有接近45%完成疫苗第二针接种。欧洲疫苗接种工作略慢于美国,目前接种人数接近30%。目前欧美均已提前进入经济复苏阶段,刺激政策接连推出,房地产汽车等行业率先恢复正常,经济数据表现良好。类比于2020年上半年的中国经济复苏走势,预计今年二三季度欧美经济可能持续复苏,并对有色金属市场形成明确的基本面支撑。潜在的风险是印度及周边疫情开始大幅扩散,但对全球经济总量影响较小。

技术上看,铜价5月初再度大涨,伦铜创出历史新高10747.5美元,沪铜创出10年新高78270。由于美国物价指数大涨,市场担忧美联储收紧货币政策,5月中旬铜价一度大幅回调至71000点附近。但美联储多次表态不会担忧通胀因素,全球经济数据乐观,铜价企稳反弹。短线沪铜可能继续在20日均线74000附近震荡,中期震荡蓄势后仍有继续上行的潜力。预计未来二三季度铜价整体延续稳中有进的状态。沪铜上方压力78270,下方支撑71000。

(文章来源:弘业期货)