集装箱运价期货的套期保值理念与应用介绍

来源:方正中期期货 2021-08-26 11:26:19

摘要:

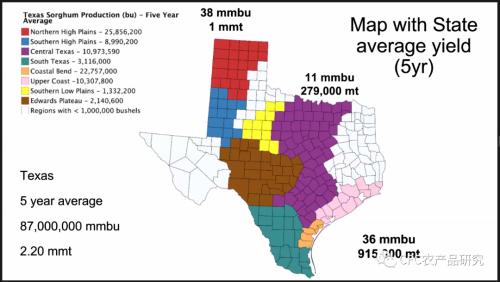

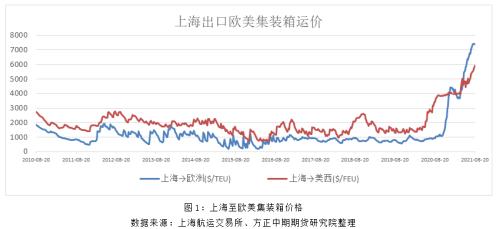

航运是贸易的派生需求,受到国际政治、经济、文化、疫情、天气等各方面因素的影响。航运、物流、贸易相关企业深受运价大幅波动之苦。根据上海航运交易所公布的SCFI显示,最近十年,上海至欧美运价最低达到过$205/TEU和$725/FEU,最高达到$7418/TEU和$5927/FEU,分别相差35倍和6倍。在2015-2019年运价处于低谷期间,大批班轮公司倒闭、被收购和兼并;从2020下半年至今,运价连续上涨,部分货主甚至因为运价过高而主动弃货。航运和外贸企业都希望能有一款工具来规避运价大幅波动的风险,提前锁定运费收入和成本。运价大幅波动不仅严重影响供应链系统正常发展,也影响了外贸市场的有序进行。

随着上海→欧基航线运价期货将要推出上市,未来有望进一步推出上海→美西航线运价期货,班轮公司、货主、货代等航运和外贸企业终于可以利用金融工具来对冲两大东西向主干航线运价波动的风险,提前锁定运费收入和成本,为国际海上运输“保价护航”。

鉴于航运期货合同尚未正式对外公布以及航运物流行业并不熟悉期货,本次专题将着重介绍套期保值概念、理念、原则,结合模拟案例加以阐述。在航运期货正式上线之前,帮助相关企业了解航运衍生品,树立风控意识,为今后在期货实战打下基础。

正文

第一部分 运价波动加剧 利用航运期货套保的必要性

航运是贸易的派生需求,受到国际政治、经济、文化、疫情、天气等各方面因素的影响。航运、物流、贸易相关企业深受运价大幅波动之苦。根据上海航运交易所公布的SCFI显示,最近十年,上海至欧洲运价最低达到过$205/TEU和$725/FEU,最高达到$7418/TEU和$5927/FEU,分别相差35倍和7倍之多。在2015-2019年运价处于低谷期间,大批班轮公司倒闭、被收购和兼并;从2020下半年至今,运价连续上扬,部分货主因运价高企而主动弃货。航运和外贸企业一直希望能有一款工具来规避运价大幅波动的风险,提前锁定运费收入和成本。

传统的即期订舱无法锁定远期价格。年度和项目合同虽然能一定程度约定远期价格,却对违约行为没有必要的惩罚机制,货主时常抱怨旺季期间难以用长协价向船东要到舱位,船东则抱怨淡季时货主无法保证货量在市场另寻低价。期货有别于传统的远期和即期市场,通过保证金制度,防止违约情况的发生。

第二部分 集装箱运输相关企业套期保值理念

一、套期保值原理

集装箱运价期货套期保值的基本原理就是用航运期货市场的盈亏去弥补实际运输市场上的亏盈,帮助班轮公司提前锁定运费收益以及货主提前锁定运输成本的作用。

二、套期保值分类

按照持有头寸的种类来划分,套期保值可分为卖出套期保值和买入套期保值。卖出套期保值主要适用于班轮公司,即舱位提供者,为了防止集运运价在未来下跌的风险。买入套期保值主要适用于货主,即舱位需求者,为了防止集运运价在未来上涨的风险。

三、套期保值原则

1 、品种相同或相近原则:该原则要求所选择的航运期货合同与要进行套期保值的航线和船型尽可能相似,从而最大程度地保证两者在现货市场和运力交易市场上价格走势的一致性。上海期货交易所最早上线的将是上海至欧洲航线集装箱运价期货,因此适用于在该航线营运的航运和贸易相关方。

2 、月份相同或相近原则:该原则要求所选用航运期货合同的交收月份与现货市场的发船时间尽可能一致或接近。倘若货主希望在2022年2月发货,那就应该选择在明年2月到期的合约。

3 、方向相反原则:该原则要求在现货市场和期货市场的买卖方向应该相反。班轮公司是舱位提供方,担心运价下跌,就必须作为空方;货主是舱位需求方,担心运价上涨,就必须作为多方。

4 、数量相当原则:该原则要求在期货市场的下单数量应该尽量与现货市场需要保值的数量相当。例如,货主仅发运30TEU的货量,倘若下单40TEU,多出的10TEU就成了投机单而非套保单。

第三部分 套期保值基本思路

一、基础套保

基本套期保值就是用航运期货市场的盈亏去弥补现实航运市场的亏盈。

(一) 船东套期保值

模拟案例1:当前集装箱运价连续上涨,EU2203(上海→欧基2022年3月合约)盘面价格达到$8000/TEU。班轮公司A分析认为明年年初疫情将得到控制,港口拥堵情况将大为缓解,运价有下跌可能,希望提前锁定运价,便在此价位下空单。无论明年3月上海-欧基航线运价上涨还是下跌(如下跌至$7500/TEU或上涨至$9000/TEU),不考虑基差情况,班轮公司A都将获得$8000/TEU的总收入。

(二) 货主套期保值

模拟案例2:随着集装箱运价连续上涨,EU2110盘面价格达到$7500/TEU,货主A分析认为四季度是出货旺季,舱位短缺情况将会持续,运价有进一步上涨的可能性,希望提前锁定运价,便在此价格下多单。无论今年10月上海-欧基航线运价上涨还是下跌(如上涨至$8500/TEU或下跌至$6600/TEU),不考虑基差情况,货主A都将运输成本锁定在$7500/TEU。

二、延伸套保

上海期货交易所首期将推出上海→欧基航线的集装箱运价期货,欧基港指的是鹿特丹港、汉堡港、勒阿弗尔港、弗利克斯托港和安特卫普港。然而,这并不意味着只有从上海至欧基五港的船东和货主才可以使用期货套保。

首先,中国八大基本港(上海、大连、青岛、宁波舟山港、香港、深圳、广州、天津)至欧美港口的运价基本一致,因此“上海→欧洲五大基本港”可以拓展应用至“中国八大基本港→欧洲五大基本港”。

其次,中国内地至欧美港口的运输可以分为两段,即“内运+外运”。以常州运输货柜至欧洲为例,货代先将集装箱通过集卡运输至上海港,再从上海港上船至欧基港。其中,后半段就是海运,区别仅在前半段陆运。从运费构成来看,常州至上海洋山港的陆运费大约在1650-2150人民币左右,折合290美元左右,相比1万多美元的海运费,仅占比2%。而且,陆运费相对比较平稳,仅在节假日和旺季会有较大涨幅。所以,托运人只要对海运费部分进行套期保值,就基本可以锁定97%以上的运输成本。因此,“中国八大基本港→欧洲五大基本港”可以进一步延伸至“中国→欧洲五大基本港”。

第三,“中国至北欧”与“中国至地中海”的运价也有极高相似度和趋同性。对比上海航运交易所的SCFI上海→欧基和上海→地中海两条航线的最近12年数据可以看出,两条航线的相关系数达到99.2%,上海→欧基/上海→地中海运价的平均比值为0.97。因此,“中国→欧洲五大基本港”可以进一步延伸至“中国→北欧/地中海”。

三、项目货招标应用

货代在向货主招标项目货时,锁定了货主方面的运费收入,但往往无法锁定向班轮公司支付的运输费用。因此,在实际操作中,当合同签订后运费大幅上涨时,货代的利润常常会被吞噬,甚至出现亏损的情况。在招标时,报高价会流标,报低价又易引发亏损,这是货代企业经常遇到的两难困境。

模拟案例3:货代A以$8000/TEU成功中标一家大型出口制造商2022年1季度的欧洲航线运输项目,项目要求每月运输100TEU。为了防止明年运价上涨,货代A在EU2201、EU2202、EU2203分别以$7950/TEU、$7800/TEU、$7550/TEU的均价建仓。倘若明年1-3月的平均运价分别为$8800/TEU、$7800/TEU、$7500/TEU,不考虑基差情况下,套期保值结果如下,并且对比了未套期保值的结果。

四、运费长协管理

传统观念认为船东与货主一旦签订了长约确立协议价,则全年成本或收益可以获得保障。不过,考虑到现货运价与协议运价之间的价差随时发生变化,长协对船货双方的实际价值也在时刻变动中。尤其最近一年,集装箱运输市场大幅上涨,导致船东按协议价履约会大幅损失收益。倘若船东不愿履约,不仅损失企业信誉,也会影响与客户长远发展关系。

船东和货主可以用集装箱运价期货来调节长协和市场比例,实现更高的运费收入或更低的运费成本。船东和货主可以根据公司实际情况决定下单数量或比例,从而控制调整比例。需要指出的是,即使未来价格方向判断正确,具体调节效果依然由建仓和平仓点位而定,实际收益/成本未必能和长协价/市场价完全相同。

(一)船东长协调控

模拟案例4:班轮公司B采用“30%长协+70%市场”相结合的方式,以$3000/TEU的均价签订了亚欧航线长协合同。由于运价大幅上涨,班轮公司B的长协价已远低于市场价,随即采用集装箱运价期货降低长协比例,提升市场比例,实现更高的运费收益。

模拟案例5:班轮公司B采用“30%长协+70%市场”相结合的方式,以$3000/TEU的均价签订了亚欧航线长协合同。由于预计明年运价可能会出现回落,班轮公司B采用集装箱运价期货增加长协比例,减少市场比例,实现更高的运费收益。

(二)货主长协调控

模拟案例6:货主B采用“50%长协+50%市场”相结合的方式,以$4000/TEU的均价签订了亚欧航线长协合同。该货主预测今年四季度运价有可能进一步上涨,而明年春节之后运价将回归理性,因此采用集装箱运价期货调整长协和市场比例。

猜你喜欢

今日头条

图文推荐

精彩文章