又见集体暴涨!“黑色系”卷土重来,18家企业达成挺价共识!行情能否持续?这一因素成焦点

来源:券商中国 2021-03-30 09:23:57

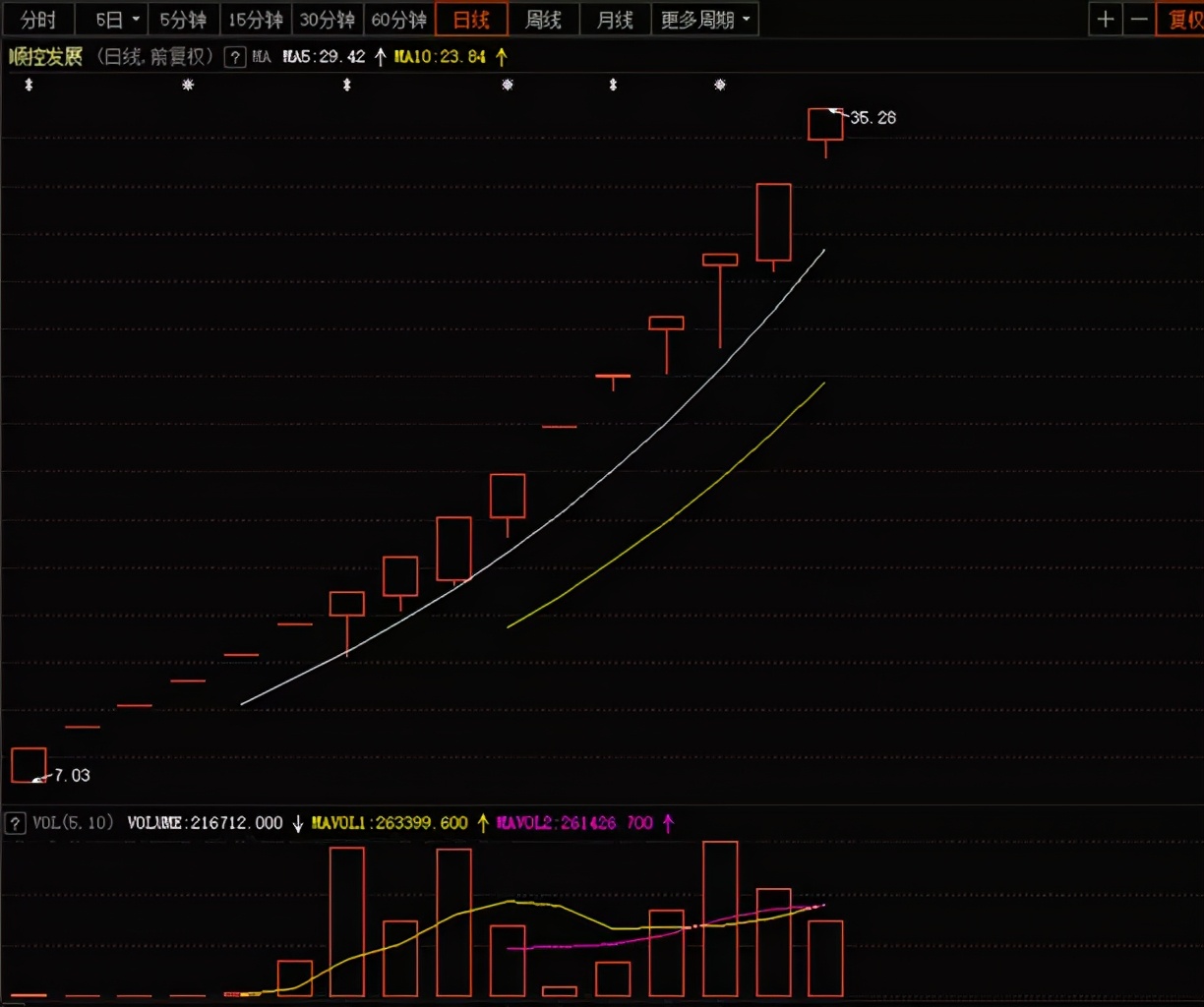

3月29日,“黑色系”期货卷土重来。热卷和螺纹钢,双双创下新高。而焦煤、焦炭、铁矿石等原料价格涨幅更为明显。

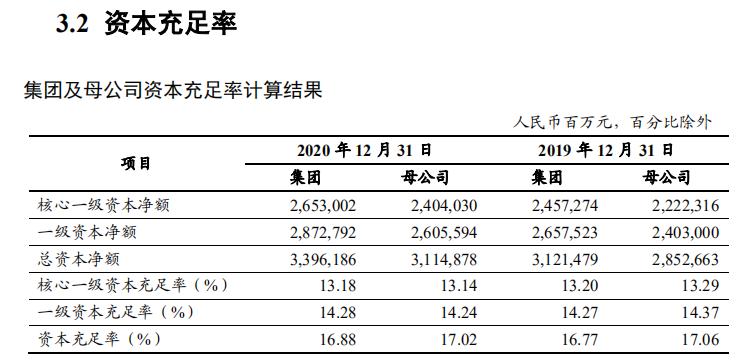

上周末,唐山地区现货市场,累计上调60元/吨,达到4770元/吨,创下2009年以来新高。加上,山西焦炭产业联盟18家焦企达成挺价共识,也成为“黑色系”期货价格出现报复性上涨的重要原因。

目前,钢铁企业不断要求下游焦炭企业降低价格,主流钢厂对焦炭开启了第6轮下调。但是,多位焦化领域行业人士表示,焦化行业刚需弹性小、价格弹性高。行业利润所剩无几,库存处在历史低位,焦煤焦炭价格支撑较为强劲,但是价格涨跌的是否有持续性仍然需要看产业政策的支持力度 。

上演“钟摆式”行情,“黑色系”期货卷土重来

3月29日,“黑色系”期货卷土重来。截至收盘时,热卷上涨3.5%,螺纹钢涨近3%,二者均创新高。相比较成材价格的涨幅,原料价格涨幅更为明显。其中,焦炭上涨5.16%,焦煤上涨6.64%,铁矿石上涨4.56%。

上周末,现货市场的价格上涨成为推动期货价格上涨的重要诱因。上周末,唐山钢坯价格累计上调60元/吨(上周六涨50元,上周日涨10元),达到4770元/吨,创下2009年以来新高。而因为唐山地区环保限产再次加严,高炉产能利用率下降,当地钢坯库存已处于历年同期最低位。

此外,在价格快速下跌之后,焦企抱团挺价意愿增强,上周已有山西焦炭产业联盟18家焦企达成挺价共识,也成为焦炭、焦煤价格出现报复性上涨的重要原因。

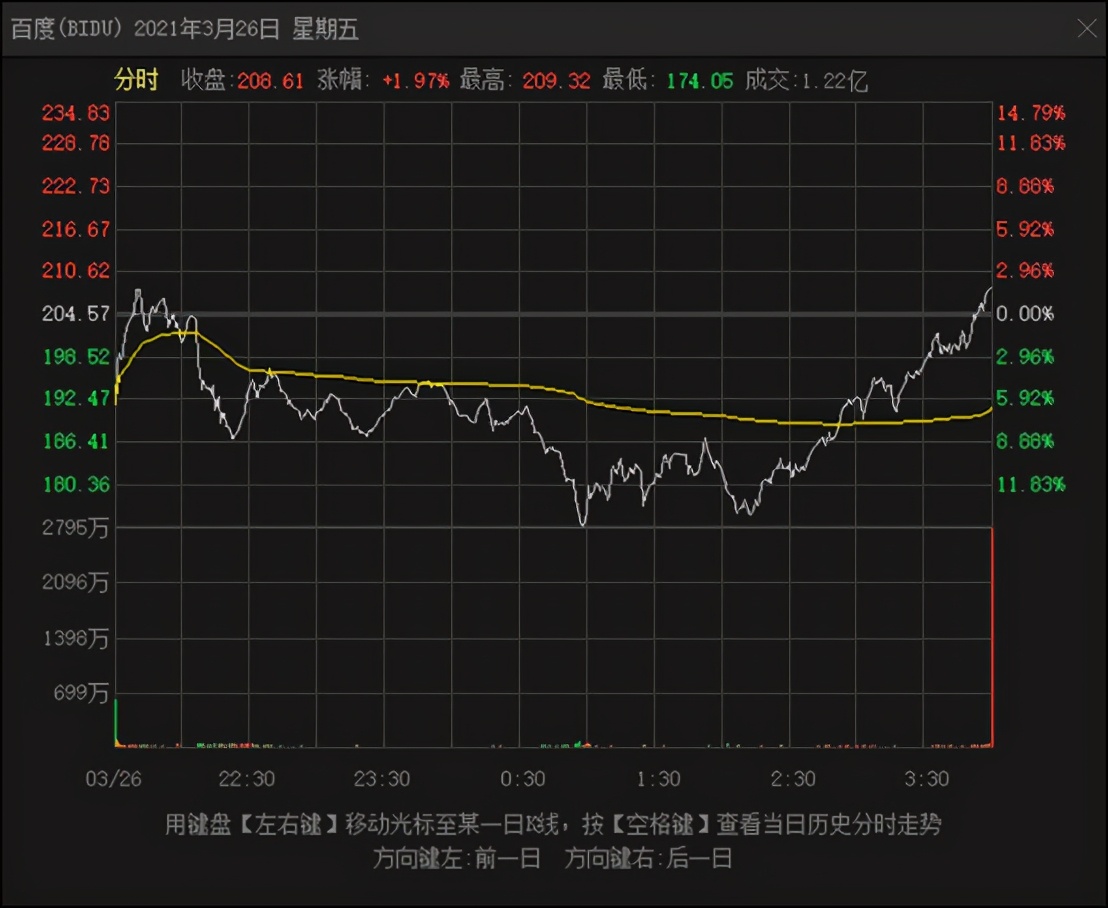

值得注意的是,尽管黑色系品种上演了“钟摆式”行情,但是从整个大宗商品市场情绪来看,资金大幅流出。3月份的资金流向显示,多数大宗商品都出现资金流出现象,其中布伦特原油和农产品(行情000061,诊股)尤为明显,有色金属资金流出有限。

抵制第6轮降价,山西18家焦炭企业达成挺价共识

在前几日原料价格大幅下跌之后,市场价格大幅修复,再度冲高。整个黑色市场价格正在上演“钟摆式”行情。特别是在焦炭和焦煤市场上,价格博弈的上下游“拉锯战”,正在进行的如火如荼。

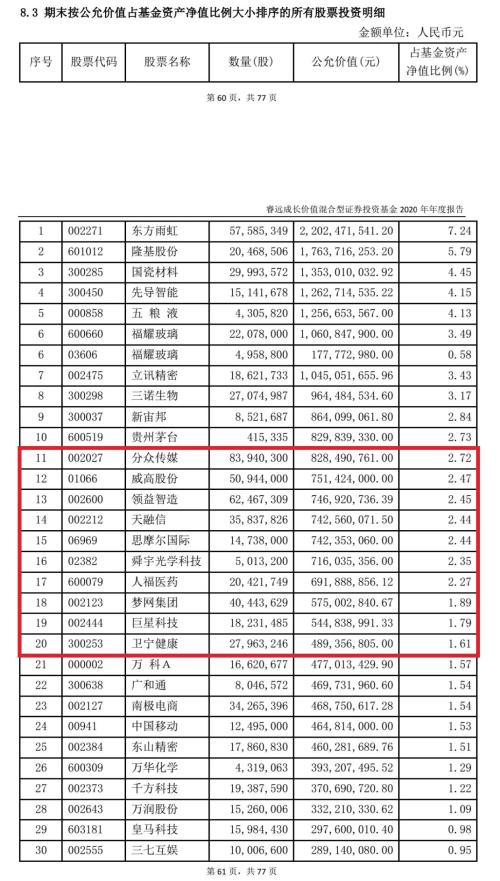

一方面是,钢铁企业受河北唐山地区限产政策强化影响,采购节奏放缓。钢厂等终端用户对高价位资源的采购抵触情绪较为明显,部分市场参与者有了恐高情绪,在资源成交不断受阻的情况下,出现了低价出货的情况。如上图,钢铁企业不断要求下游焦炭企业降低价格,目前主流钢厂对焦炭开启了第6轮下调。

另外一方面,国内焦炭市场加速下跌,厂家降价累计跌幅200元/吨,在价格的快速下跌之后,焦企抱团挺价意愿增强,上周已有山西焦炭产业联盟18家焦企达成挺价共识。

此前3月19日,山西省、河北省、山东省、江苏省、河南省、陕西省、内蒙古等省区主要焦化企业召开市场形势分析会,认为当前焦炭市场疲软是暂时的、不正常的,钢铁企业盈利已经大幅修复,焦化厂盈利下降明显,部分已处于低位水平,而个别钢厂恶意打压焦炭价格不代表整体需求的减少,并明确表示对于干熄焦等紧缺品种坚决不予降价。

考虑到当前焦炭供需偏向宽松,但高炉产能利用率提高有更多消耗,分析师预计未来几周内,国内焦炭市场会出现上下游“拉锯战”。另外,近日山西省吕梁市孝义市地区有环保督察组进驻,已有焦企进行小幅减产,限产是否会进一步加严成为市场不确定性因素。综合市场消息来看,预计后期对焦价的涨跌,焦钢企业将进入激烈的博弈阶段。

不过,最新消息显示,29日,唐山地区部分钢厂继续对焦炭采购价格压降,幅度为100元/吨。

后续仍需看产业政策支持力度

“焦炭产能逐渐释放,下半年价格将逐渐走弱。”国泰君安(行情601211,诊股)证券钢铁行业分析师李鹏飞认为,焦炭置换产能预期在2021年4月开始逐渐赶超淘汰产能,行业产量将在4月拐头向上,供需紧张的局面将明显缓解。展望2021年全年,置换的焦炭产能将陆续投产,行业供给将稳步上升。而碳中和背景下,粗钢产量的下降意味着焦炭需求的下降,且焦炭是高炉炼钢环节主要的碳排放来源,预期焦炭需求将逐步减少。整体来看,前期焦炭供需紧张的局面将逐渐缓解,焦炭价格将不再成为制约钢企利润的因素。

但是,一位焦炭行业资深从业者也向券商中国记者表示,焦炭仍是刚需弹性小、价格弹性高的品种。市场普遍认为焦炭价格和利润将步入趋势下行之时,我们觉得已经跌到底部。行业利润所剩无几,焦煤支撑较为强劲。而且焦炭库存仍处历史低位,钢铁去产即便按废钢每年增长3000万吨,对应去铁3%,焦炭需求不过减少1350万吨,焦炭总产能的2.5%比例,减量压力小于生铁。接下来怎么走,还需看产业政策,这也是最大的风险点。

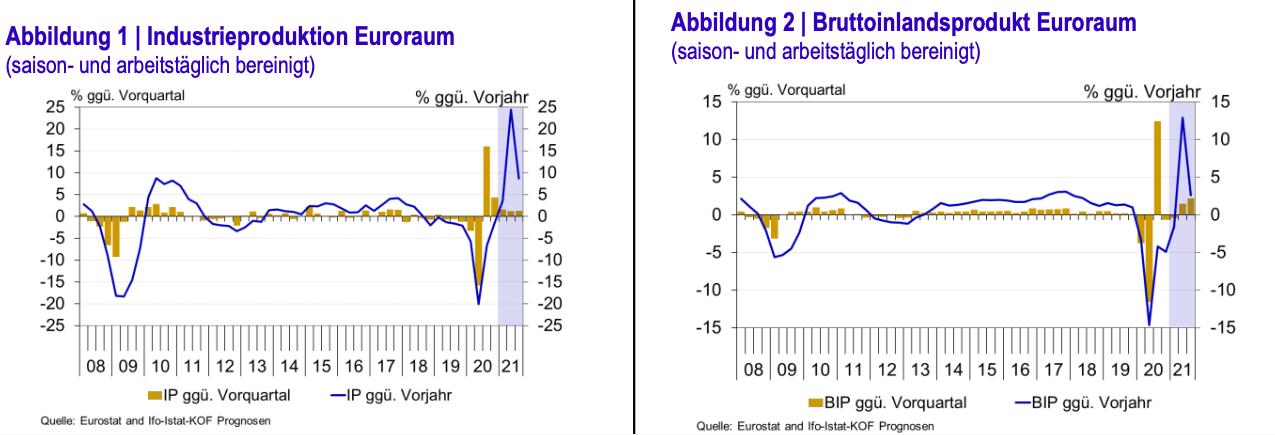

对于市场关注的美国即将推出3万亿美元基建带来的刺激效应,中金公司(行情601995,诊股)分析师陈健恒认为,整体来看,美国天量货币供应、疫苗接种后经济恢复速度快于次贷危机时期,叠后续基建政策刺激的情况下,今年美国通胀上行的逻辑似乎比较顺畅。去年全球商品补库需求带动下工业品需求已经出现了比较明显的上涨,也带动了我国家电、汽车等商品以及钢材等中间品的出口。然而随着疫苗接种推进,后续美国商品消费需求会逐渐回落,而服务消费需求会逐渐回升,美国国内的服务类价格可能会接替工业品上涨,因此美国国内的通胀水平可能偏高。

然而,由于中国今年地产调控深入、基建投资偏弱,而工信部压缩黑色产量对于铁矿、焦煤焦炭等黑色商品需求也形成明显打压。在缺乏“中国故事”的配合下,工业品价格上涨的持续性可能不足,二季度开始工业品价格可能将陆续开始回落,因此也无需过于担心工业品涨价给中国带来输入性通胀的风险。由于这轮通胀的源头不在中国,后续的持续性也不强,央行因为通胀压力而收紧的必要性也大幅降低。