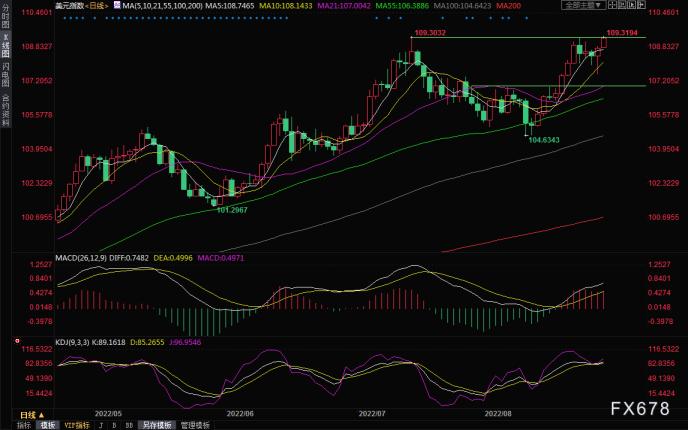

招商宏观:央行当前强调“不大水漫灌”,意在减轻人民币贬值压力,预防通胀风险

来源:金融界 2022-08-29 11:22:05

文| 招商宏观张静静团队

核心观点

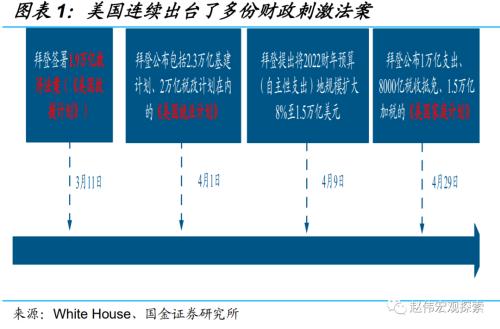

央行在二季度《货币政策执行报告》中强调“不搞大水漫灌”,却随即调降政策利率。前脚“不大水漫灌”,后脚全面降息的“矛盾操作”,一度令市场感到困惑。我们认为:看似矛盾的言行其实并不冲突,“大水漫灌”指的是“量”,降息降的是“价”,背后涉及两套货币政策调控框架,不可混为一谈。

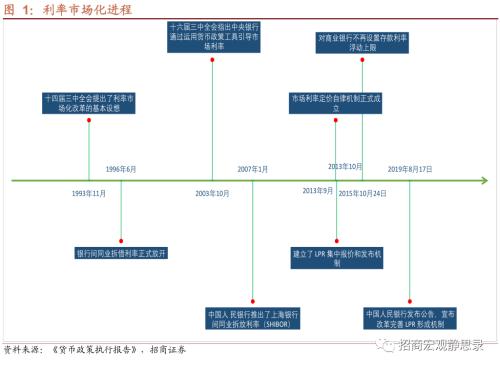

数量型政策调控框架于上世纪90年代建立,但随着国内金融市场的创新发展,其有效性逐渐降低,于是央行开始推动货币政策调控框架从数量向价格转型,市场熟悉的MLF、逆回购等均属于价格型政策工具。但数量型调控工具并未退出舞台,目前两套调控框架并行使用,因此央行话语体系中常会出现看似相近,实则不同的表述。通过梳理《货币政策执行报告》,我们发现:“不大水漫灌”、“管住货币供应总闸门”等表述,多是从数量型调控的角度强调基础货币投放不要“过量”;而当报告中出现“提振信心”、“稳定预期”等表述时,则预示价格型调控手段将会发力(例如:降息)。

回到困扰市场的“不大水漫灌”,历史上该表述与降息并无直接关联。梳理历年《货币政策报告》,可以发现以下规律:

1. 该表述多见于“经济下行+政策发力”期间,意在防止过量货币投放给未来经济发展埋下隐患。譬如:2018Q4-2019Q4,该表述连续在五期《报告》中。我们认为此时强调“不搞‘大水漫灌’”,暗含以下政策含义:一是防止过量货币投放固化原有的经济结构,不利于国民经济转型升级;二是防止过量资金投放产生人民币贬值风险,不利于维护内外部均衡;三是防止形成通胀预期。

2. 该表述多见于“宽货币+紧信用”期间,意在防止过量货币供应产生资金空转套利风险。其背后的政策含义为:在信用紧缩期间,央行通常使用“宽货币”的方式,引导“宽信用”。但由于“货币→信用”的传导存在时滞与阻梗,因此常会出现“宽货币+紧信用”的现实组合。此时,央行开始强调“不搞‘大水漫灌’”,旨在防止过量货币供应产生资金空转套利风险。

此次重申不搞“大水漫灌”符合上述规律。此轮“不搞‘大水漫灌’”表述最早见于2021Q2《报告》,起初是希望在稳定经济大盘的同时,引导资金进入高技术制造、绿色低碳等重点发展领域,防止过量资金投放推高宏观杠杆率。但随着市场对房地产走势的预期明显走弱,央行当前强调“不大水漫灌”,意在减轻人民币贬值压力,预防通胀风险,同时也反映出其对资金淤积容易导致空转套利“积弊”的警惕。

展望未来,我们认为狭义流动性进一步宽松空间有限,一方面此次MLF缩量操作透露出央行希望自然回笼流动性的意愿;另一方面经济复苏与“宽信用”的推进也会对基础货币产生边际消耗,而广义流动性受预期与需求等拖累,一时也难见起色。综合来看,下半年流动性环境对债市仍然有利,十债收益率下一步走势取决于基本面复苏状况与货币政策的降息节奏。

正文

8月10日,央行发布二季度《货币政策执行报告》,明确提出“兼顾短期和长期、内部均衡和外部均衡,坚持不搞‘大水漫灌’”;但事隔五天,央行即下调逆回购与MLF利率,并于20日引导LPR全面下调。前脚“不大水漫灌”,后脚全面降息的“矛盾操作”,一度令市场感到困惑。我们认为:央行看似矛盾的言行并不冲突,“大水漫灌”指的是“量”,降息降的是“价”,背后涉及两套货币政策调控框架,不可混为一谈。

一、框架转型期间,读懂政策信号至关重要

所谓货币政 策调控框架,是涵盖货币政策目标、治理、工具和传导机制的一整套制度安排。按照央行主要关注数量型中介目标还是价格型操作目标,货币政策调控框架可划分为数量型调控与价格型调控两种基本类型。

央行曾在《健全现代货币政策框架》一文中明确,“央行实现货币政策操作目标主要有两类做法,一类是通过流动性调节,引导市场利率在操作目标附近运行;另一类是将货币政策工具利率作为央行政策利率,并以此为操作目标,从而将操作目标、政策利率和货币政策工具利率合而为一”。简而言之,在数量型调控框架下,央行通过法定存款准备金率、公开市场操作等工具直接调控基础货币,进而影响作为中介目标的货币总量(即:M2与社融)与最终目标;但在价格型调控框架下,央行通过调节逆回购、中期借贷便利(MLF)等政策利率调控市场利率(如:DR007、LPR等),引导市场利率在目标区间运行,从而实现最终目标。

历史上,我国在90年代末取消了贷款规模管理,实现了我国货币政策调控框架的第一次重大转型(即:直接调控→间接调控),自此数量型政策工具登上舞台,并在98年亚洲金融危机于08年国际金融危机期间发挥重要作用。但随着国内金融市场的创新发展与利率市场化改革的推进,央行精准调控M2等数量型目标的难度不断加大,货币供应量与最终目标(如:物价稳定)的相关性明显转弱。因此,央行开始推动货币政策调控框架从数量型向价格型转型。目前,两套框架并行使用。

基于数量型与价格型货币政策调控框架并行的现实,央行话语体系中常会出现看似相近,实则有所侧重的表述。因此,正确捕捉并解读其中透露的政策信号就显得至关重要。通过梳理近年来《货币政策执行报告》,我们发现:“不大水漫灌”、“管住货币供应总闸门”等表述,多是从数量型调控的角度强调基础货币投放不要“过量”;而当报告中出现“提振信心”、“稳定预期”等表述时,则通常预示价格型调控手段将会发力(例如:降息)。

回顾历史上MLF利率的六次调降,央行在降息前后都会明示该操作是出于“提振市场信心”或“稳定市场预期”的目的。就此次而言,10日发布的《货币政策执行报告》在“下一阶段主要政策思路”部分明确提出:“加大稳健货币政策实施力度,发挥好货币政策工具的总量和结构双重功能,主动应对,提振信心”,可见央行此时已经为三季度降息做好了准备。至于市场关注的“不搞大水漫灌”等表述,则与降息关系不大。

二、看懂央行的潜台词

既然“不搞大水漫灌”与降息等价格型调控操作无关,从字面理解,似乎在透露数量型调控信号。但回顾历史会发现,该表述与央行降准并无稳定关系。例如:2019年一季度,央行在《货币政策执行报告》中重提“把好货币供给总闸门,不搞‘大水漫灌’,同时保持流动性合理充裕”,但在该年1月央行全面下调各大银行准备金率0.5个百分点,并于9月二次降准。

梳理历年《货币政策执行报告》,不搞“大水漫灌”的表述共出现过12次,反映出以下规律:

该表述多见于“经济下行+政策发力”期间,意在防止过量货币投放给未来经济发展埋下隐患。

例如,2018年中央经济工作会议提出,“(2019年)经济面临下行压力”,并要求“稳健的货币政策要松紧适度,保持流动性合理充裕”。随后,2018年四季度《货币政策执行报告》在提出“货币政策调控要更好地服务实体经济,促进了国民经济平稳健康发展”的同时,开始提出“不搞‘大水漫灌’”,并在2019年的四期政策报告中连续强调,直到2020年初货币政策火力全开、对抗疫情时才删除。

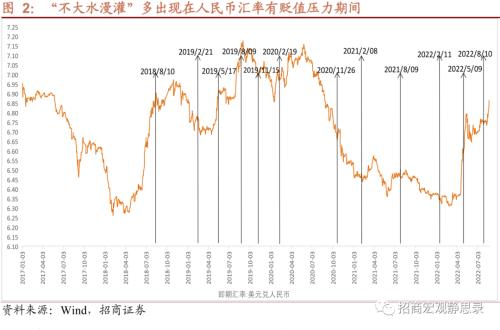

从宏观层面来理解,我们认为央行在经济下行、政策发力期间强调“不搞‘大水漫灌’”,暗含以下政策含义:一是防止过量货币投放固化原有的经济结构,不利于国民经济转型升级。俗话说,“水往低处流”。央行出于“稳经济”目的投放的货币,具有向传统高收益领域(例如:曾经的房地产)流动的惯性,因此央行需要控制投放规模,避免“大水漫灌”催生资产价格泡沫。对此,2018年四季度《货币政策执行报告》曾明确表示,“既要防止货币条件过紧引发风险,也要防止大水漫灌加剧扭曲和继续累积风险”;二是防止过量资金投放产生人民币贬值风险,不利于维护内外均衡。币值稳定是货币政策的核心目标,而过量的货币投放将会产生汇率走贬压力,不利于人民币币值稳定。从历史来看,12次提出“不搞‘大水漫灌’”当中,有7次出现在汇率快速上行或高位运行期间,《货币政策执行报告》也曾明确表示“在开放宏观格局下,货币政策保持稳健,需要把握好内部均衡和外部均衡的平衡,协调好本外币政策”。可见,避免过量资金投放催生汇率贬值风险,也是提出“不搞‘大水漫灌’”的重要考虑。

该表述多见于“宽货币+紧信用”期间,意在防止过量货币供应产生资金空转套利风险。

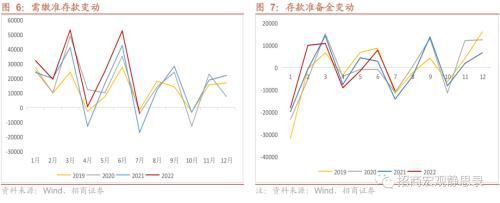

2016年以来,社融增速经历了两次下行期:一是2017年-2020年初,社融增速从16.5%降至10.7%;二是2020年10月至今,社融增速从13.7%降至10.7%,而《货币政策报告》中出现“不搞‘大水漫灌’”的表述,则刚好分布在这两段期间(见下图)。若结合超储率(见下表)可以看到,“不搞‘大水漫灌’”表述出现时,货币端通常较为充裕,“宽货币+紧信用”是央行强调“不搞‘大水漫灌’”的背景。

我们认为出现这样的现象不是偶然。一方面,在信用紧缩期间,央行通常使用“宽货币”的方式,引导“宽信用”。但由于“货币→信用”的传导存在时滞与阻梗,因此常会出现“宽货币+紧信用”的现实组合。此时,央行开始强调“不搞‘大水漫灌’”,意在强调防止过量货币供应产生资金空转套利风险。因此,在“不搞‘大水漫灌’”提法出现后,超储率通常会下行,表明“宽货币”边际收敛。

三、“不大水漫灌”的寓意

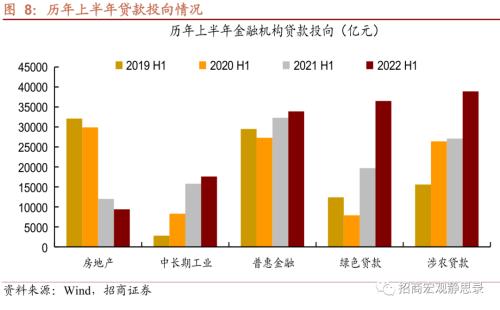

此轮“不搞‘大水漫灌’”的表述,最早出现于2021年二季度的《货币政策报告》(2021年8月),原话为“既有力支持实体经济,又坚决不搞“大水漫灌”,以适度的货币增长支持经济高质量发展”,其背景是7月的政治局会议开始关注经济下行压力,并要求“保持经济运行在合理区间”。去年底,经济下行压力更加明显,对此中央政治局会议提出了“宏观政策要积极作为、靠前发力”。此后,从2021年四季度《货币政策报告》开始,不搞“大水漫灌”已连续出现在三期货币政策报告当中,符合“经济下行+政策发力”期间,多见“不搞‘大水漫灌’”表述的规律。

从政策意图来看,此轮“不搞‘大水漫灌’”的提出,起初是希望在稳定经济大盘的同时,引导资金进入高技术制造、绿色低碳等重点发展领域,防止过量资金投放推高宏观杠杆率(如:2021年四季度《货币政策报告》:“既不搞“大水漫灌”,又满足实体经济合理有效融资需求,着力加大对重点领域和薄弱环节的金融支持,实现总量稳、结构优的较好组合”);而考虑到市场对房地产走势的预期已经转变,央行当前强调“不搞‘大水漫灌’”,实际是在减轻人民币贬值压力,预防通胀风险。8月15日以来,人民币汇率出现年内第二次快速贬值,仅仅十天贬值幅度就达到2%。从表面看,15日的降息是导致此次人民币走贬的触发因素;但往深层看,降息透露出的中国经济悲观预期与美元上冲动力则起到更加重要的作用。此时,央行强调“不大水漫灌”是在进行预期引导,减轻人民币持续贬值的压力。因此,此次报告在提出“坚持不搞‘大水漫灌’”的同时,着重强调“兼顾内部均衡和外部均衡”。

与此同时,此次“不大水漫灌”的提出,也符合“宽货币+紧信用”的规律特征。今年1月,央行提出防止信贷“塌方”(一季度金融统计数据发布会),上半年通过上缴利润、降准等方式,经财政渠道投放流动性,推动“宽货币”。当前,资金市场流动性已十分充裕,市场利率持续低于政策利率叠加6月超储率升至1.5%(2021年1.2%,2020年1.6%)说明“宽信用”已触及历史高位。但“宽信用”成效仍不明显,尽管上半年信贷投放总量同比多增,但基础尚不稳固、信贷需求持续偏弱,7月出现二次滑坡,说明“宽货币”→“宽信用”仍存在明显梗阻。在此背景下,央行此次强调“不大水漫灌”,透露出对资金淤积导致空转套利的警惕。

四、“不大水漫灌”的后续影响

基于以上分析,我们认为此次报告提出“不大水漫灌”后,货币和信用面将出现以下变化:

狭义流动性进一步宽松空间预计有限

在“不大水漫灌”的基调下,狭义流动性进一步宽松的空间预计有限。从投放端来看,上半年基础货币投放的主要方式-央行上缴利润已进入尾声。据央行披露,截至7月上缴规模已经1万亿,仅剩余1千亿;从回笼端来看,下半年MLF累计回笼3.3万亿,较上半年(1.3万亿)明显增多。本月MLF缩量操作与七月以来的连续每日“地量”操作均表明,央行希望通过到期回笼回收部分流动性。因此,在央行层面,狭义流动性难以进一步宽松。

同时,市场端也不支持狭义流动性的进一步宽松,这从7月超储率的下降可以得到验证。7月,超储率约为1%,较上月下降0.38个百分点,回落至历史同期低位水平。与以往不同的是,此次超储率的下行,主要原因并非源于存款准备金的减少,而是需缴准存款的超季节性增多所致。

超储率计算公式表明,超储率的变动主要受存款准备金(分子端)与需缴准存款(分母端)两项因素的影响(由于7月央行没有调整法定准备金率,加权平均存款准备金率不对超储率构成影响)。7月,存款准备金环比减少超1万亿,其中央行投放(即:对其他存款性公司债权)的环比减少(约7000亿)与政府存款的环比增加(约4000亿)起到主要贡献;需缴准存款环比减少4400亿,可能与缴税、存款转移等因素有关。相比往年同期,存款准备金降幅不及历史同期,说明该月超储率的下降并非央行主动回笼所致;而需缴准存款降幅明显收窄,则意味着非银存款增加等因素导致需缴准存款超季节性增多,引发超储率的明显下行。未来,随着的经济复苏与信用回升,更多因素会对超额准备金产生消耗,上半年极度宽松的流动性局面可能因经济疲软而延长,但进一步宽松空间有限。

广义流动性短期难以明显放量

当前环境下,央行“宽货币”的目的是“稳信用”,但信用端能否真正企稳主要取决于房地产市场的表现。在二季度《货币政策报告》中,央行坦言“信贷增速在新旧动能换档和融资结构调整过程中可能会有所回落”,表明货币政策目标已从“宽信用”调整为“稳信用”,强调信用投放“量稳质优”将成为下半年窗口指导的新导向。

操作思路上,《报告》首次提出“破立并举、慢破快立”的“稳信用”原则。其中,“慢破”体现在其运用MLF降息与LPR调降等方式引导贷款利率下行,稳定楼市、激发信贷需求;“快立”体现在加快绿色低碳、高技术制造业等重点领域的信贷投放(详见报告《寻找社融新支点》)。在22日召开的货币信贷形势分析座谈会上,央行提出“保障房地产合理融资需求”、“进一步做好对小微企业、绿色发展、科技创新等领域的信贷支持工作”等要求,可视为对这一原则的落实。

操作方式上,央行希望依靠政策性银行与国有大型银行发挥“稳信用”的关键作用,并对政策性开发性金融工具寄予厚望。但实际应用情况,还有待市场检验。

综合来看,下半年流动性环境对债市仍然有利,十债收益率走势取决于基本面复苏状况与货币政策降息节奏;而受信用投放“总量稳、结构优”的影响,权益市场更容易结构性行情机会。

风险提示:

疫情风险,政策理解有误。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐