民生策略:如果海外衰退真的来临 那么真正的“滞胀”才刚刚开始

来源:金融界 2022-07-24 17:22:03

【报告导读】在全球波动率放大之际,或许并不存在最坚实的堡垒。而如果所谓的海外衰退真的来临,那么真正的“滞胀”才刚刚开始。

Summary

摘要

1全球宏观波动率共振放大,风暴不只在茶杯中

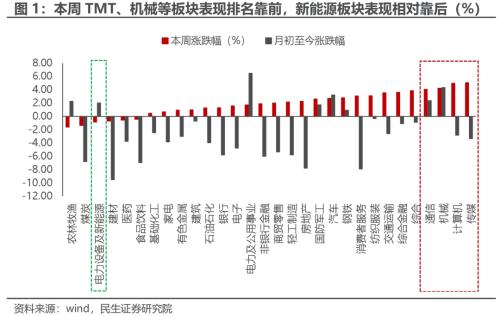

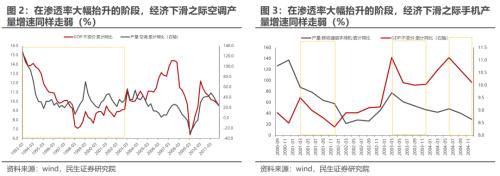

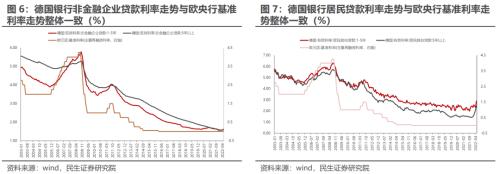

本周(2022年7月18日至2022年7月22日,下同)市场表现整体震荡,前期表现落后的TMT、机械等板块表现排名靠前,大幅反弹后市场开始高低切换,定价逻辑从“害怕错过”变为“害怕失去”。我们曾在上周周报中提到,在宏观波动率上升的路径逐渐明确之际,投资者寻求低渗透率带来的高成长性的赛道作为最后的“避难所”的行为存在不确定性。历史上看:通过回顾90年代的空调、2000-2004手机,2012-2015包括智能机等在渗透率由低到高抬升的阶段中展现出的成长性并不足以抵御经济下行带来的需求下滑压力,期待其独善其身并不容易。通胀驱动的竞争紧缩周期下,本周欧洲央行加息50bp,而根据我们测算,最极端情况下,德国居民/工商业投资一个初始IRR为10%的项目回收期将相较原10年回收期拉长1.1年/4.2.年(假设全部初始投入均来自外部融资)。

2当地产的问题不再只是地产的问题

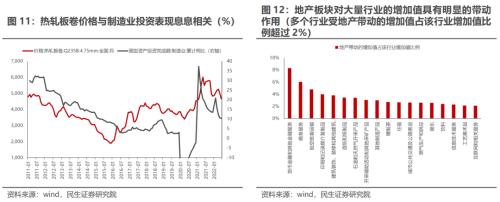

在经历6月的短暂复苏后,地产销售在近期再度走弱,板块依然处于困境之中。投资者普遍习惯了地产的问题归地产,银行的问题归银行的定价思路。然而,我们注意到制造业投资生产相关性更大的热轧卷板在本轮价格下跌中幅度大于与地产基建相关性更大的螺纹钢,尤其在进入7月后两者之间比价(螺纹钢/热轧板卷)大幅走阔,一定程度上预示着当下地产低迷的景气度正在着向制造业等其他板块扩散。考虑到地产板块对其他行业的影响力,板块低景气度的外溢使得经济面临的压力陡升,地产问题的解决变得愈发紧迫起来。当未来投资者看到当地产的问题不再只是房地产的问题时,这意味着房地产的股价将在随后迎来反弹。未来宏观经济波动率放大是大概率事件,当下的中间状态是最不可能的状态。

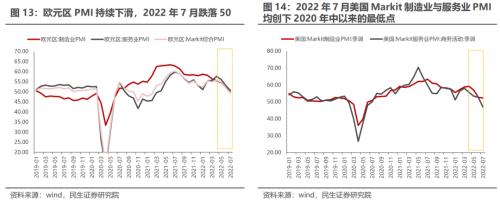

3如果海外衰退真的来临,那么真正的“滞胀”才刚刚开始

当投资者讨论滞胀——衰退时,其实都是在讨论美林时钟的框架下进行思考。然而通胀与需求之间关系并不稳定,真正的滞胀期真实GDP往往负增长。投资者未来最大的认知差可能是:从供需角度认为欧美进入了需求下滑的衰退时期,大宗商品价格会进一步下降。在美国经济强劲增长期,打压通胀以重建信用带来了美元的强势,但在需求走弱后,几大问题开始悄然浮出水面:第一,在美国金融危机后发达国家的货币投放大量涌入了金融资产,当下的紧缩并不能将资产负债表恢复到当时水平,高估值与技术进步放缓叠加供应冲击,已经让股票为代表的金融资产预期回报大幅下降;第二,疫情以来政府杠杆的大幅提升将在未来面对更高偿债压力,如果实际GDP增速放缓,那么以通胀维持较高名义GDP反而是不得不面对的问题,通胀型衰退的概率在增加;第三,当下欧美通胀本身就具有粘性和预期驱动下的扩散特征,劳动力供给和绿色通胀本身也提升了通胀中枢。当投资者看到衰退来临通胀小幅回落但却处在高位时,通胀中枢上移将被确认,欧美主要国家的信用货币贬值将会出现,黄金和大宗商品则是做空上述货币的绝佳工具。

4波动放大下的定价扭转

市场过去的定价无疑围绕三个矛盾点:海外的紧缩与衰退压力下尝试在海外需求中寻求结构高景气;认为地产问题只在地产和认为解决“滞胀”只需要需求回落。未来两大信号值得重视:第一,70-80年代期间,CPI见顶回落后,大宗商品迎来明显反弹,后面关注这一时刻到来;第二,当下对海外情况似乎更具信息优势的北上配置型资金正在更多卖出海外收入占比更高的热门赛道板块。推荐:能源(油气、动力煤)、黄金、油运、工业金属;房地产将在问题扩散中迎来机遇;成长推荐:军工、医药、数字化等需求稳定行业。

风险提示<?XML:NAMESPACE PREFIX = "W" />

报告正文

1、全球宏观波动率共振,独善其身难度加大

本周(2022年7月18日至2022年7月22日,下同)市场表现整体震荡,TMT、机械等板块表现排名靠前。而前期表现出色的新能源板块在其大幅反弹后动能减弱,投资者开始努力寻找新方向。我们曾在上周周报中提到,在宏观波动率上升的路径逐渐明确之际,投资者寻求低渗透率带来的高成长性的赛道作为最后的“避难所”的行为不论是当下还是历史经验来看它们都无法持续抵御动荡的环境。以空调为例,1993年至2002年10年内,城镇家庭平均每百户空调器拥有量自2%抬升至50%,然而其产量增速与GDP增速的相关性依然高达0.67,在经济下滑之际产量同样大多走弱。除此以外,我们回顾了手机(2000年至2004年,城镇家庭平均每百户移动电话拥有量从19.5%迅速抬升至111.35%)、汽车(1997年至2012年,城镇家庭平均每百户家用汽车拥有量从0.2%迅速抬升至21.54%)、智能机(2011年至2016年,智能机出货量占比从23%抬升至90%以上)在渗透率大幅抬升的过程中,在经济下行期的产量/出货量同样无法独善其身。

而随着本周四(2022年7月21日)欧央行超预期加息,结束了长期以来维持的负利率环境,基准利率也从0%抬升至0.5%,表达出相对激进的实现货币政策的正常化与抑制通胀的决心。而从历史上看,欧洲银行贷款利率走势与欧央行基准利率走势整体一致,意味着未来企业资金成本同样存在超预期抬升的可能,部分依赖于资本成本获得未来回报的高收益同样面对压力。假设一个IRR为10%的投资项目在初始投入均来自于自有资金的情况下回报期为10年,那么在当前的融资成本下如果所有初始投入均来自于外部融资,德国工商企业与居民投资该项目的回收期将拉长为11.85年与13.58年左右,而在融资成本边际抬升至2013年水平(彼时欧央行基准利率为0.5%),德国工商企业与居民投资该项目的回收期将分别进一步拉长4.2年与1.1年左右。

2、当地产的问题不再只是地产的问题

在经历了6月的短暂复苏后,地产销售在近期再度走弱,板块依然处于困境之中。投资者认为地产的问题,仅仅是地产的问题然而如果问题仅存在于地产板块内部,政策大力维稳与呵护的动力相对不足。然而当下产业链上似乎出现了更加需要关注的信号:与制造业投资生产相关性更大的热轧卷板在本轮价格下跌中幅度大于与地产基建相关性更大的螺纹钢,尤其在进入7月后两者之间比价(螺纹钢/热轧板卷)大幅走阔,一定程度上预示着当下地产低迷的景气度存在着向制造业等其他板块扩散的风险。考虑到地产板块对其他行业的影响力(多个行业受地产带动的增加值占该行业增加值比例超过2%),板块低景气度的外溢使得经济面临的压力陡升,地产问题的解决变得愈发紧迫起来,从这个角度来看,板块破而后立的曙光似乎也变得不再遥远。

3、“衰退”后,真正的滞胀才刚刚开始

当投资者讨论滞胀——衰退时,其实都是在讨论美林时钟的框架下进行思考。然而,真正的滞胀,其实从来不以需求为驱动,因为滞胀期真实GDP往往负增长。

从海外视角来看,近期欧美主要前瞻景气指标似乎都指向了未来衰退的可能性正在变得越来越大。然而如果在供给冲击尚未出现明显消退迹象之际,欧美央行通过加息“杀死”需求的方式暂时缓解通胀,经济进入衰退阶段,那么对于以美国为代表的发达国家而言,更多的变化正在发生。最大的认知差可能是:投资者简单从供需角度认为欧美进入了需求下滑的衰退时期,大宗商品价格会进一步下降。

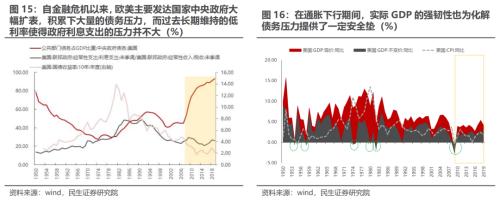

自金融危机以来,欧美主要发达国家中央政府大幅扩表,积累下大量的债务压力,而过去长期维持的低利率使得政府利息支出的压力并不大;即使在通胀下行期间,实际GDP的强韧性也为化解债务压力提供了一定安全垫。然而自疫情以来,政府部门大量加杠杆与央行大幅扩表行为,叠加供给端的冲击使得通胀水平抬升至历史性的高度,这使得央行不得不通过激进的加息政策来抑制需求从而实现控制通胀的目的。然而考虑到当前尚未出现明显的技术进步,过于激进的政策收紧将导致经济动能的衰减,实际GDP增长带来的安全垫功能不复存在,过去长期以来积累的债务风险也将逐渐暴露。而此时,如果存在较高水平的通胀可能反而从债务角度是“喜闻乐见”的。实际经济增长陷入衰退后,反而意味着央行进一步打压通胀的能力在进一步下降。可参考《通胀往事:法币贬值与物资本位》。

市场未来最大的预期差可能在于:认为步入衰退后大宗商品的价格会出现进一步的下滑。然而我们试想一个场景:投资债务压力叠加供应冲击以及人口因素下,进入真的衰退期后,通胀小幅回落可能维持高位。此时,过去10年的货币供应增加和西方国家疫情以来的政府债务提升,将约束其进一步打压通胀的能力。当需求增长真正转负后,过去半年在经济增长支撑下打压通胀以维系央行信用的路径将逐步趋弱,欧美国家货币信用的走弱将驱动以美元计价的大宗商品将出现系统性升值,过去10年在金融资产之中的货币开始寻求抵抗通胀的实物资产进行配置,真正的滞胀才正式开始。

但是我们需要承认,这一过程是跌宕起伏的。大宗商品的机遇即将到来,它需要经历起承转合。好消息是,未来一段时间A股投资者的机会成本并不高。

4、三大预期差与投资机会

在当下全球宏观波动率形成共振之际,市场三大预期差正在形成最大的机遇与挑战:海外的紧缩与衰退压力下尝试在海外需求中寻求高景气,认为房地产的问题只在房地产而不影响内需,和认为“滞胀”的原因是简单的需求。

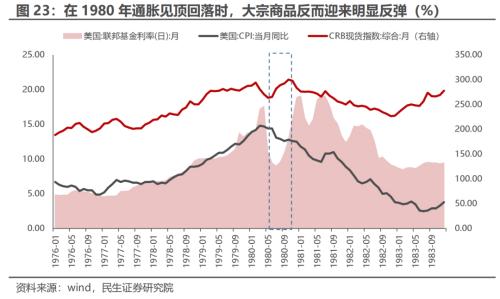

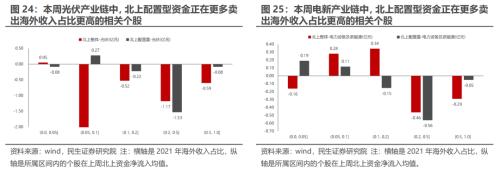

未来两大信号值得重视:第一,在70-80年代期间,CPI见顶回落后,大宗商品迎来明显反弹,后面关注这一时刻;第二,当下对海外情况似乎更具信息优势的北上配置型资金正在更多卖出海外收入占比更高的热门赛道板块。

我们的组合仍是围绕半年度策略进行布局,上游都将是最佳的配置选择。继续推荐能源(油气、动力煤)、油运、黄金、工业金属;看好房地产调整后绝境中的预期反弹;成长推荐:军工、医药、数字化等需求稳定行业。

5、风险提示

1)地产下行对经济影响有限。如果地产下行对经济的影响有限,那么这将意味着经济下行压力相对而言并不大,那么宏观波动率存在收敛的风险。

2)海外超预期衰退。如果海外超预期衰退,那么通胀将迅速下行。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐